文:?lby、南瓜馬

來源:馬上贏情報站(ID:gh_62c3dc96ee87)

跨越2024年前的最后一周,馬上贏首先祝各位新年快樂!希望各位在2024年收獲滿滿,也同樣能在2025年披荊斬棘,迎來新的增長與收獲!

在年末盤點的最后一周,我們拉取了2023年12月~2024年11月(同比2022年12月~2023年11月),方便速食、乳制品、休閑零食(不含檳榔)、調味品、飲料、速凍食品六個二級類目內,各子類目的占比與同比增速的變化。以及其中,以大類市場份額為基數,市場份額增長的TO5集團清單和這些集團的市場份額構成與變化。

馬上贏情報站希望通過這份跨越2024年的“喜報”,恭喜TOP集團在過去一年獲得的增長成就,與TOP增長集團共享喜悅,同時也能讓更多關心行業的讀者們了解到他們增長的推動因素,以及背后的策略與思考。

盤點的所有數據均基于馬上贏品牌CT。馬上贏品牌CT數據覆蓋了全國縣級以上各等級城市(不含鄉、鎮、村),并深度覆蓋全國核心城市群,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT中的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

回顧2024:增速放緩,以價換量

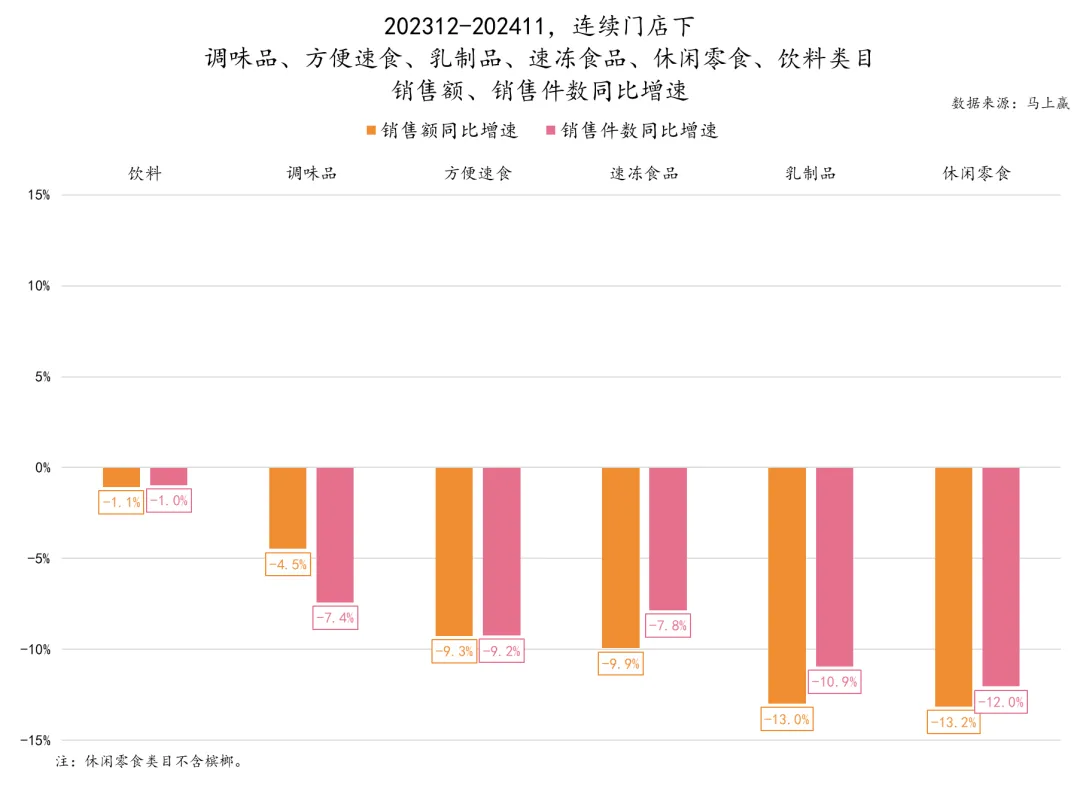

首先,我們拉取了方便速食、乳制品、休閑零食(不含檳榔)、調味品、飲料、速凍食品六個二級類目,連續門店下,2023年12月~2024年11月的銷售額、銷售件數同比增速情況。? ??

可以看到,從銷售額同比增速上看,飲料同比增速為-1.1%,輕微有所浮動,其銷售件數同比增速與銷售額同比增速基本一致,價/量及規格情況變化不大。

調味品銷售額同比增速-4.5%,但銷售件數同比增速的下降更為顯著,達到-7.4%,顯著大于銷售額同比增速,或與調味品類目中的復合調味料增長、0添加風潮、高端原料等概念的流行,及其所帶來的“高端化、小規格化”相關。

如果說飲料、調味品都是小幅度下滑,相比之下,方便速食、速凍食品、乳制品、休閑零食幾個類目,均呈現較明顯的下滑,一方面整體的渠道碎片化,線上、O2O、零食量販等多業態的豐富,對于傳統零售業態帶來了一些影響;另一方面,經濟背景給到消費的壓力,也或多或少對這些類目構成了一定影響。

在六大類目中,速凍食品、乳制品、休閑零食,都是較為明顯的,銷售額同比增速下滑大于銷售件數同比增速下滑的類目,這也意味著在過去的一年,降價、以價換量,成為了這幾個類目的普遍經營方式之一。通過對價格的調整、促銷、大包裝、組合裝等各種各樣的方法,讓消費者擁有更加有性價比的購物體驗,成為了重要的課題。

01

飲料

盡管各大類普遍出現同比下降,我們首先關注飲料大類的表現。

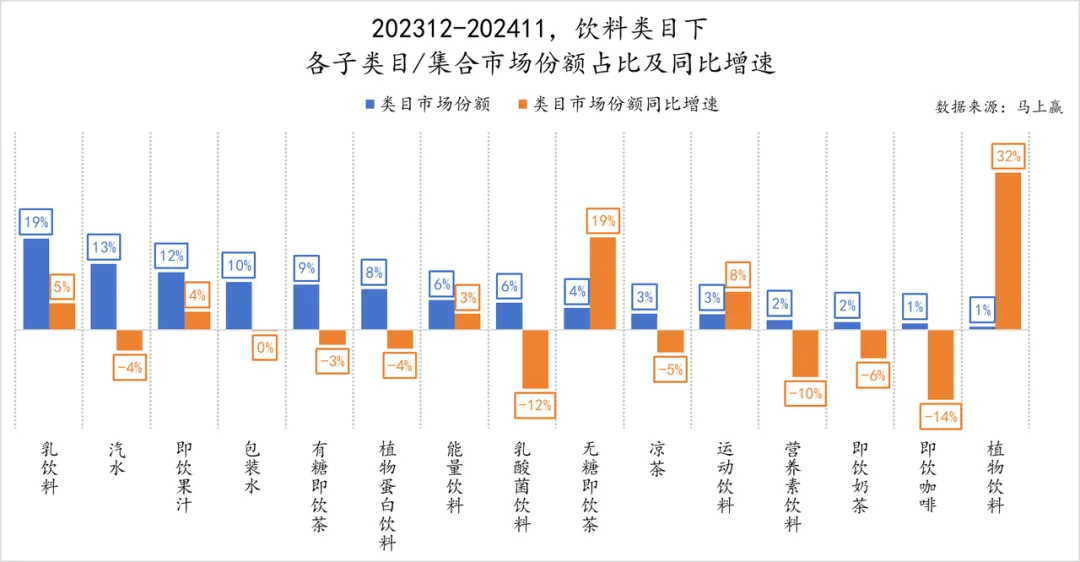

在過去的兩周中,我們曾經已經多次盤點過飲料類目下各子類的占比及同比變動情況。

從市場份額占比及同比增速視角看,乳飲料、即飲果汁、能量飲料作為本身市場份額超過5%的相對成熟類目依舊實現了3%以上的增長, 無糖即飲茶、運動飲料、植物飲料則作為份額相對較小的新類目實現了突出的表現;

另一方面,汽水、有糖即飲茶、乳酸菌飲料、營養素飲料等傳統類目承壓,即飲咖啡這一在2023年表現良好的年輕類目,今年也出現了較為明顯的下滑。

1.1 市場份額增長TOP 5集團:

在飲料類目各子類份額變動的背景下,我們來看下市場份額增長的TOP5集團情況。

從市場份額增長的角度看,因為受到今年事件的影響,市場份額增長最多的是娃哈哈,達3.33%,同比增速也達到了56%。其次是東鵬,作為已經在規模上數一數二的飲料集團,33%的同比增速著實迅速。

相比娃哈哈和東鵬,if、果子熟了,都是在飲料中某一類目發力的,較為新興的飲料集團。其中if憑借椰子水概念及進口的系列產品,實現了108%,翻倍的同比增速;果子熟了則是依靠在無糖茶市場的發力,排名第四。

值得特別關注的是君樂寶。作為乳制品領域的頭部集團,今年的君樂寶在乳飲料、乳酸菌飲料上,跟隨著娃哈哈帶動的乳飲料崛起也獲益不少,并在飲料類目中取得市場份額同比增速18%的成績。

1.2 TOP增長集團市場份額構成:

TOP增長集團的類目構成在過去一年中有什么變化?我們來進一步觀察TOP增長集團的市場份額類目構成變化情況:

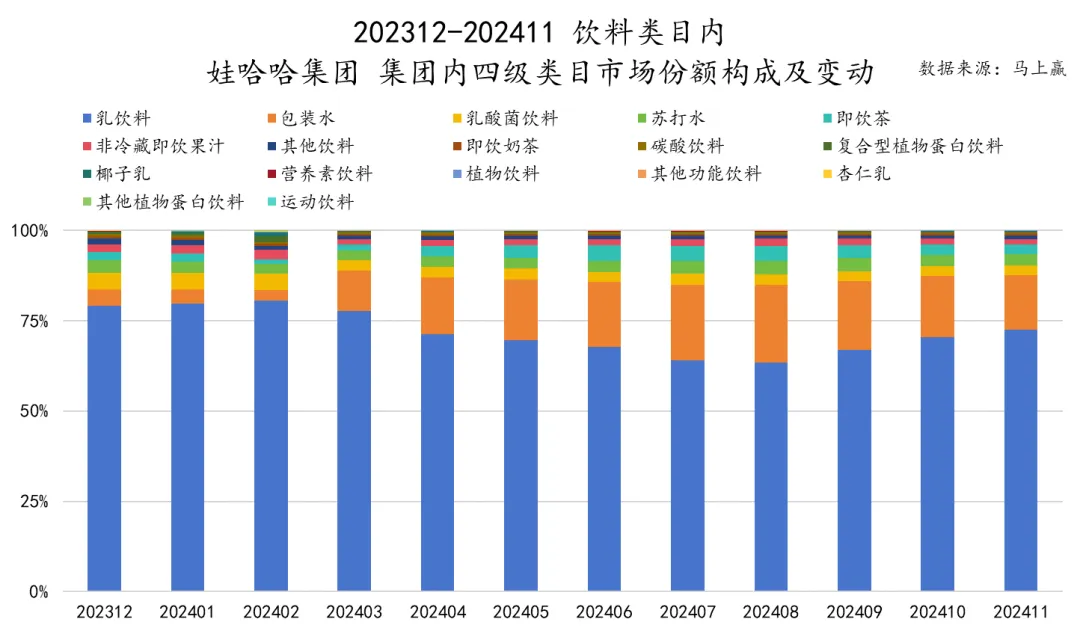

首先是娃哈哈,可以看到,娃哈哈在飲料類目中的經營品類非常豐富,多達十數種。在其中,乳飲料、包裝水占了絕對多數的比例。

另一個今年較明顯的變化也可以看到,2024年3月開始,娃哈哈的包裝水類型產品在飲料類目內其自身的市場份額中有了快速的上升,受事件影響更為明顯,相比來說,其他類型產品的變化不大。? ?

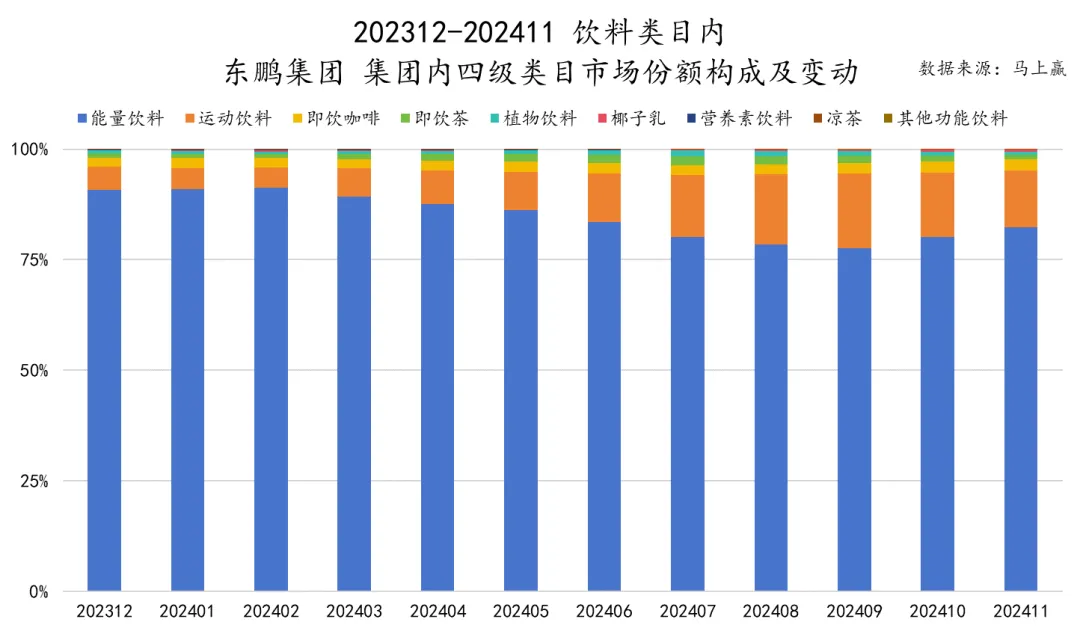

從東鵬在飲料類目中的市場份額構成來看,今年較為顯著的變化就是運動飲料的占比越來越高,東鵬補水啦作為東鵬今年的主推產品系列,又乘上了運動飲料類目增長的東風,增長勢頭非常顯著。

除了傳統的能量飲料與運動飲料的占比變化外,東鵬集團其他類目在集團份額中的占比整體變化不大,較為穩定。

相比前兩個綜合性集團,市場份額增長排名第三的if則是完全專注于非冷藏即飲果汁類目。雖然也有極少量的椰子乳類目產品在,但其在集團中的占比幾乎可以忽略不計,專注或許是if今年增長中的關鍵詞。?

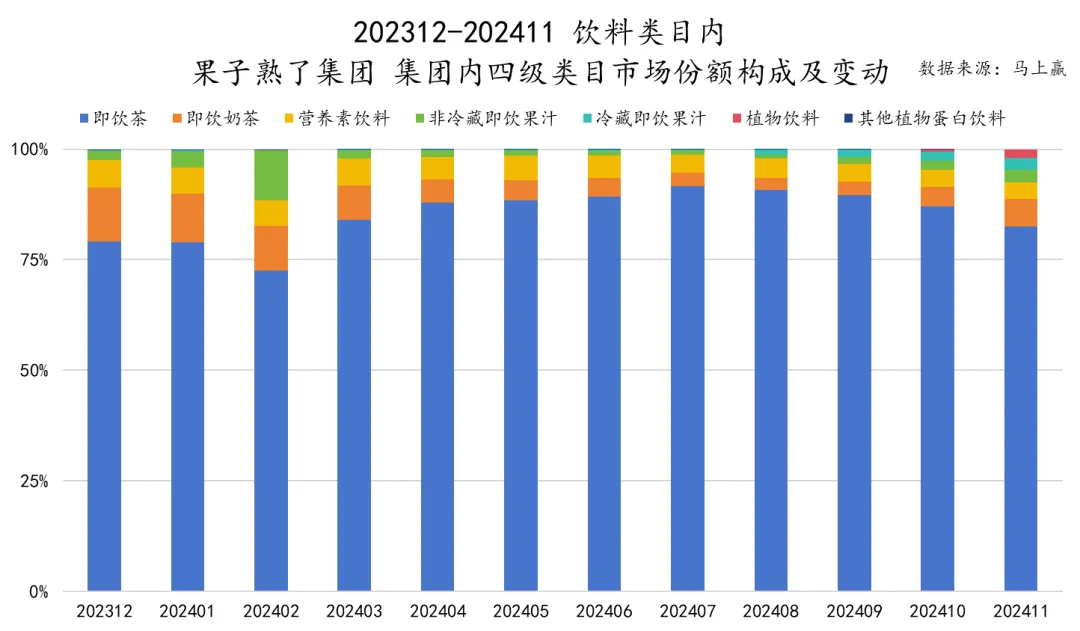

作為2024年的最亮眼的新星,果子熟了在這波無糖即飲茶的快速崛起中可謂是最大的贏家。

從其集團內各類目的市場份額構成來看,雖然希望向著綜合性多類目的飲料集團出發,但其主要的市場份額依然在即飲茶中,整體即飲茶在集團內的份額均>75%。相比來說,其非冷藏即飲果汁在2024年2月的春節,以及近期剛剛上新的植物飲料、冷藏即飲果汁,雖然也有較為亮眼的表現,但依然需要更多的時間去成長。

也是得益于各類目的同比增速情況,以及集團本身的快速增長和季節原因,可以看到,果子熟了集團內,即飲奶茶的占比有著較明顯的下滑,占比相比2023年底2024年初,有著較為明顯的縮小。? ?

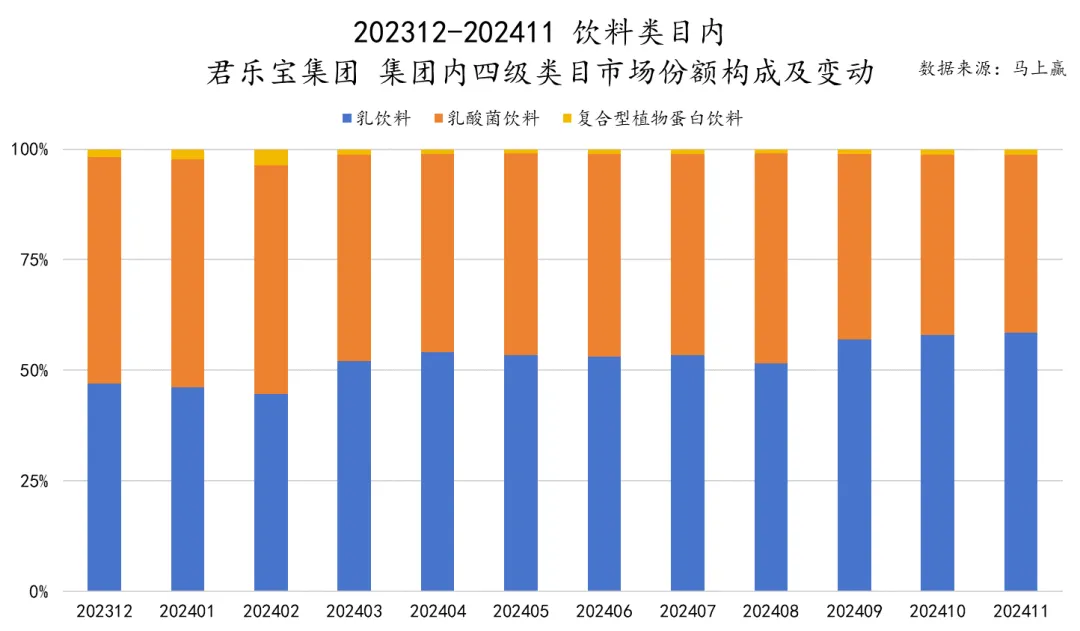

作為乳制品賽道中的頭部集團,君樂寶在飲料類目中的市場份額也基本由與乳制品相關的乳飲料、乳酸菌飲料構成,植物蛋白飲料占比很小。從占比變化的趨勢上看,乳飲料略有升高,乳酸菌飲料占比略有降低,與整體乳飲料/乳酸菌飲料的增長趨勢較為一致。

02

調味品

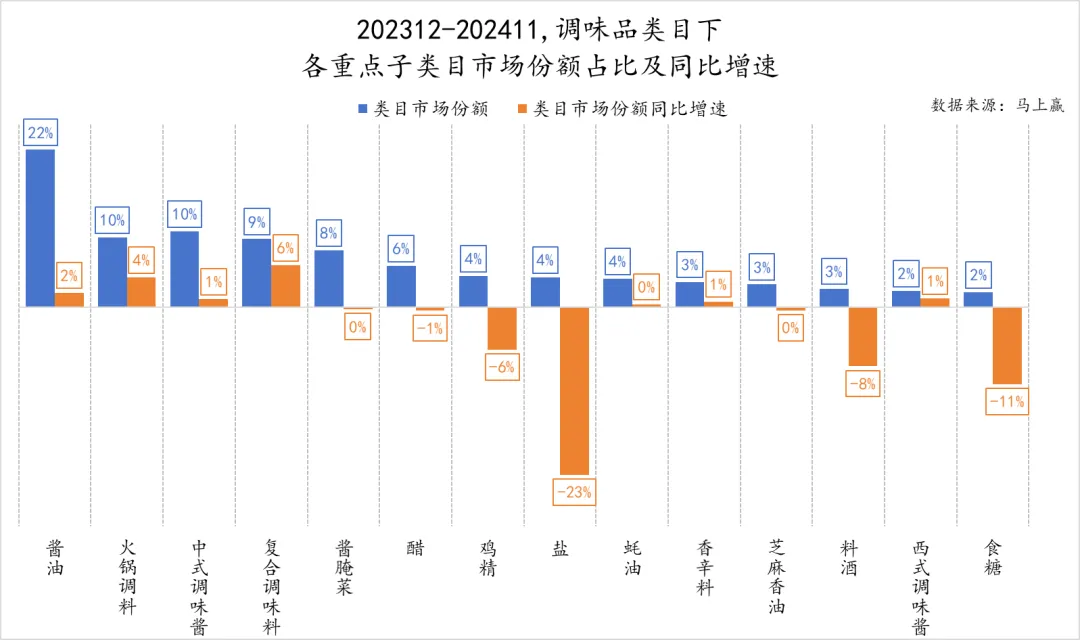

從市場份額與占比上來看,醬油作為調味品類目中市場份額TOP1的三級類目,占據了22%的市場份額,是第二名的兩倍,并且同比小幅增長。其次是火鍋調味料、中式調味醬、復合調味料等復合形式的調味品類目,各占據10%左右的市場份額,并且均有同比1~6%的正向增長。? ?

而鹽、食糖、料酒等傳統單一的調味品類目,不僅占據市場份額低于5%,且同比出現明顯下滑。其中鹽這一經典品類,或許是受到2023年的大批量囤貨影響,導致2024年有較大幅度的同比增速下滑。

2.1 市場份額增長TOP 5集團:

調味品類目下,市場份額增長TOP集團的同比增速大部分相對于飲料類目更加保守。

主打“零添加”和“健康醬油”的千禾集團,順應了消費者對產品的健康需求趨勢,今年的市場份額增長0.52%,同比增速達到16%。同樣是以“0添加健康調味品”主打的品牌松鮮鮮,選擇了“松茸”概念為產品賦能,成為今年調味品中的黑馬品牌,完成了0.28%的市場份額增長,同比增速達到了437%。

不同于千禾和松鮮鮮,頤海國際和天味兩家企業的產品集中在火鍋底料、復合調味料等類目,也分別做到了14%和8%的同比增速。

此外,作為北美的食品業巨頭卡夫亨氏集團,今年也在不斷加大對于中國市場的投入,市場份額增長0.22%,同比增速達到了16%。

2.2 TOP增長集團市場份額構成:? ?

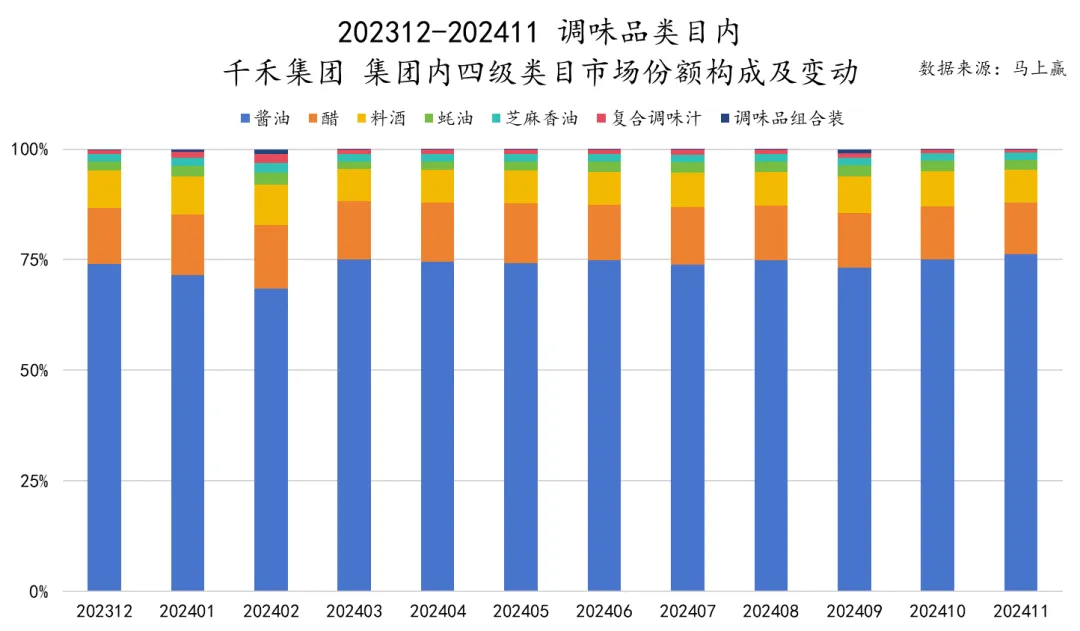

首先是千禾集團,憑借零添加東風一舉快速擴張的千禾,今年依然領跑市場份額增長集團的top位置。從類目構成上來看,醬油依然是千禾集團的核心類目,盡管醬油產品在年初的集團內部占比略有下滑,但以全年維度來看,其份額基本上維持在75%左右。

與此同時,千禾集團中的其他類目產品——醋、料酒、芝麻香油、復合調味汁和調味品組合裝等,全年基本保持穩定,未有太大的擴張/收縮。

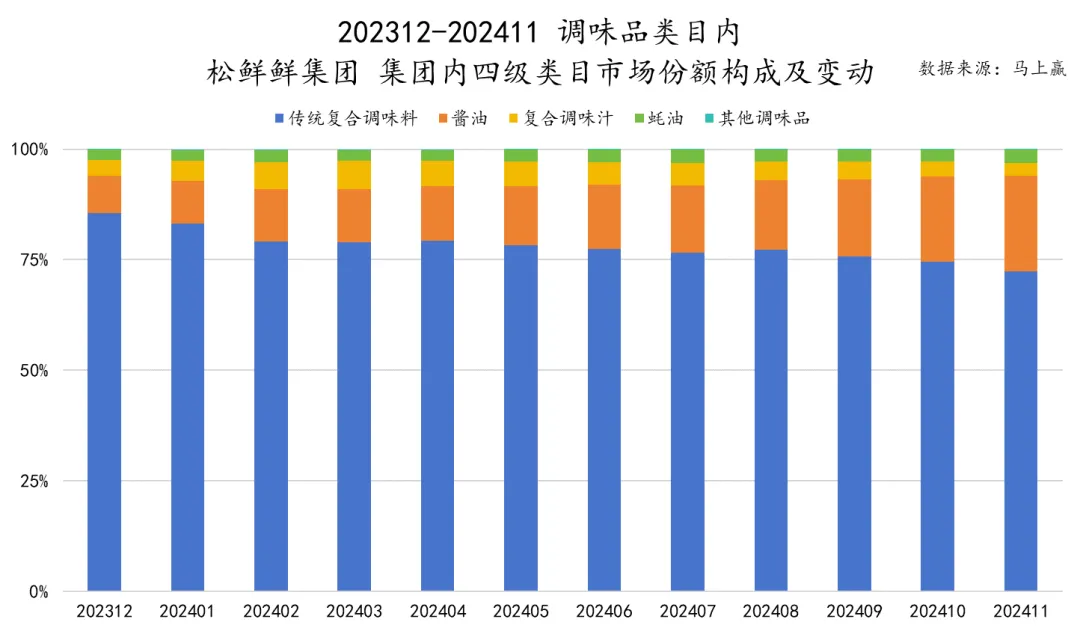

松鮮鮮集團憑借“松茸”概念的創新挖掘,在調味品類目中快速的搶下了自己的份額,甚至引領了調味品類目中的“輕奢原料風”,具有一定的代表性。? ?

從市場份額構成上看,傳統復合調味料的代表性產品“松鮮鮮松茸調味料”在集團中占據了75%左右的市場份額,同時,松鮮鮮也持續在調味品類目中更主流的賽道-醬油、蠔油等類目發力。可以看到,202312-202411時間段,松鮮鮮集團內,醬油占比有較明顯的提升,蠔油也有一定的提升。

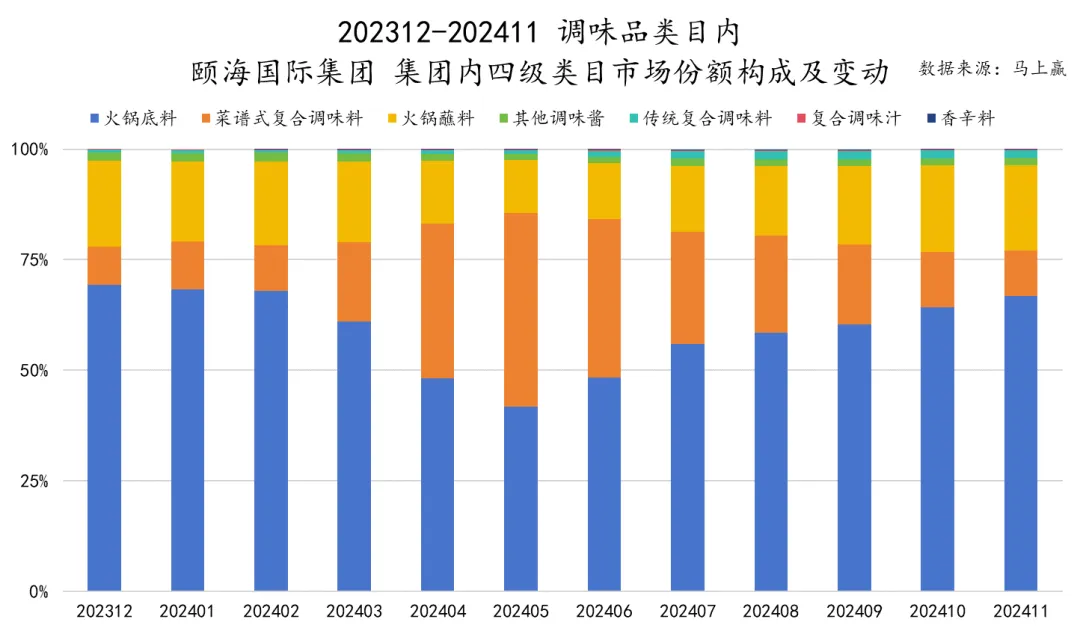

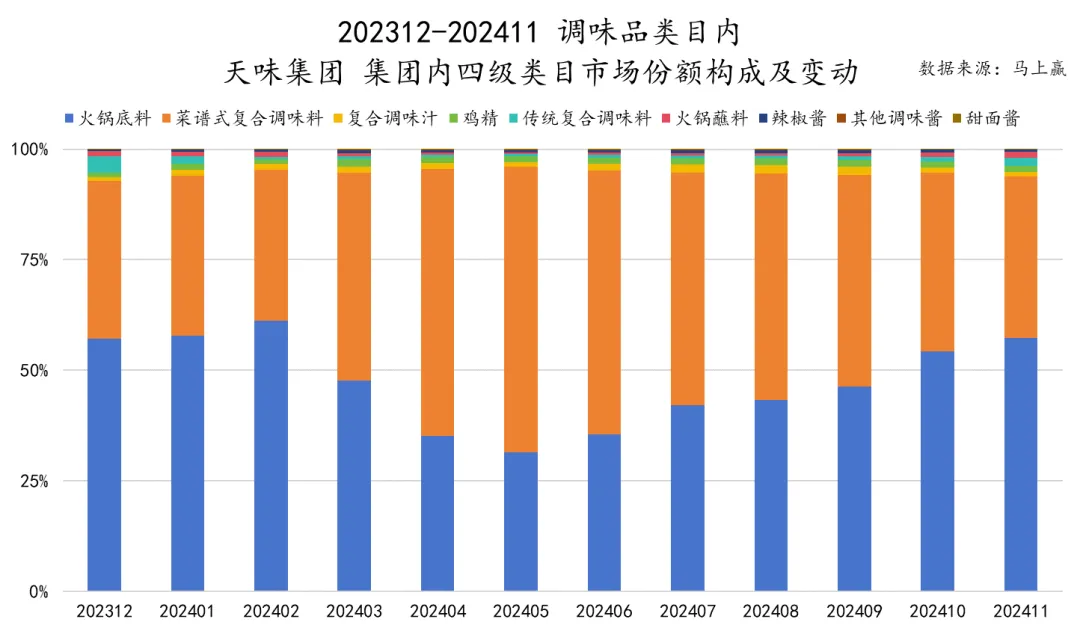

對于脫胎于海底撈的頤海國際,火鍋底料、火鍋蘸料等火鍋場景相關的復合調味料一直以來就是集團業務的重要組成部分:雖然在Q2和Q3可能由于天氣轉暖,家內食用火鍋頻率下降而導致火鍋底料、火鍋蘸料在集團內份額下降,但是到了Q4已經基本恢復去年同期水平,約為70%。

值得注意的是在Q2、Q3,菜譜式復合調味料在集團內市場份額有明顯上升,在份額最高的5月已經超過了火鍋底料的份額。主打快手菜、懶人菜場景的菜譜式復合調味料,或將成為頤海國際另一增長動力。?

? ?

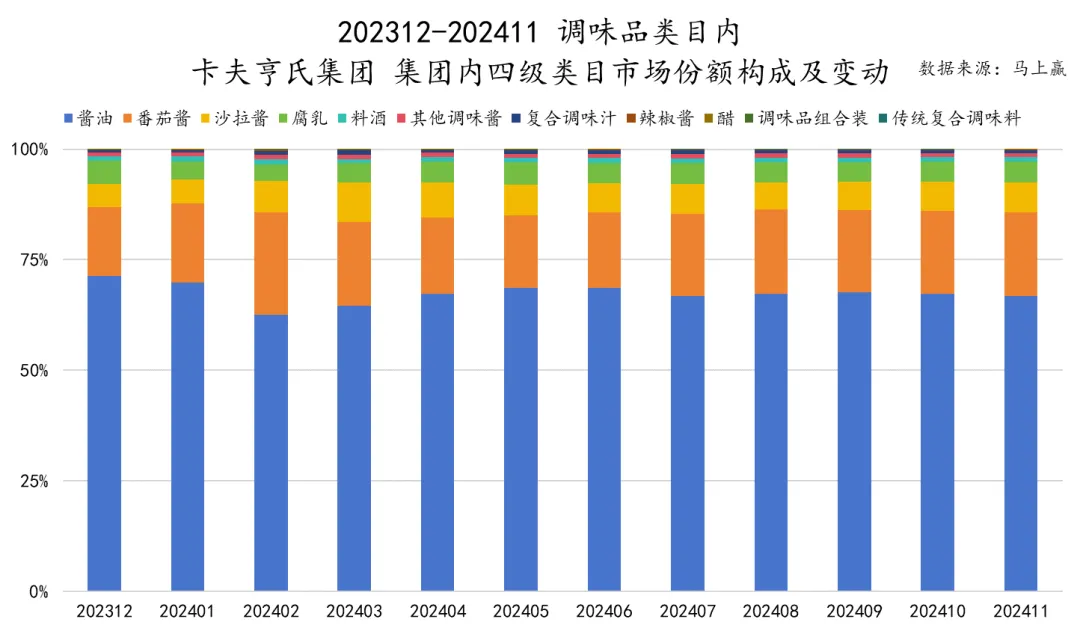

卡夫亨氏集團在中國的主營業務為調味品和嬰幼兒輔食,其旗下有眾多家喻戶曉的調味品品牌,包括亨氏、味事達、廣合、美味源等,囊括了醬油、番茄醬、沙拉醬、腐乳等中外常見的調味品產品。

值得注意的是,盡管卡夫亨氏持續在加大對于味事達、廣合等品牌的投入,包括產品煥新升級、拓寬產品線等,以加固集團在中國市場的地位,從各類目的構成情況來看,多元化經營目前還未對集團類目構成帶來明顯的改變。

作為火鍋底料與復合調味料市場中相當有影響力的天味集團,火鍋底料/菜譜式復合調味料基本跟隨季節情況波動,整體情況較為穩定。同時,作為多類目經營的復合型調味品集團,天味的其他類目,占比目前均還比較低,需要進一步成長。? ?

03

方便速食

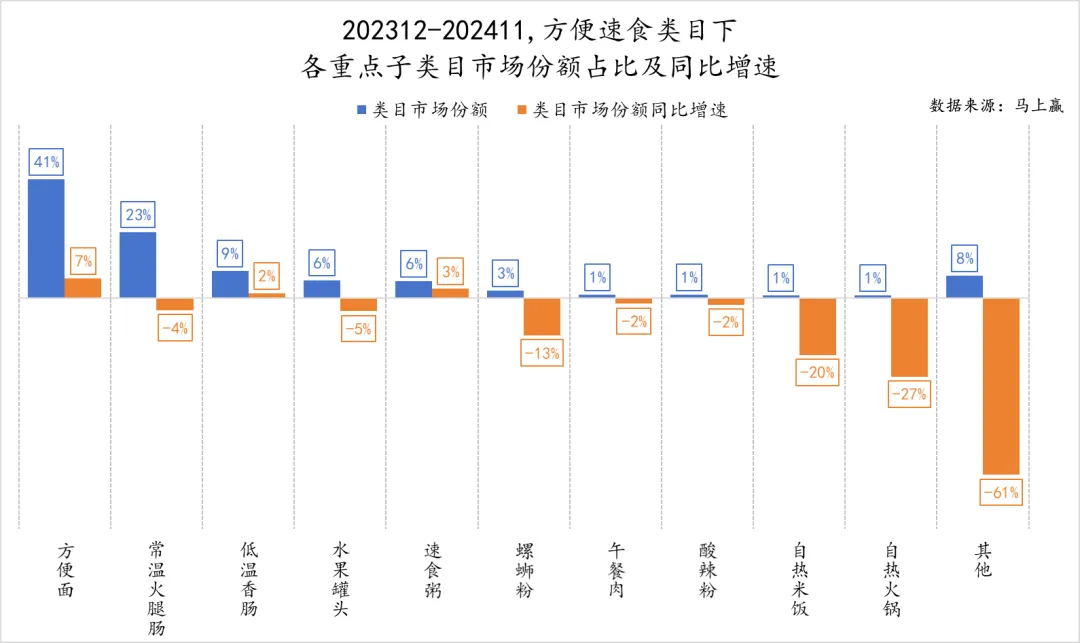

在方便速食類目中,方便面以41%的市場份額占據主導地位,其同比增速亦達到了7%,在各子類目中增速最快——規模大、增長快,值得重點關注;常溫火腿腸的市場份額排名第二為23%,然而其同比增速為-4%,呈現下降趨勢。

其他子類目市場份額均不到10%,其中僅有低溫香腸、速食粥呈現出小幅增長——而速食粥的增長幾乎全部來自于娃哈哈品牌的驅動;水果罐頭市場份額為6%,同比增速為-5%,出現明顯下滑;螺螄粉市場份額為3%,同比增速為-13%,下滑明顯。

特別是曾經紅極一時的“自熱概念”方便速食,無論是自熱火鍋還是自熱米飯,已經成為了方便速食類目中下滑幅度最大的子類目,下滑幅度不低于20%。在便利店便當、外賣整體紛紛降價的當下,自熱產品場景受限、“性價比”受到質疑,或許成為該類目下滑的主要原因。

3.1 市場份額增長TOP 5集團:? ?

方便速食類目中,白象以1.58%的市場份額增長位居榜首,其同比增速達到了29%,同樣位居榜首;今麥郎緊隨其后,市場份額增長了0.46%,同比增速為17%;隨后是康師傅市場份額增長了0.44%,但由于其本身體量較大,同比增速僅為3%。

值得注意的是,在方便速食類目市場份額增長TOP5集團中,白象、今麥郎、康師傅、三養都是以方便面為絕對核心產品,集團增長與類目增長交相輝映。娃哈哈受年初事件的影響,其速食粥系列產品在方便速食類目中,也獲得了長足的增長。

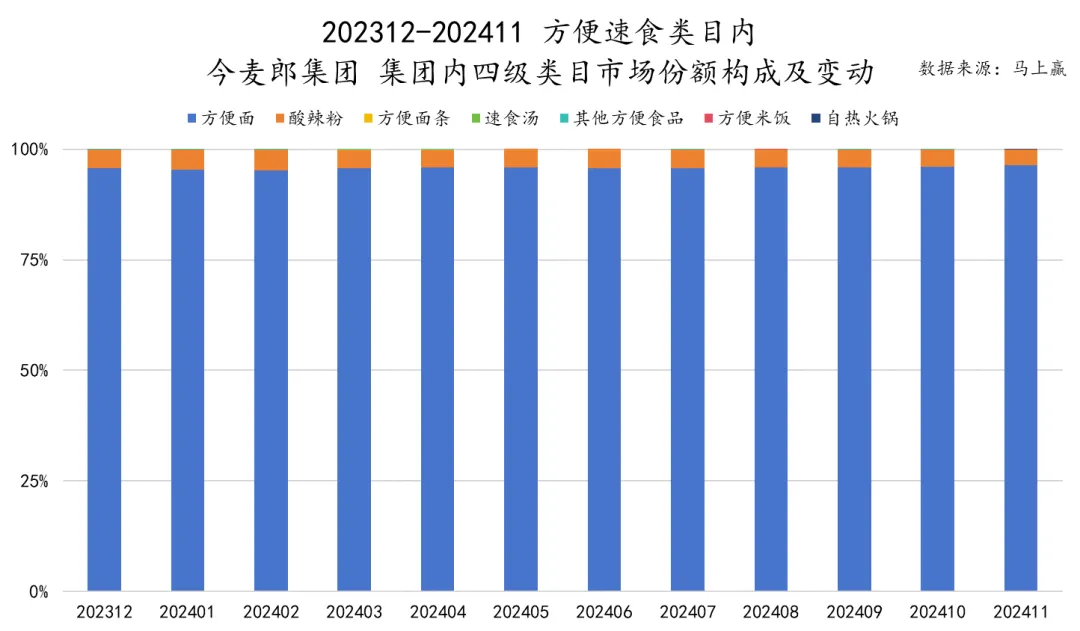

3.2 TOP增長集團市場份額構成:? ?

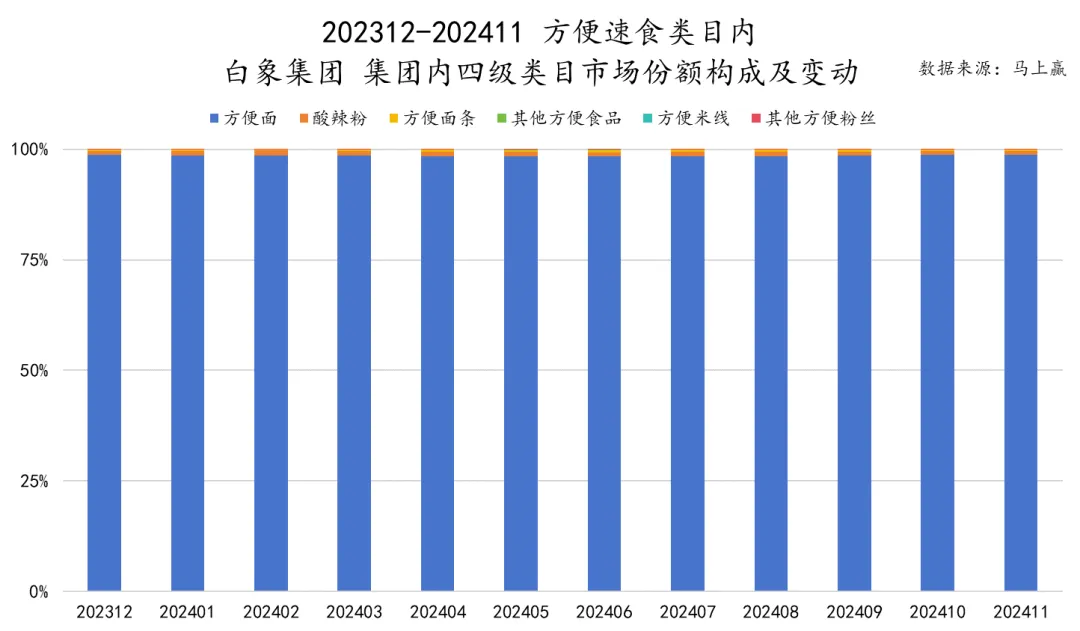

白象作為近年來的“國貨之光”光環下迅速成長起來的品牌,其主要產品還是集中在方便面中。其他各類目,除了酸辣粉稍有一些占比外,均占比很小。

與白象類似,今麥郎也同樣是以方便面為主,酸辣粉不足5%。其余類型產品雖有,但整體占比均很小。?

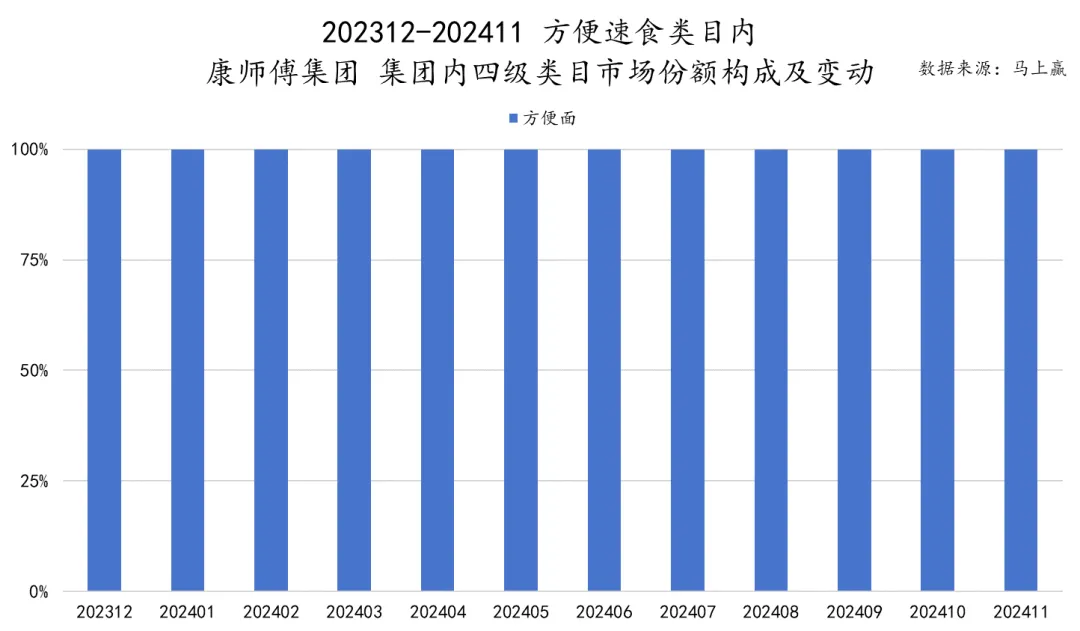

康師傅在方便速食大類中,非常專注,僅有方便面一類產品。

娃哈哈則是方便速食中相對不同的存在,今年因為相關事件的快速成長,讓娃哈哈的速食粥類型產品在方便速食類目內的份額快速上漲。? ?

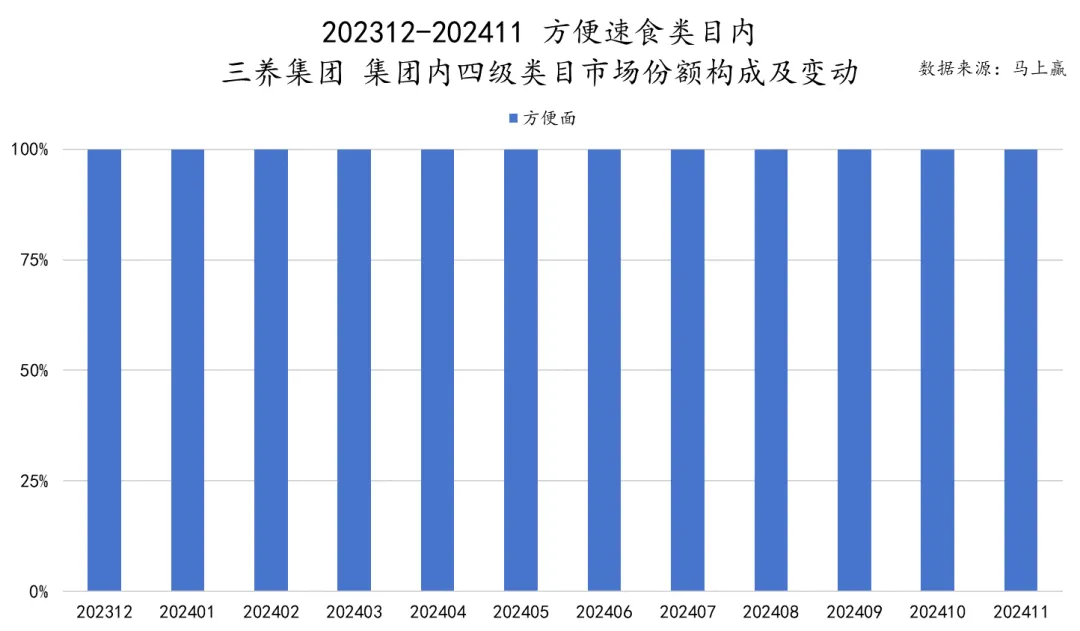

值得關注的是三養,作為一個靠著火雞面概念火起來的集團,三養近兩年持續在華增加投資,包括工廠、品牌等各方面均有較大的投入。以辣味面及進口品牌光環兩個差異化競爭的方向,三養在方便面類目中也找到了自己較為獨特的位置,且取得了很好的發展。

04

乳制品

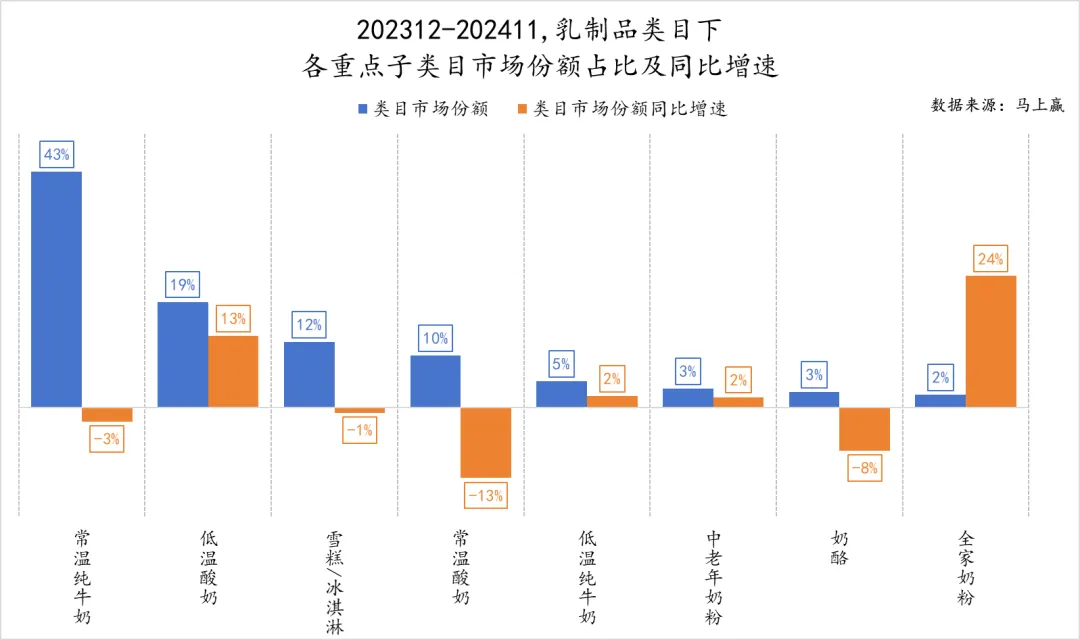

在2023年12月至2024年11月期間,乳制品類目中,常溫純牛奶以43%的市場份額占據主導地位,但其同比增速為-3%,呈現下降趨勢。? ?

低溫酸奶的市場份額為19%,同比增速為13%,表現出較好的增長態勢。雪糕/冰淇淋的市場份額為12%,同比增速為-1%,略有下降。常溫酸奶的市場份額為10%,同比增速為-13%,下降較為明顯。

低溫純牛奶的市場份額為5%,同比增速為2%,略有增長。中老年奶粉的市場份額為3%,同比增速為2%,保持穩定。奶酪的市場份額為3%,同比增速為-8%,顯著下降。全家奶粉的市場份額為2%,同比增速為24%,增長較為顯著。

總體來看,盡管常溫純牛奶市場份額最大,但呈現輕微的下降趨勢。相比來說,常溫酸奶、奶酪的負增速明顯較為顯著,類目未來的發展需要進一步關注。

另一方面,低溫酸奶、全家奶粉均有較為明顯的漲幅,低溫酸奶漲幅與消費者對酸奶的需求品質的提升、冷鏈渠道進一步普及及渠道現代化等共同推動,全家奶粉的增長則更多與人口老齡化與銀發經濟相關。

4.1 市場份額增長TOP 5集團:

乳制品類目中,君樂寶的市場份額增長最為顯著,達到了0.75%,其同比增速為16%,在相當規模下依然能夠保持16%的市場份額同比增速,較為不易。新乳業緊隨其后,市場份額增長了0.20%,同比增速為11%。

相比來說,歐亞、飛鶴市場份額增長均為0.17%,且同比增速均為30%左右,體現了中腰部集團較為強勁的增長能力。? ?

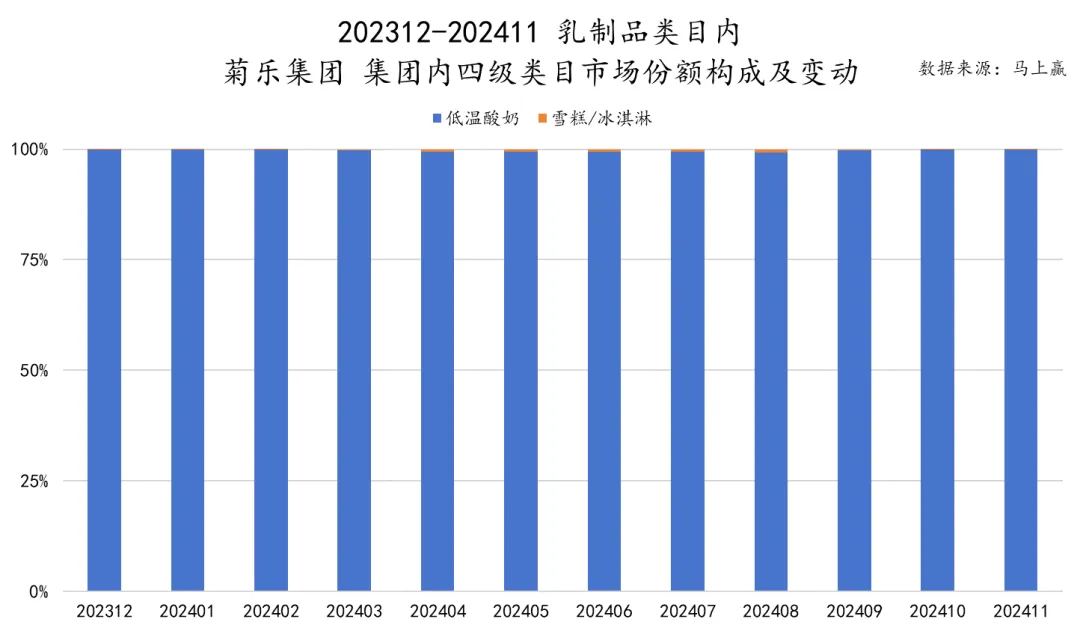

相比來說,菊樂的整體市場份額較小,但其增長與同比增速則較為顯著,同比增速也是乳制品TOP5集團中的最高,達到了79%。

4.2 TOP增長集團市場份額構成:

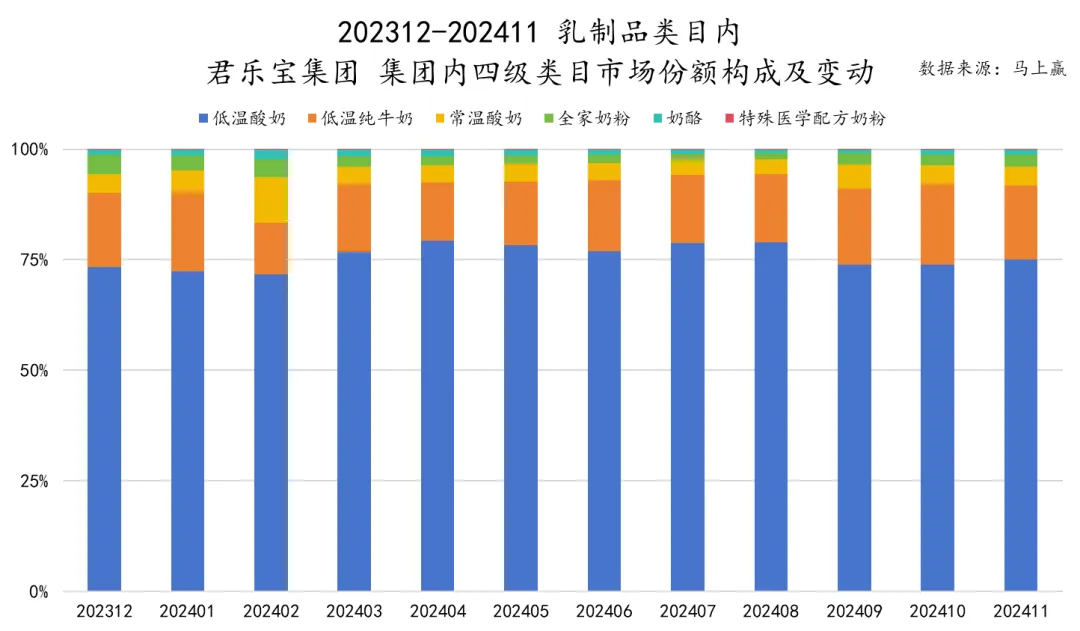

在飲料大類中上榜過一次的君樂寶,在自己更加專注的乳制品領域,同樣取得了增長TOP的好成績,2024年可謂是收獲頗豐。

從市場份額構成上看,君樂寶集團在乳制品類目中,低溫類型的產品占比非常高,低溫酸奶+低溫純牛奶占集團內市場份額達到了約90%,其中以低溫酸奶為主,其集團內市場份額在75%上下波動。

除此以外,全家奶粉市場份額基本保持穩定,奶酪份額有所下滑與市場整體情況或有關系,而常溫酸奶在春節禮贈場景市場份額有較大提升。? ?

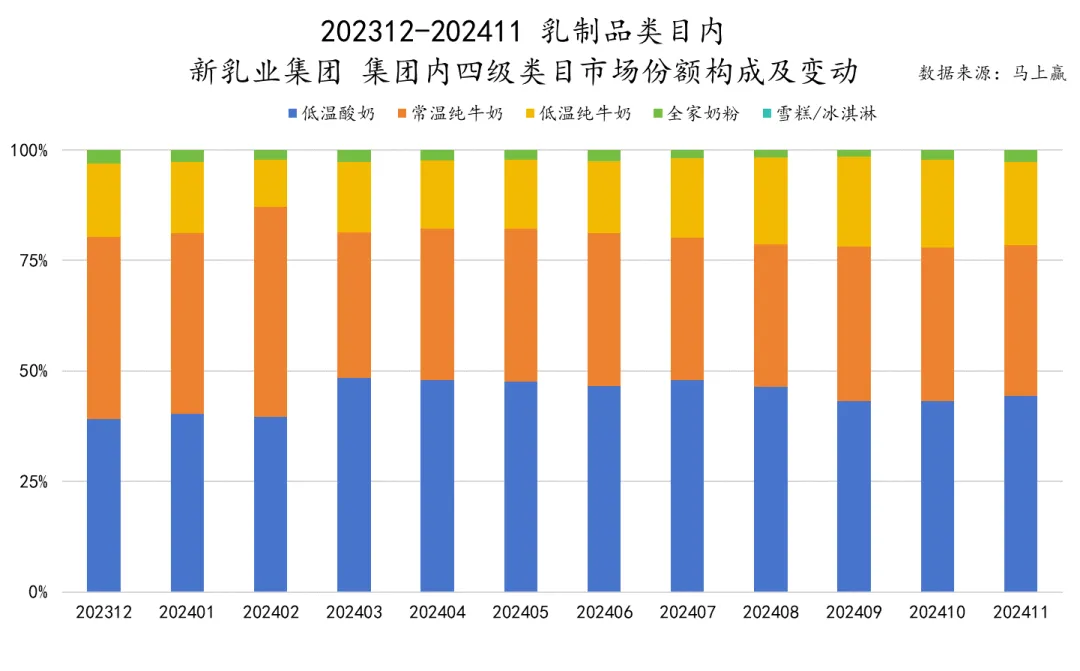

新乳業集團重點在低溫酸奶、常溫純牛奶、低溫純牛奶三個類目布局,但在過去的一年中,低溫酸奶和低溫純牛奶的集團內市場份額穩中有升,而常溫純牛奶在集團內的市場份額有較為明顯的縮小,已經小于低溫酸奶的占比,這或許也意味著新乳業為應對常溫純牛奶類目整體增長缺乏動力,而進行的產品結構調整已經初顯成效。

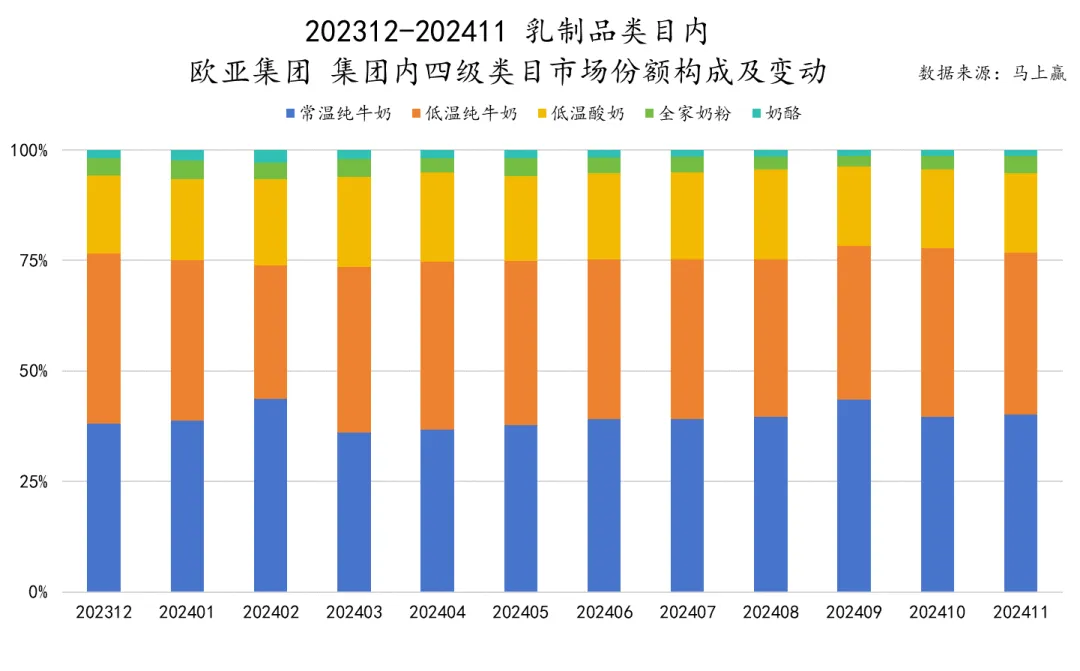

作為曾經擅長進口產品的乳制品集團歐亞,一方面,集團內部,常溫/低溫純牛奶,低溫酸奶占有主要的市場份額,以及少量的全家奶粉、奶酪,整體構成了一個完整的乳業集團。另一方面,各子類目份額基本穩定,全年波動不大。? ?

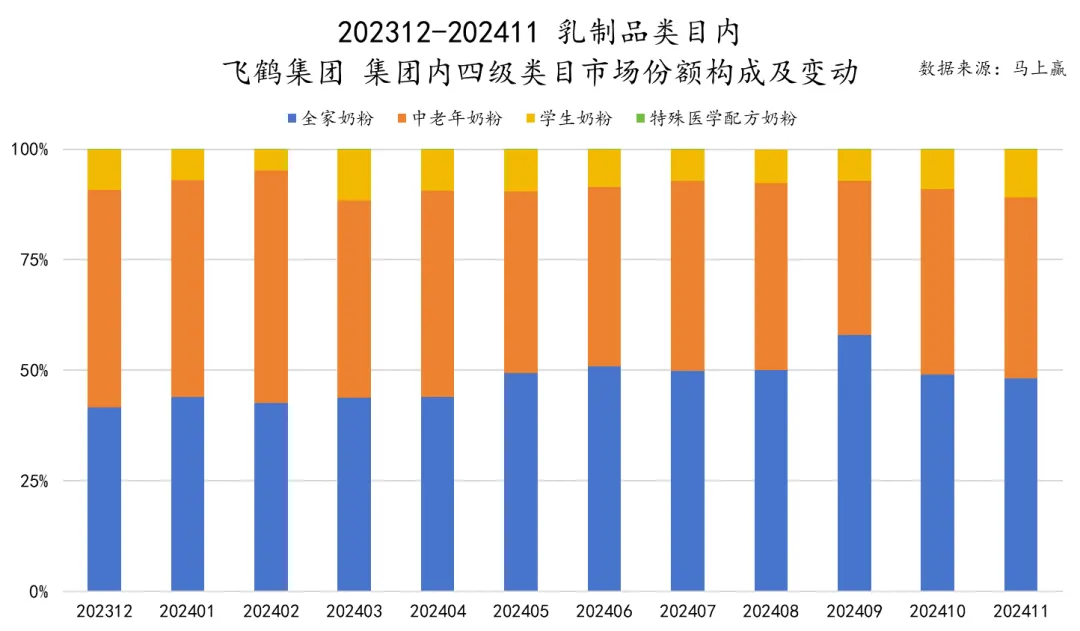

飛鶴集團則聚焦奶粉,通過嬰配奶粉打造的專業品牌形象也帶動了零售渠道中以全家奶粉、中老年奶粉、學生奶粉為主的其他各類奶粉的增長。

過去一年中,雖然飛鶴集團中老年奶粉在集團內份額有所下降,但全家奶粉、學生奶粉的份額則有上升,整體而言,品類的多樣化有所提升,覆蓋的人群類型更為廣泛。隨著人口結構的變化,飛鶴的產品結構也正隨之調整。

菊樂集團整體市場份額較小,在乳制品類目聚焦低溫酸奶,并且作為地方性乳企,在川渝及周邊地區知名度相對較高。過去一年低溫酸奶整體增長較為明顯,菊樂憑借口感獨特的產品和地方特色品牌在低溫酸奶中增長名列前茅,在未來,或可進一步探索全國市場。? ?

05

休閑零食

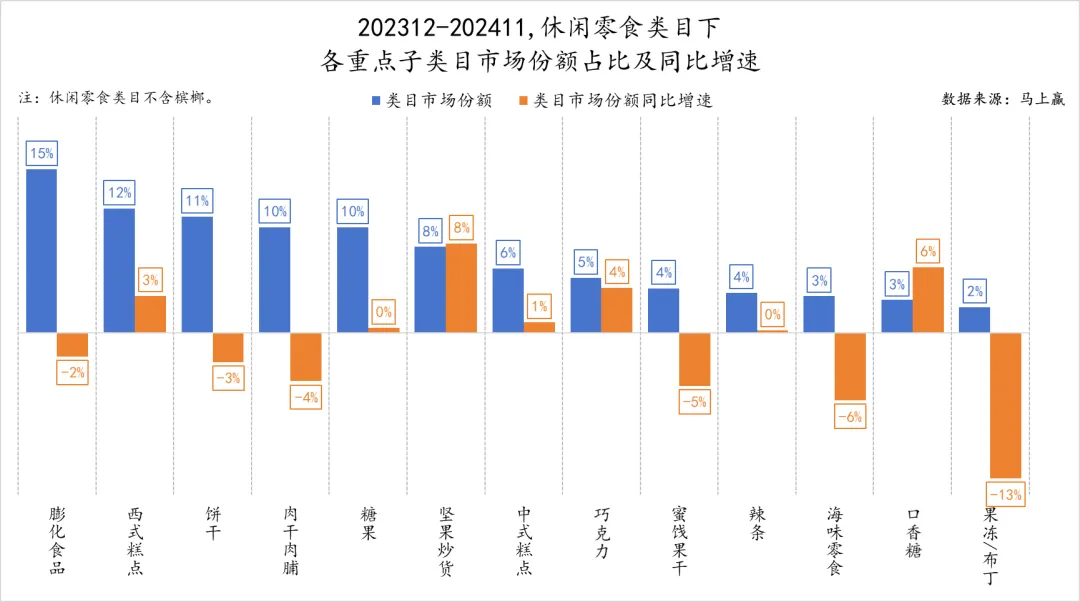

總體來看,在休閑零食類目中,各子類目較為分散,市場份額差距不大,占比最高的膨化食品市場份額也僅為15%。在市場份額不小于10%的部分大類目中,僅有西式糕點類目以12%的市場份額實現了3%的增長;而市場份額為10%的肉干肉脯卻遭遇了-4%的負增長。

在市場份額小于10%的中小類目中,市場份額為8%的堅果炒貨類目實現了8%的增長,也是眾多子類目中增速最明顯的類目;蜜餞果干、海味零食、果凍/布丁則都出現了不少于5%的下滑。

值得注意的是,巧克力市場份額增長為4%,口香糖市場份額增長為6%,在減糖趨勢下,這兩個糖果類目卻實現了較為明顯的增長;西式糕點和中式糕點都實現了增長,這或許與烘焙賽道整體的發展,消費者對于烘焙類產品的喜愛密不可分。

5.1 市場份額增長TOP 5集團:? ?

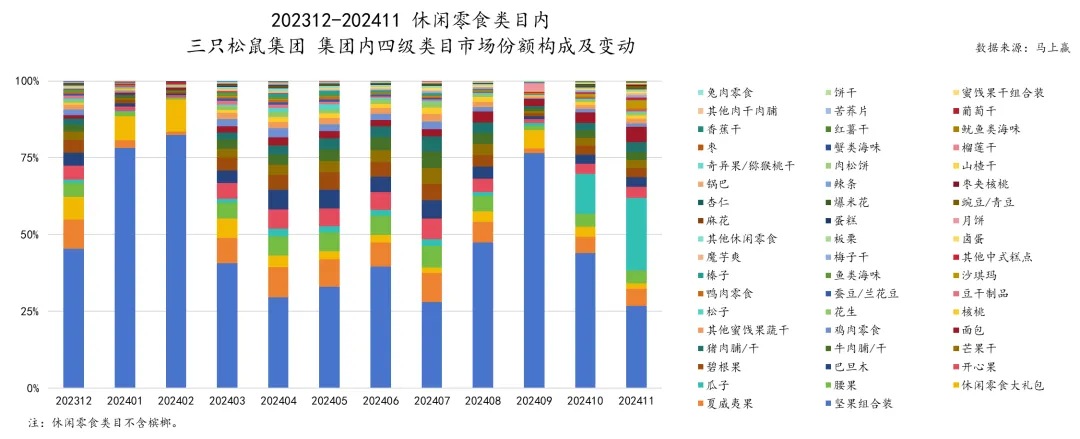

從市場份額增長及同比增速來看,休閑零食類目中,三只松鼠的市場份額增長最為顯著,達到了0.48%,其同比增速更是達到了56%。今年的三只松鼠,一方面,在傳統的堅果炒貨賽道中不斷迭代,借助供應鏈的優化升級以及產品的不斷創新取得了不俗的業績增長,另一方面,開始進一步整合和進軍部分折扣零食渠道,也將野心和戰場從產品側帶到了渠道側。

瑪氏和桃李緊隨其后,市場份額分別增長了0.25%,但由于本身規模已經很大,市場份額同比增速相對較低,分別為4%和9%。美佳園和衛龍的市場份額增長均為0.15%,其中美佳園的同比增速高達87%,而衛龍則為8%。

在休閑零食類目中,由于產品的形態與種類非常多元,細分子類目眾多,且市場集中度相對較低,各集團都各有各的特色。

5.2 TOP增長集團市場份額構成:? ?

與其他高增長集團相比,三只松鼠產品類目極度分散,除了包括夏威夷果、瓜子及各類堅果組合裝在內的堅果類產品,鍋巴、辣條、肉類零食等時興產品亦常換常新。

值得注意的是,在2024年1月、2月、9月這些春節、中秋等注重家庭團圓、走親訪友的傳統節日期間,三只松鼠的堅果組合裝,在集團內的占比會有非常明顯的提升,一度超過75%,這說明對于三只松鼠而言,雖然三只松鼠的多類目經營、甚至零售渠道經營發展方向較為明確,也取得了很好的成績與發展,但堅果炒貨類目,以及佳節禮贈場景下的堅果組合裝市場,依舊是三只松鼠的基本盤。

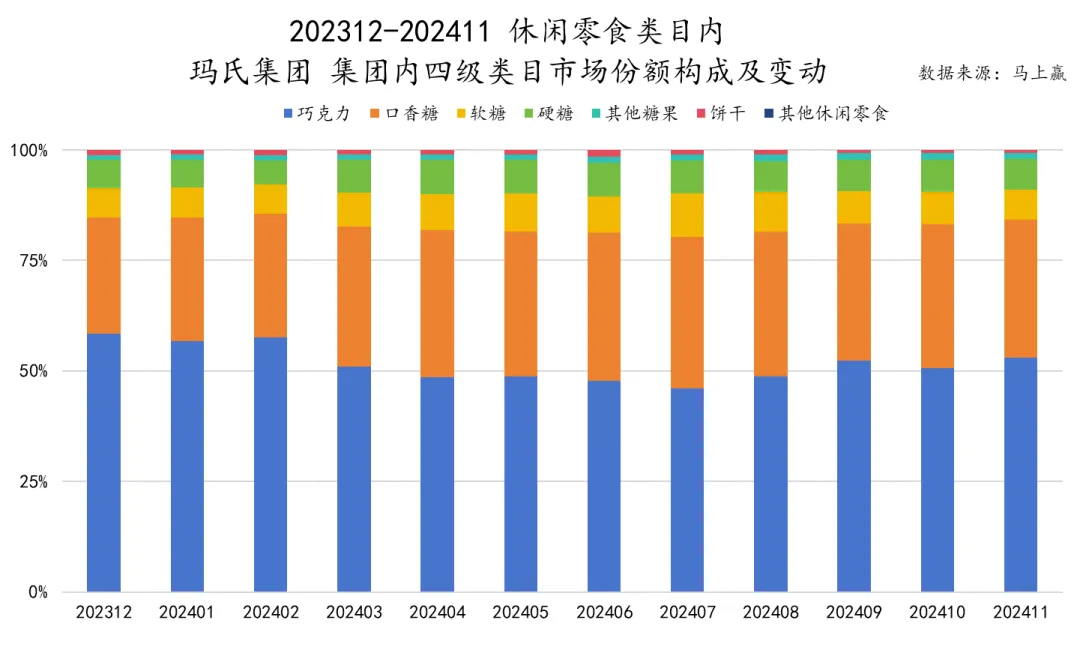

瑪氏集團的產品以甜味為主,包括巧克力、口香糖、軟糖、硬糖等類目。其中巧克力類目集團內市場份額占比約為50%,但在過去一年中整體略有下滑,特別是在氣溫相對較高的Q2、Q3,下滑幅度較為明顯。

隨著消費者健康和減糖意識的不斷提升,甜味零食的增長整體承壓,但是瑪氏集團重點布局的巧克力和口香糖子類目卻在今年實現了增長:巧克力的增長或許來自于德芙品牌的煥新與零糖巧克力產品普及,而口香糖的增長可能是來源于當代年輕人對于口腔衛生與社交禮儀的重視。? ?

同時,瑪氏也在尋找新的增長動力:今年八月,瑪氏官宣收購品客薯片母公司Kellanova,或將加速瑪氏整體轉型的步伐。

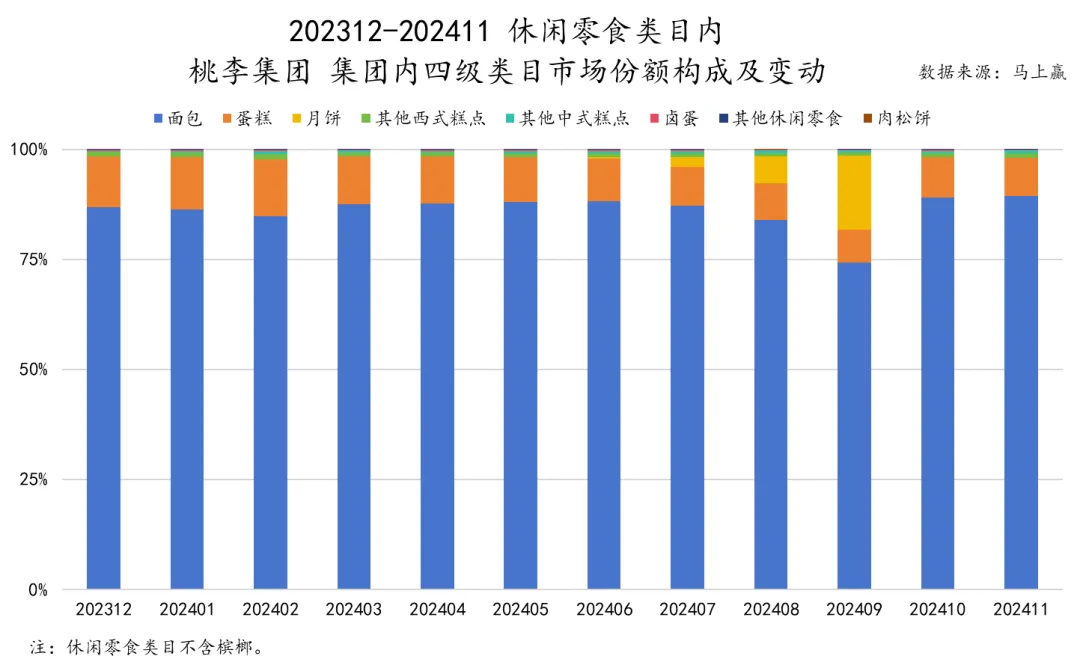

在桃李集團內部,面包與蛋糕業務還是占領了絕對重心,除了在Q3因為中秋節的影響,月餅的集團內份額在最高時達到了約20%,在其他時間段,面包與蛋糕幾乎構成了集團的整體業務。

但在過去一年中,桃李集團內,面包的集團內市場份額整體有所提升,而蛋糕的集團內市場份額則有所下降。?? ?

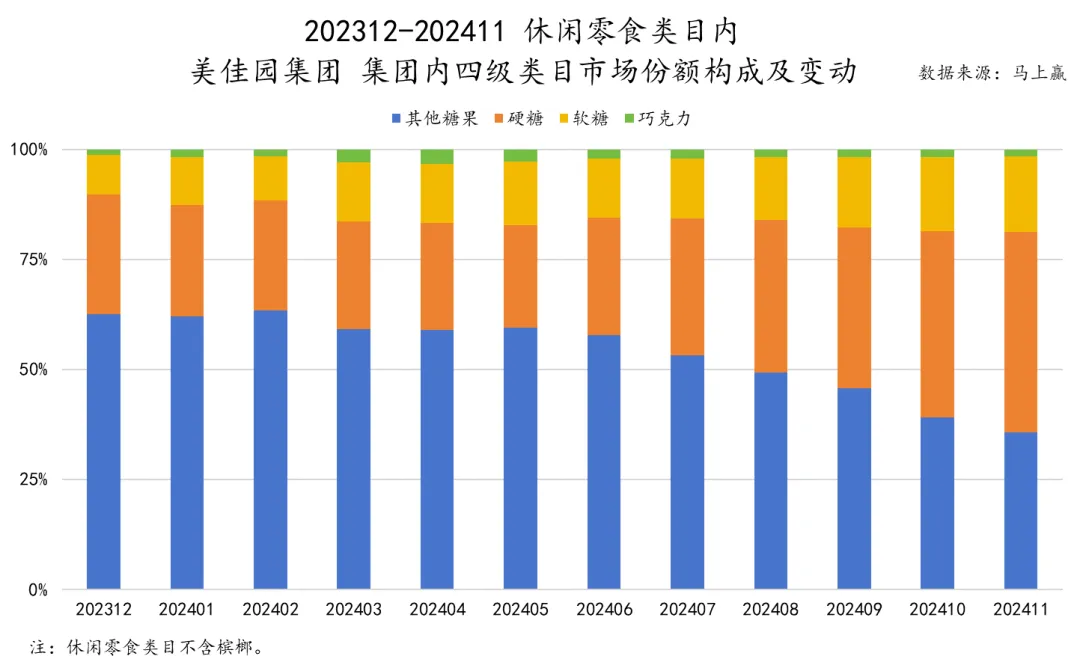

美佳園擅長的是做IP聯名產品,形成了自己獨特的風格。通過將糖果與玩具和IP結合,美佳園推出了多款包含盲盒、飾品、玩具、收集等各種概念元素的食玩產品,同樣取得了良好的表現與增長。

從集團內市場份額構成來看,在休閑零食大類內,美佳園基本圍繞著糖巧進行休食產品的規劃與銷售,在過去一年中,集團內市場份額中硬糖占比有明顯的提升,其他糖果則受到較大擠壓。

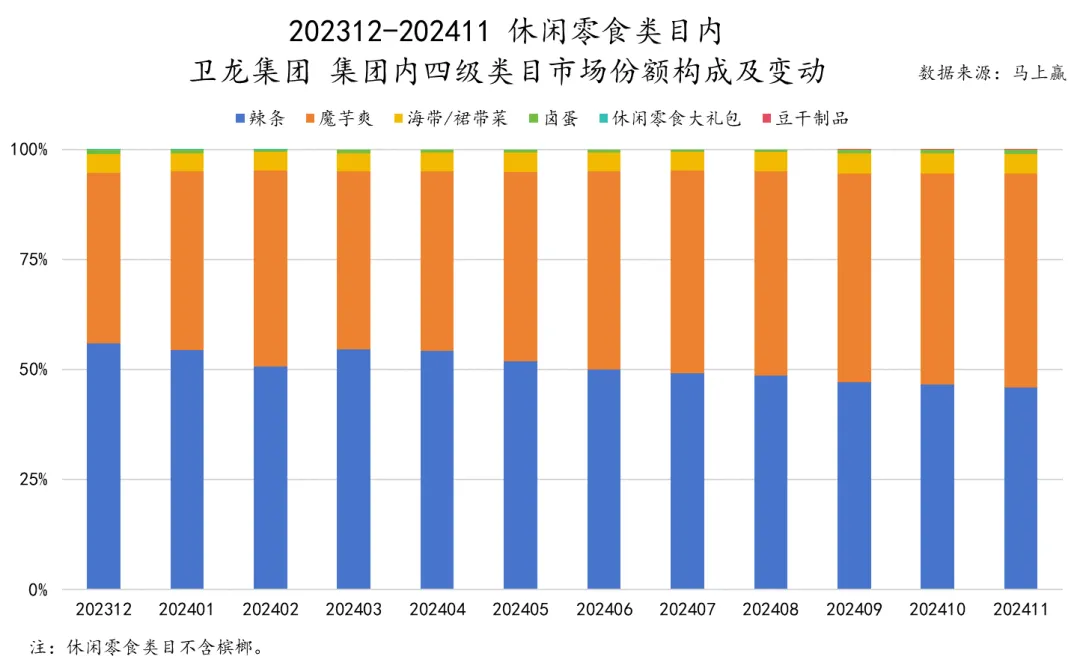

衛龍集團則是以辣條、魔芋爽為代表的辣味零食為核心。辣味零食以其獨特的刺激風味在近年來備受歡迎,而衛龍深耕辣條多年,衛龍辣條的品牌和口味都是很多人對辣條的“風味基準”。? ?

而隨著消費者健康意識的進一步提升,在過去一年中,魔芋爽因其不變的辣味但是更低的熱量而逐漸獲得了更多消費者的喜愛,其集團內市場份額占比逐漸超過了辣條,達到了50%左右。這或許也可以說明,即便是傳統上被認為與健康概念相隔較遠的辣條賽道,消費者依舊會更愿意選擇更加健康的產品。

06

速凍食品

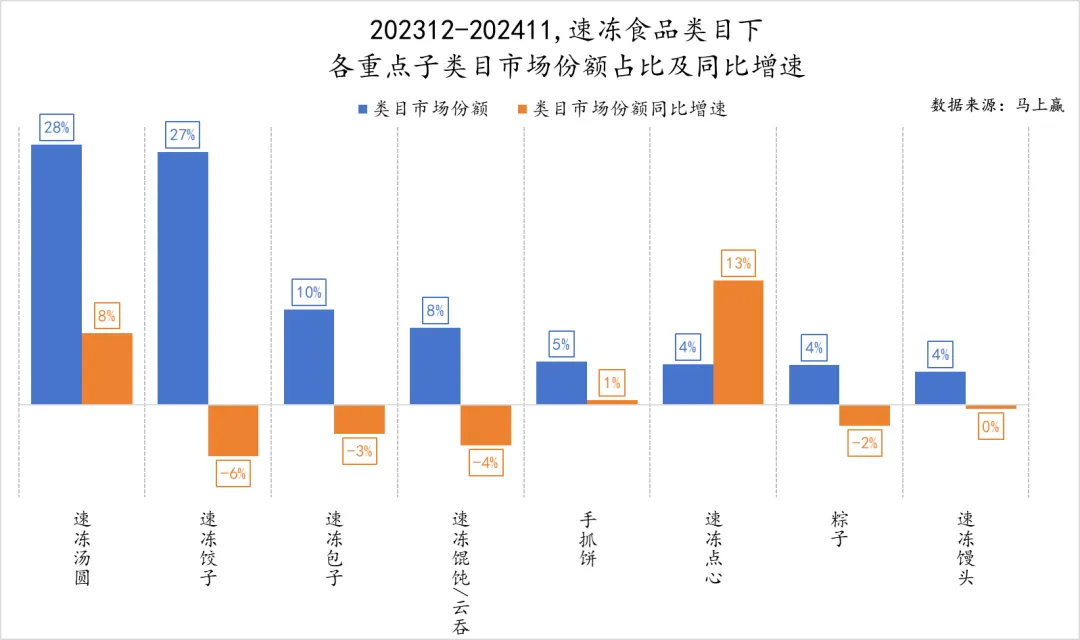

在2023年12月至2024年11月期間,速凍食品類目中,速凍湯圓以28%的市場份額占據首位,這也是近幾年,速凍湯圓首次在大類占比中超過速凍餃子,排名第一,且其同比增速為8%,整體增速并不低。

與速凍湯圓相比,速凍餃子就沒有那么樂觀,雖然市場份額占比與速凍湯圓非常接近,但其同比增速-6%,呈現較明顯的下滑趨勢。

速凍包子和速凍餛飩/云吞的市場份額均為10%和8%,但同比增速分別為-3%和-4%,均呈現下降趨勢。手抓餅的市場份額為5%,同比增速僅為1%,增長較為緩慢。

值得關注的是,速凍點心的市場份額為4%,但同比增速高達13%,顯示出顯著的增長潛力。粽子和速凍饅頭的市場份額均為4%,同比增速分別為-2%和0%,其中速凍饅頭基本持平,而粽子則略有下降。? ?

總體來看,速凍湯圓、速凍點心兩個類目的表現較為突出,值得進一步關注。

6.1 市場份額增長TOP 5集團:

在2023年12月至2024年11月期間,同比2022年12月至2023年11月,速凍食品市場中,思念、三全、廣州酒家、東柳醪糟和皇家小虎這五個品牌均實現了市場份額的增長,排名增長TOP5集團之列。

其中,思念以1.44%的市場份額增長和5%的同比增速位居榜首,三全緊隨其后,增長了0.61%,同比增速為3%。思念、三全都是凍品行業的傳統巨頭,依然能夠保持市場份額的增長則代表了集團不斷創新的策略。

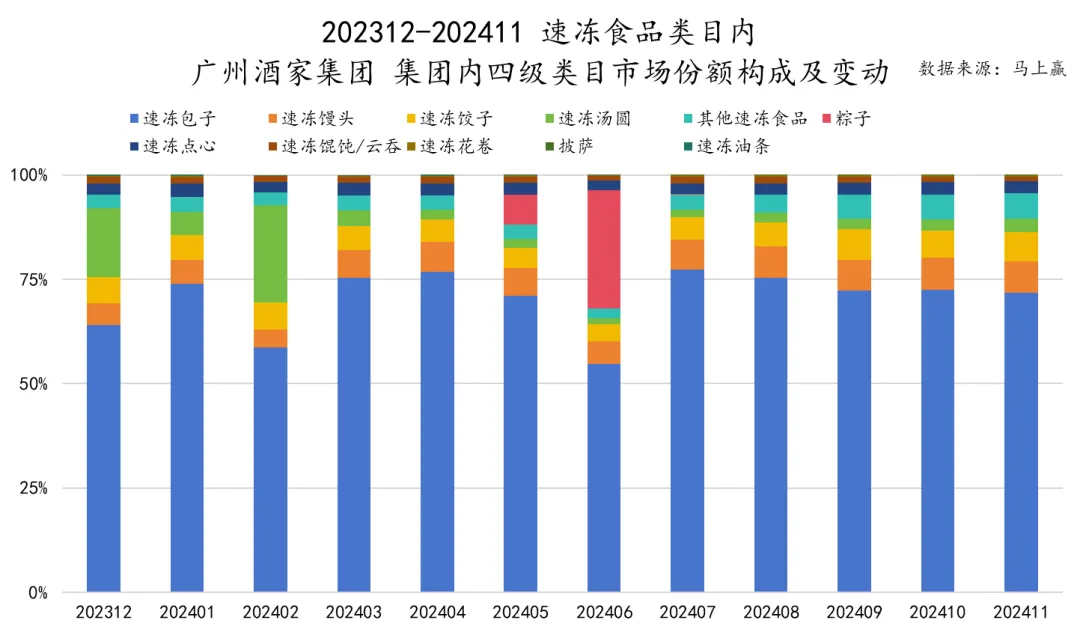

相比來說,位列第三的廣州酒家,作為傳統的華南地區餐飲品牌,在餐飲渠道、月餅等多個中國傳統食品類目有著相當強的代表性。在過去的一年中,廣州酒家以其中國傳統包子、面點為核心,通過速凍、預包裝產品的方式,推出了大量的類型產品,并通過速凍冷鏈及零售渠道推至全國,獲得了很好的市場反響,也贏得了市場份額增長,以及18%的速凍食品內市場份額同比增速。

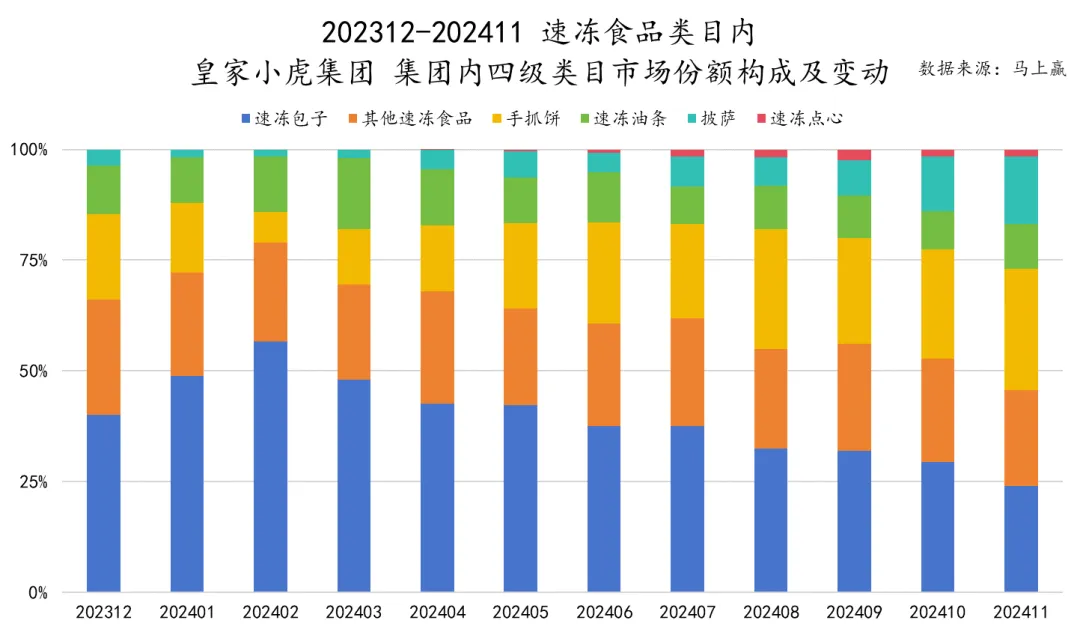

另外,排名第五的皇家小虎同樣值得重點關注,其以代表性的單品殺出重圍,并通過領先的履約能力、豐富的產品矩陣、自有供應鏈自有工廠等進行敏捷研發生產等優勢進行快速擴張。在過去的一年中,皇家小虎以610%的市場份額同比增速成為了速凍食品類目中同比增速最高的集團,其以“速凍小吃大王”為品牌定位,以類似于小米的“超值產品主義”為核心,通過全國的凍品溫度帶物流體系建設及多樣化的產品開發,在過去的幾年中取得了快速成長。? ?

6.2 TOP增長集團市場份額構成:??

在思念集團內部,速凍湯圓、速凍餃子、速凍云吞/餛飩整體占比較高,三者相加集團內市場份額全年大約在75%左右。但是整體而言,在過去一年中,思念集團的品類多樣性有所提升,速凍包子、手抓餅、速凍饅頭等其他類目整體份額有所提升,目前已經占到集團整體約20%的市場份額。

在速凍餃子類目同比增速放緩的背景下,凍品企業的多類目產品推新、成長策略,或將是未來一個階段的主流。? ?

在三全集團內部,市場份額占比前五名分別為速凍餃子、速凍湯圓、速凍包子、手抓餅和速凍餛飩/云吞,這五類產品占到了集團市場份額的約90%。

但在過去一年中,整體而言,速凍餃子的集團內市場份額相對穩定,大約在30%左右,而速凍湯圓的集團內市場份額則有較明顯的下滑。與此對應的是速凍包子、手抓餅和速凍云吞/餛飩,在過去一年內的集團內市場份額有所上升,三者相加從約25%上升到約30%。

從市場份額上看,廣州酒家的核心類目是速凍包子,其集團內市場份額在過去一年之中整體穩定在約75%;除此之外,速凍饅頭、速凍餃子占比相對較為穩定,兩者相加全年穩定在約15%;而速凍湯圓、粽子則在節日期間會有較大的增長,但在其他時間占比較小。?? ?

整體而言,在過去一年間,廣州酒家速凍包子的集團內市場份額較為穩定,雖然呈現出輕微的下滑趨勢,但是整體產品結構并沒有發生特別明顯的變化。

東柳醪糟集團的產品結構則非常簡單,僅有速凍湯圓與速凍餃子兩類,其中速凍湯圓的集團內市場份額約為90%,并且呈現出上升的趨勢。這與東柳醪糟集團的背景或有所關聯:東柳醪糟集團并非專門的速凍食品集團,原本專注于酒釀產品,因此東柳醪糟集團的速凍湯圓也并非傳統意義上的帶餡兒湯圓,更多是以酒釀小圓子、酒釀甜湯圓的甜品形式出現在更多的日常場景中,因此受節慶影響的幅度也相對較小。?? ?

上文中曾經對皇家小虎這一速凍食品新勢力集團進行了簡要的介紹,從市場份額構成來看,皇家小虎在快速增長的同時,集團的各產品線正在呈現平均分布的趨勢。在年初,速凍包子一度占據份額超過50%,披薩、手抓餅等西式速凍面點的占比均很小。但在年末,隨著速凍點心的加入,速凍包子、其他速凍、手抓餅、速凍油條、披薩,呈現著較為均勻的分布。

多類目的均勻化分布與齊頭并進,讓集團在未來的成長中,也有更多的機會能夠抓住類目增長的紅利,規避類目下滑對生意造成的影響,形成從大單品模式到速凍全品類矩陣的,更成熟的經營模式。

結語:

2024,已經將要過去,但我們面臨的增長壓力卻還遠未結束。

在新的一年,希望2024保持增長的集團再創佳績,也希望更多的集團能夠加入到增長的行列中,共同創造輝煌與繁榮。