文: Lby、Echo

來源:馬上贏情報站(ID:gh_62c3dc96ee87)

在今年的盤點中,我們選擇了汽水類目中的有糖、無糖汽水,即飲茶類目中的有糖、無糖即飲茶,亞洲傳統飲料及其中的植物飲料,功能飲料、即飲果汁、含乳飲料及其中的乳飲料、乳酸菌飲料,及即飲咖啡幾個類目進行重點的關注與梳理,通過上述類目的CR10情況及與去年的CR10的對比,以及類目中的熱門產品概念與年度明星集團等的深度解析,為您帶來2024年飲料市場發展真實、全面的還原。

盤點的所有數據均基于馬上贏品牌CT。馬上贏品牌CT數據覆蓋了全國縣級以上各等級城市(不含鄉、鎮、村),并深度覆蓋全國核心城市群,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT中的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

回顧2023年的飲料熱點類目盤點,請點擊:2023飲料熱點類目盤點:國貨汽水“撼動兩樂”/運動飲料“一超多強”/即飲茶“百花齊放”

01

各類目占比/增速及銷售額、銷售件數、出貨量同比

在上周的新品盤點中,我們已經展示過了2023年12月-2024年11月期間,飲料大類下各子類目/集合的市場份額占比與同比增速情況。

從新品視角切換到大盤視角來看,乳飲料、即飲果汁、能量飲料作為本身市場份額超過5%的相對成熟類目依舊實現了3%以上的增長, 無糖即飲茶、運動飲料、植物飲料則作為份額相對較小的新類目實現了突出的表現;

另一方面,汽水、有糖即飲茶、乳酸菌飲料、營養素飲料等傳統類目承壓,即飲咖啡這一在2023年表現良好的年輕類目,今年也出現了較為明顯的下滑。

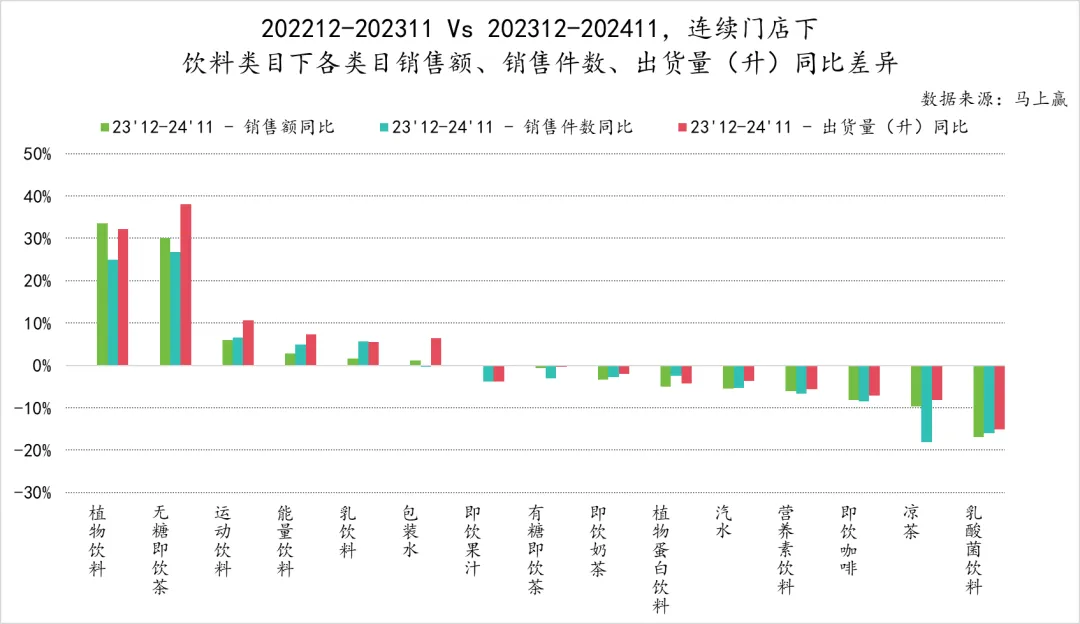

基于上述分類,我們拉取了這些類目在202212-202311、202312-202411兩個時間段,基于連續樣本門店下的銷售額、銷售件數與出貨量的同比變化,也可以更清晰的了解到背后不同的增長/下滑原因與差異。

幾個比較有典型性變化的類目:

-

植物飲料:銷售額同比增速略高于出貨量同比增速的類目,且銷售件數同比增速較低,或可說明該類目產品均價與平均規格均有上升趨勢;

-

無糖即飲茶:出貨量同比增速顯著高于銷售額和銷售件數同比增速,或可說明該類目的均價可能在降低,平均規格可能在上升,“性價比”或將成為未來類目增長的關鍵;

-

即飲果汁:銷售件數、出貨量有所下降但銷售額基本持平,或可表明該類目今年的百毫升均價正在提高,“產品升級”下更貴的產品正在替換市場份額;

-

有糖即飲茶:銷售件數同比明顯下降,但出貨量、銷售額同比波動不大,或可說明該類目件均規格走勢正在變大/百毫升均價變低,大規格產品正在流行;

結合以上兩組大盤數據及集團CR10情況、熱點產品/集團概念等相關數據,我們進一步對熱點類目開展深入的解析。

02

汽水:集中度提高,“老”玩家出新招

汽水類目包含碳酸飲料、蘇打水、氣泡水三個子類目,也是較早受到“無糖”健康潮流影響的傳統類目之一,為了更好的看到健康潮流在飲料市場中帶來的變化,我們將整個汽水類目根據產品屬性劃分為有糖/無糖兩部分分別進行解析。

有糖汽水

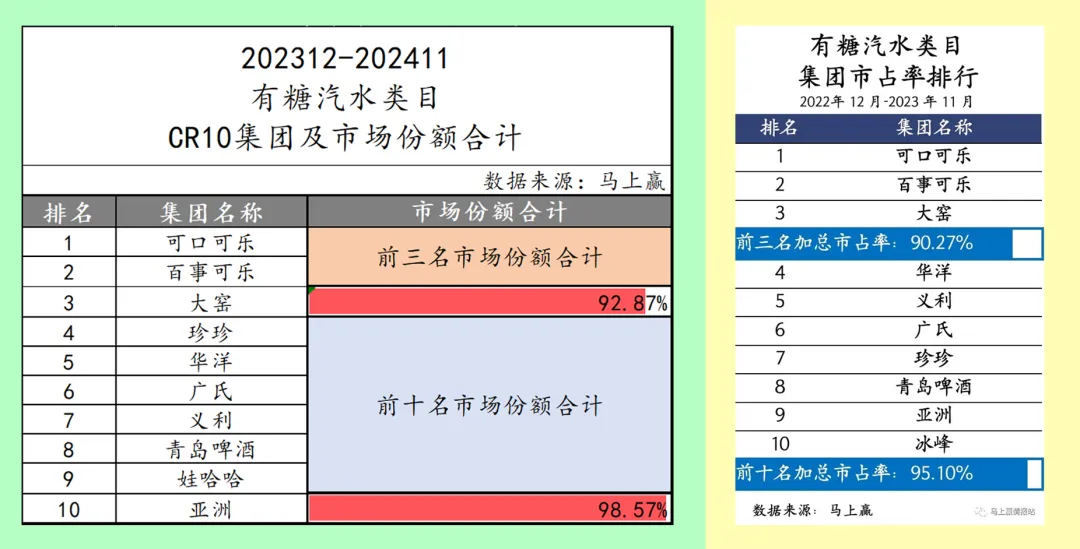

首先來看CR10的變化。與去年相比,有糖汽水前三名格局穩定,按順序依舊是可口可樂、百事可樂、大窯;第四到第十名則有較大的變化,地方性本土品牌競爭加劇:珍珍躍升第四名,新增娃哈哈上榜。

與此同時,汽水行業集中度不斷提高,無論是CR3還是CR10都有明顯提升。其中,CR3增長了2.60%,CR10增長了3.47%,說明即使是在TOP10的頭部企業內部,TOP3的“超頭”集團才是行業集中度持續提升的主要推手,這意味著留給中小企業、創新企業的空間越發緊湊。

年度亮點:珍珍

在有糖汽水這樣傳統的類目下依然能夠保持增長,珍珍今年的發展或許能給一批地方性品牌一些啟發。

圖片來源:廣東珍珍荔枝微信公眾號

圖片來源:廣東珍珍荔枝微信公眾號

珍珍今年在品牌端持續發力:年初“爾濱”出圈、南北特產話題火熱,珍珍作為誕生于廣東但發跡于東北的特色飲品為更多人所知;11月初,珍珍官宣品牌代言人沈騰,和東北文化加強綁定,品牌特色更加凸顯。

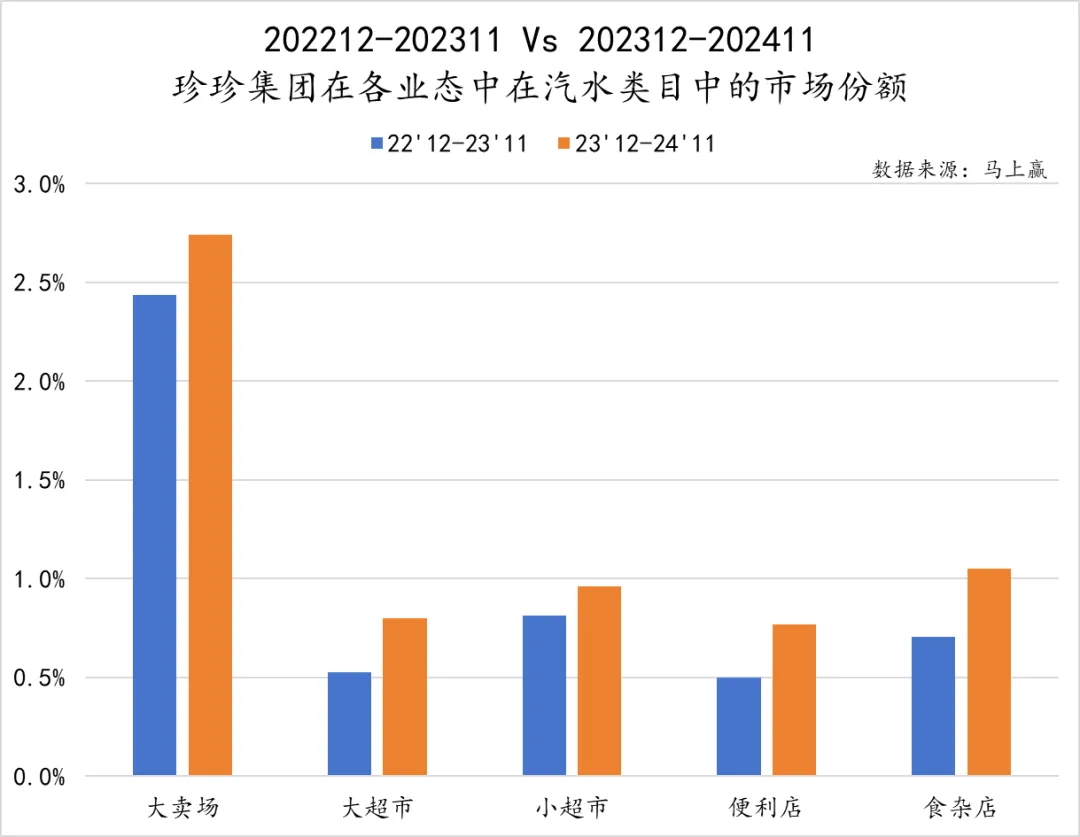

品牌聲量提升驅動的增長體現在了珍珍在各業態的市場份額中,雖然珍珍在大賣場的市場份額明顯高于其他業態,但在其余各業態也均有一定程度的增長。

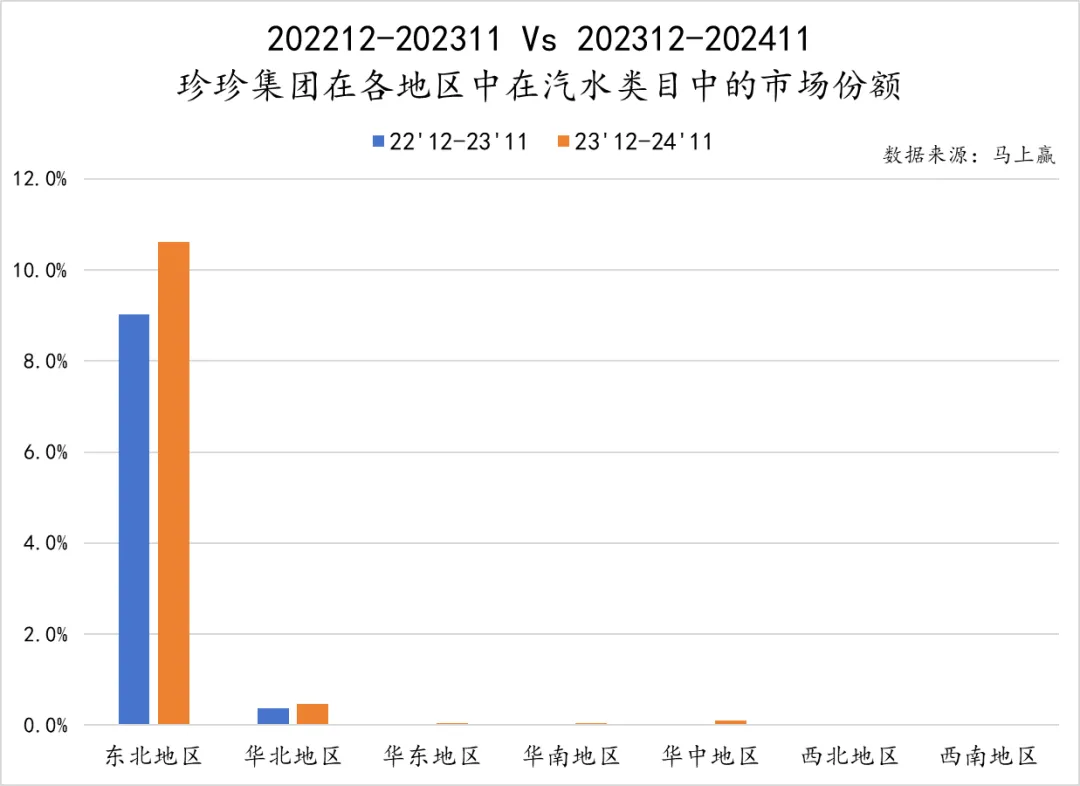

但也正因為和東北文化的強綁定,珍珍雖然在東北地區實現了明顯的增長且有著較高的市場份額,但在東北地區以外的地區依然有較大的空白。

另一方面,東北地區受到氣候影響,以解渴、解暑為主要消費目的汽水品類整體并不旺盛,雖然珍珍在年節、佐餐等場景中有著較為明確的心智,但依然很難成為一款“四季飲品”。對于珍珍未來的進一步增長,跨過文化與區域的藩籬走向全國,也需要更加普適的定位和市場、產品策略。

無糖汽水

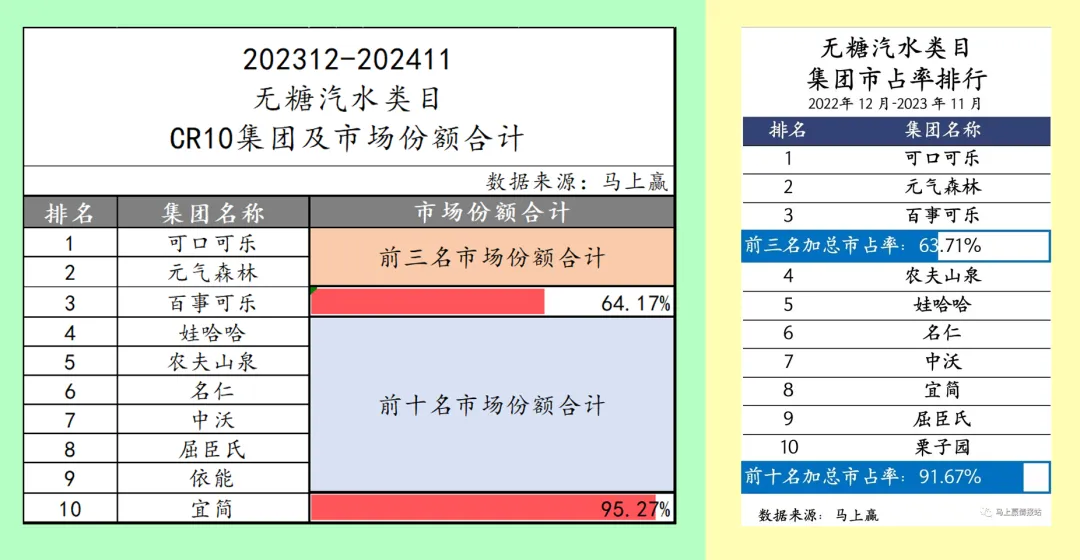

無糖汽水TOP10上榜集團則與有糖汽水有較大不同。與去年相比,TOP3集團格局穩定,按順序分別為可口可樂、元氣森林、百事可樂;依能新上榜,進入TOP10集團。與此同時,行業集中度亦有明顯提升,CR10從91.67%上升至95.27%。

年度亮點:元氣森林氣泡水

增長的問題穿透到底是拉新的問題,如何拉新,如何提升拉新效率/擴大拉新規模,如何讓品類“常換常新”。在這方面,“爆品制造機”元氣森林,作為氣泡水品類的創造者與引領者,在面對這一品類逐漸走向傳統的問題時交出了亮眼的答案。

在無糖汽水品類中,元氣森林依靠核心產品氣泡水系列,已經連續兩年穩居第二名,在兩樂的夾擊中站穩了腳跟。對于無糖汽水這樣相對年輕并且更新較快的類目,想要站穩腳跟,創新能力必不可少。

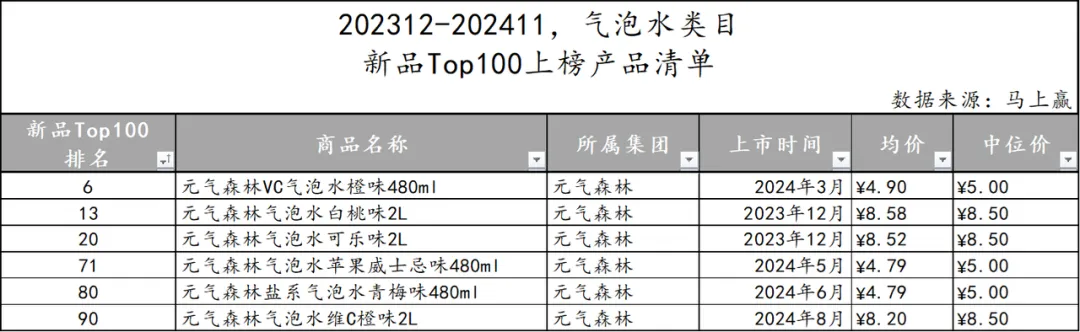

在上周發布的2024年飲料新品TOP100榜單中,無糖汽水類型產品中共有9款sku上榜,包括6款氣泡水產品和3款蘇打水產品。其中,6款氣泡水產品全部來自于元氣森林,在產品創新方面,元氣森林依然有著獨到的理解與優勢。

一方面,針對相對成熟、在消費者中已經有較高認可度的產品,如白桃味、可樂味氣泡水,元氣森林推出性價比更高的2L大規格產品,打入更多家庭與聚會場景。

另一方面,元氣森林也在持續推出全新產品,為消費者提供更多元的價值。比如蘋果威士忌味氣泡水融入酒飲風味,帶來跨界體驗;鹽系青梅味氣泡水,則是融入了飲料中相對少見的“咸味”讓口感變得更為獨特。

圖片來源:元氣森林

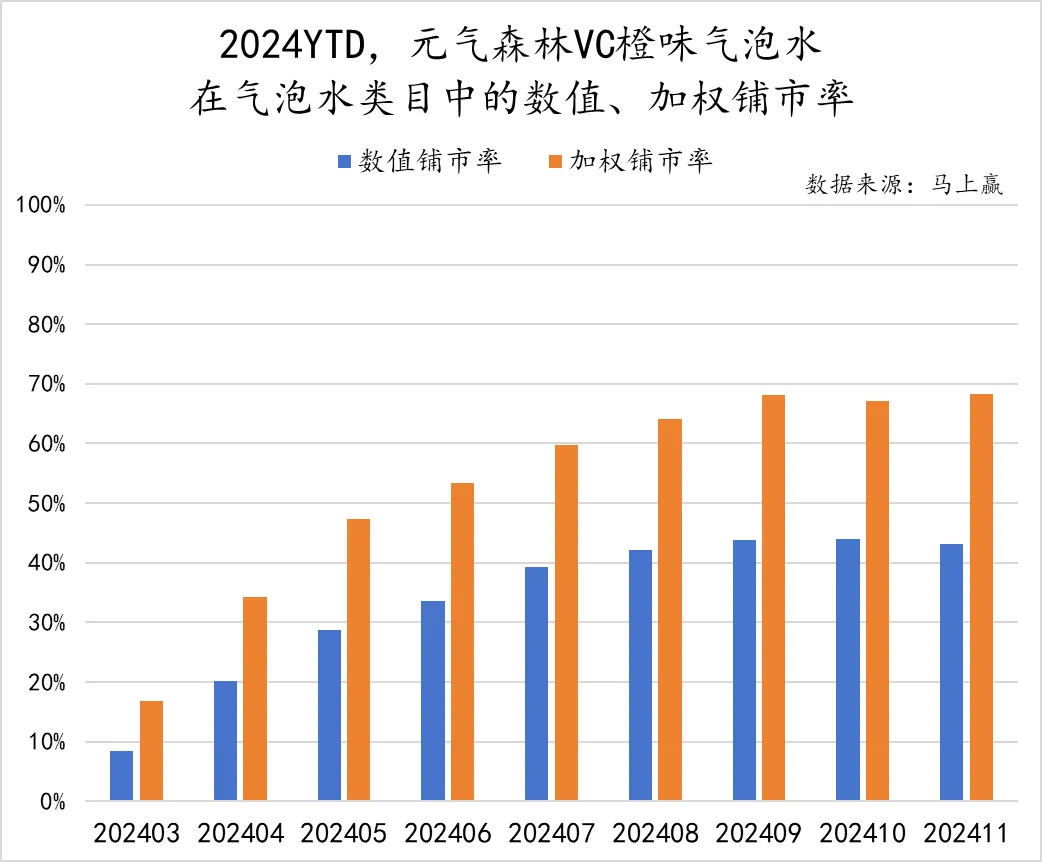

特別值得關注的是今年3月才剛剛上線的元氣森林VC橙味氣泡水,以廣受歡迎的柑橘系風味為基礎,添加維生素C,上市首月即實現銷售額破千萬,并在年度Top100新品SKU中名列第六。隨后,元氣森林趁熱打鐵,迅速推出了該口味的2L聚會裝規格,并在8月上市后也進入了今年TOP100新品榜單,進展速度驚人。

深究其背后的“成功學原理”,優秀的產品力固然重要,但在渠道能力這一元氣森林曾經的短板上的“進化”同樣值得關注。

基于馬上贏品牌CT中的數據,元氣森林VC橙味氣泡水的兩個SKU,自今年三月陸續上市以來,數值鋪市率、加權鋪市率都呈現整體、快速的上升趨勢。另一方面,加權鋪市率的數值與增速均高于數值鋪市率,也說明了該款產品的鋪貨質量之高,好的產品走向消費者,好的渠道能力不可或缺,這也是元氣森林在渠道能力方面持續進化的明顯體現。

03

即飲茶:有糖/無糖分化,新勢力上桌

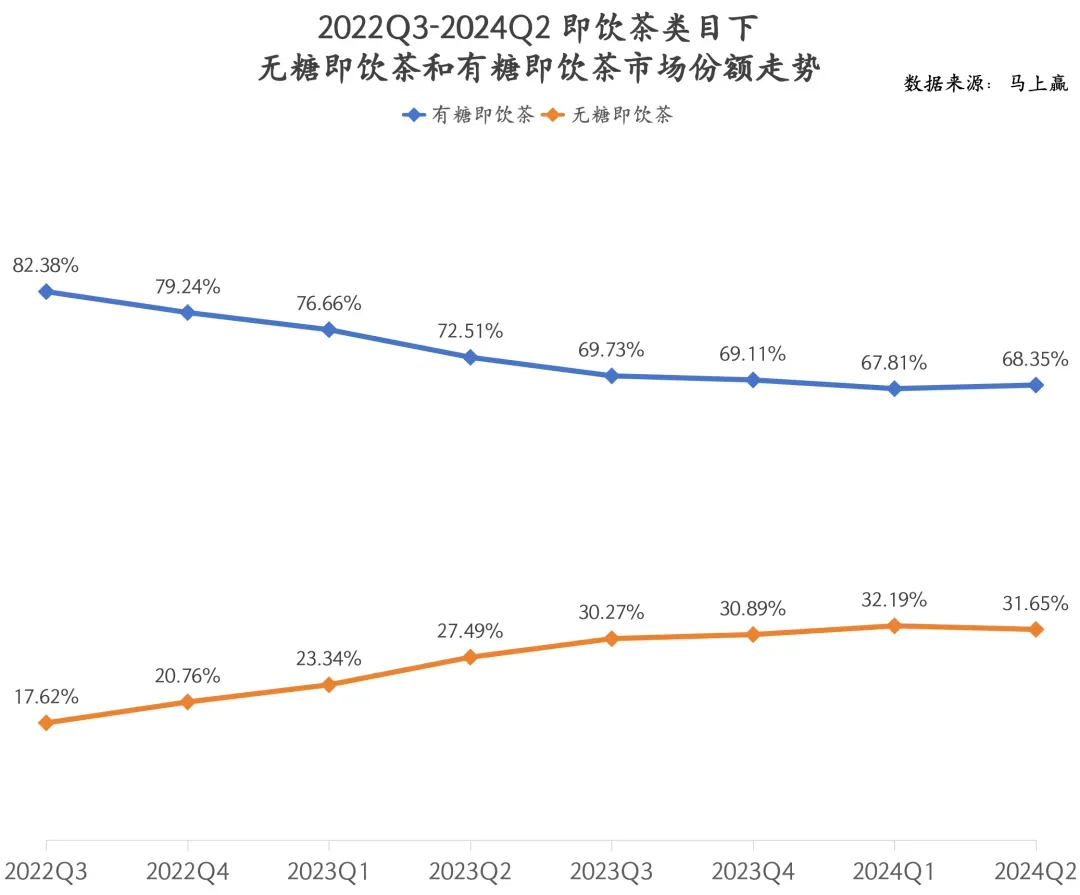

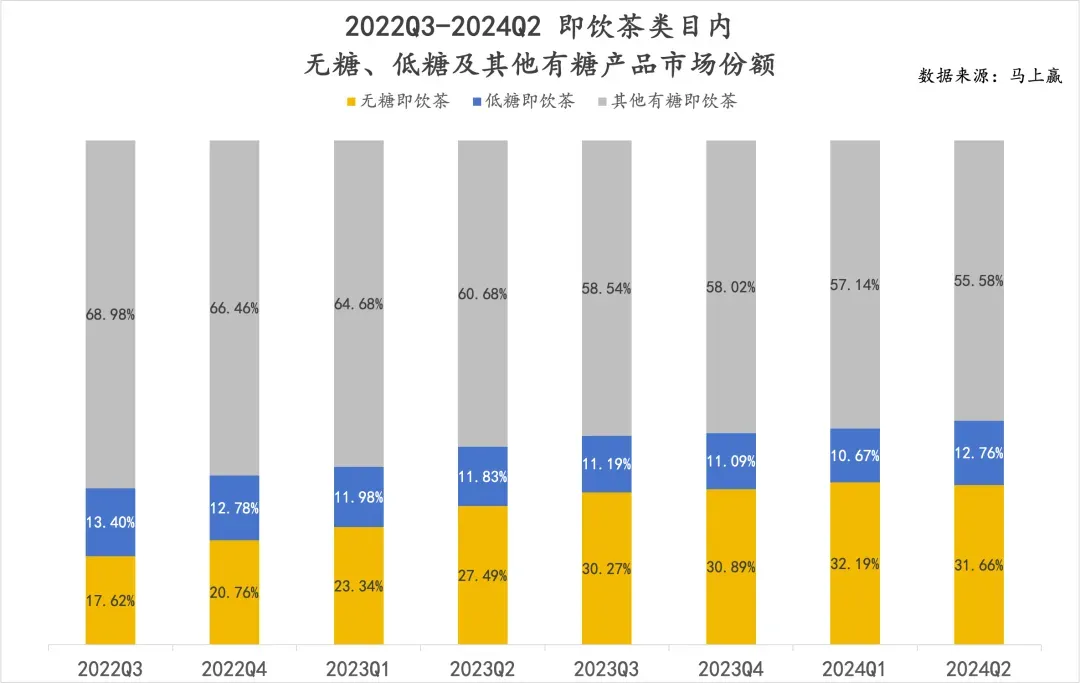

同樣是健康潮流下的無糖化產品趨勢,即飲茶類目的格局也在持續的發生變化。從2022Q3至2024Q2,無糖即飲茶市場份額明顯上升,從17.62%上升至31.65%。與之相對應的則是有糖即飲茶市場份額明顯下降,從82.38%下滑至68.35%。此消彼長之間,無糖即飲茶和有糖即飲茶之間的差距明顯縮小。

有糖即飲茶

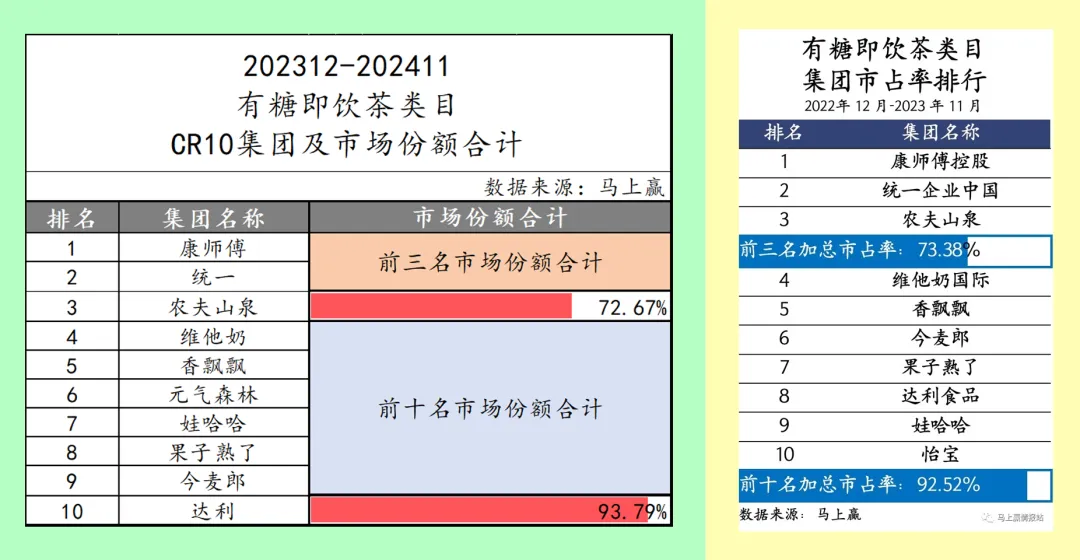

在有糖即飲茶內部,TOP3集團排名穩固,但集中度有所下降,CR3從2023年的73.38%下滑至2024年的72.67%,相比來說,排名4~10名的集團則有較大變動:元氣森林初次上榜且直接位列第6名,娃哈哈進步也非常明顯,今麥郎、果子熟了、怡寶等則在排名上有較明顯的下滑。

另一個變化是,雖然CR3有所下降,但CR10卻有所提高,新勢力們依然在向巨頭們發起不斷地挑戰。

年度亮點:元氣森林冰茶

消費者對糖攝入量的進一步理性思考,不僅帶來了從“有糖”到“無糖”的轉變,也讓更多消費者開始選擇其中的“折中地帶”--“低糖”,基于馬上贏品牌CT中的數據,2024Q2低糖即飲茶市場份額已經超過了2023年全年各季度水平,達到了12.76%。

這也與元氣森林在有糖即飲茶賽道中主推的產品概念“減糖”“低糖”不謀而合。憑借聚焦“減糖”概念的元氣森林冰茶系列產品在今年首度上榜,且排名第六,在有糖即飲茶中占有了一席之地。

元氣森林冰茶以“減糖”形成與市場上其他有糖即飲茶產品的差異化定位,既符合健康消費趨勢,減少對糖分攝入敏感的消費者們的顧慮;又通過冰爆檸檬、葡萄柚綠茶、白桃茉莉這樣經過市場考驗的口味組合,并采用元氣森林自有工廠的-196°液氮技術,提升產品口味和品質,削弱了“減糖”對口味的影響,讓消費者輕松在健康與好喝之間實現“都要”。

圖片來源:元氣森林天貓旗艦店

圖片來源:元氣森林天貓旗艦店

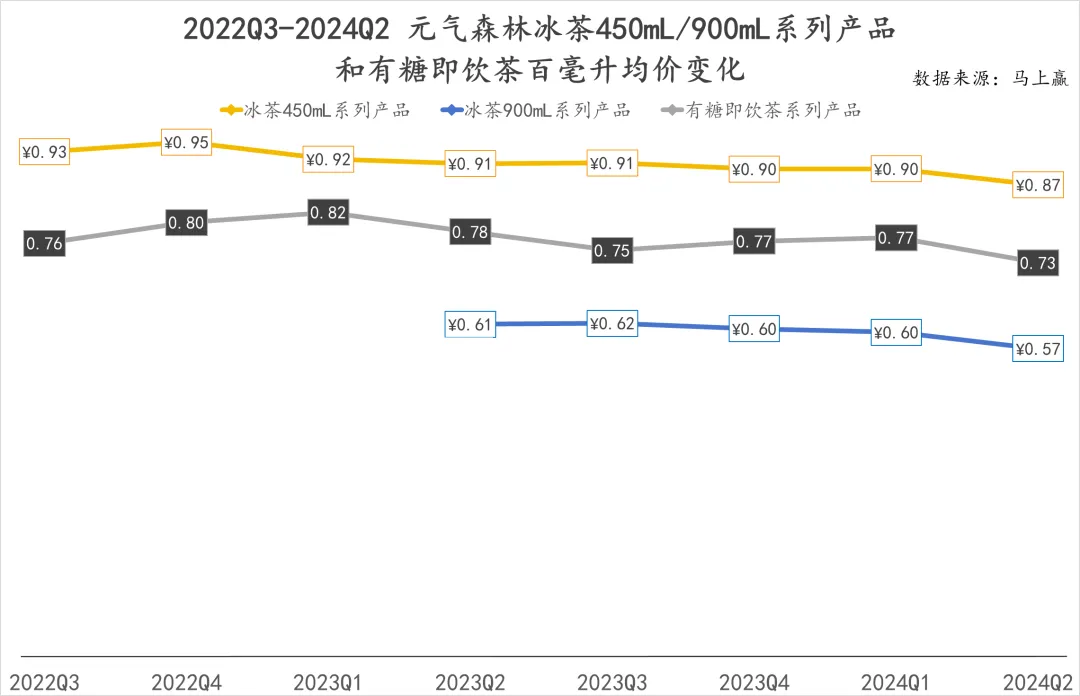

與此同時,升級后的產品擁有了當今消費者最為關注的、更好的性價比優勢。2023年,元氣森林冰茶將主推款容量從450ml升級到900ml:一方面,大包裝讓消費者喝得更盡興,面對900ml上市之后馬上到來的炎熱夏季,900ml大包裝讓消費者對冰茶的“暢爽”有更直接的感受;另一方面,相比之前的450ml規格產品,900ml包裝的冰茶每百毫升均價有了顯著的降低,其性價比優勢甚至已經強于類目的平均水平,進入了類目“優等生”的行列。

減糖、低糖帶來的健康,好喝,大瓶,高性價比,冰茶本身在消費者越來越注重健康和“質價比”的當下就已經占領了先機。

在有糖即飲茶類目今年呈現出較為明顯的大包裝化趨勢的背景下,冰茶的增長或許指出了一條可能的方向——減糖,減輕負擔,讓消費者更沒有后顧之憂地暢飲的同時,讓消費者擁有更高性價比的產品,在健康負擔與經濟負擔兩者上都給出更好的選擇,其快速的市場份額增長自然也就成為了類目發展中的方向與順理成章的體現。

無糖即飲茶

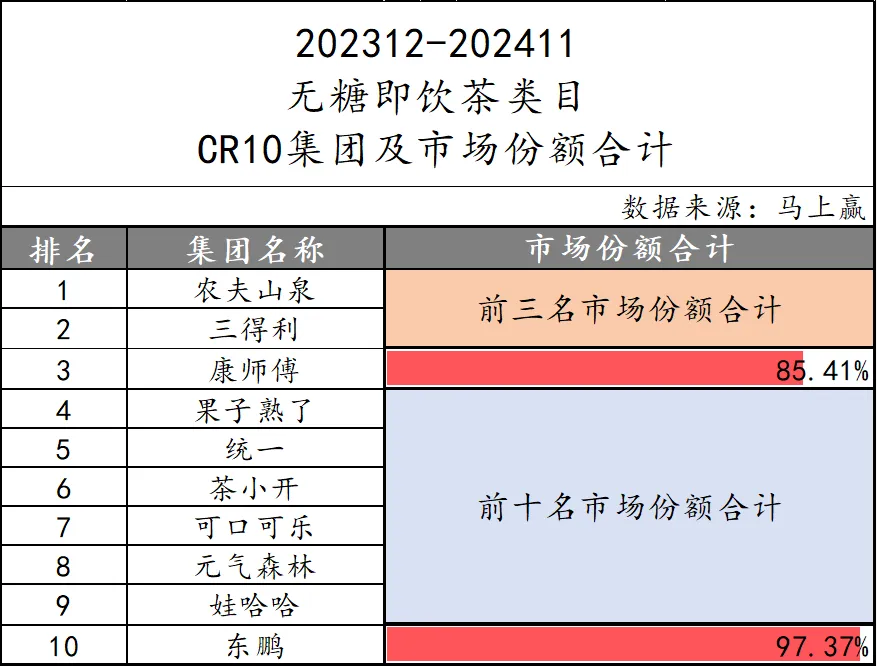

無糖即飲茶TOP10集團名單則發生了較大的變化:果子熟了、茶小開雖然還是飲料界的“新人”,但作為“挑戰者”,在排名上都有了明顯的提升;統一的“春佛綠茶”在今年增長迅猛,幫助統一進一步提高了排名;而東鵬,從專注能量飲料到多元產品矩陣的策略在無糖茶類目已經初見成效,東鵬的無糖茶系列“鵬友上茶”已然榜上有名。

在今年受到如此多關注的無糖茶類目,一番混戰后行業集中度卻并沒有發生明顯的變化,雖然名單和排序都有變動,但CR3和CR10僅有略微下降。

整體而言,頭部企業的排名相對穩定;但是排名靠后的企業,由于類目份額絕對值并不很大,或許還不能算是站穩了腳跟。無糖茶類目在短短的一年中就已經從產品創新的競爭進入激烈的渠道和價格競爭,崛起的新勢力能在牌桌上呆多久,或許還有待觀察。

年度亮點:果子熟了

在今年的無糖茶熱戰中,最璀璨的新星,毫無疑問是果子熟了,其表現也可圈可點:作為年輕品牌,表現突出,增長迅速。

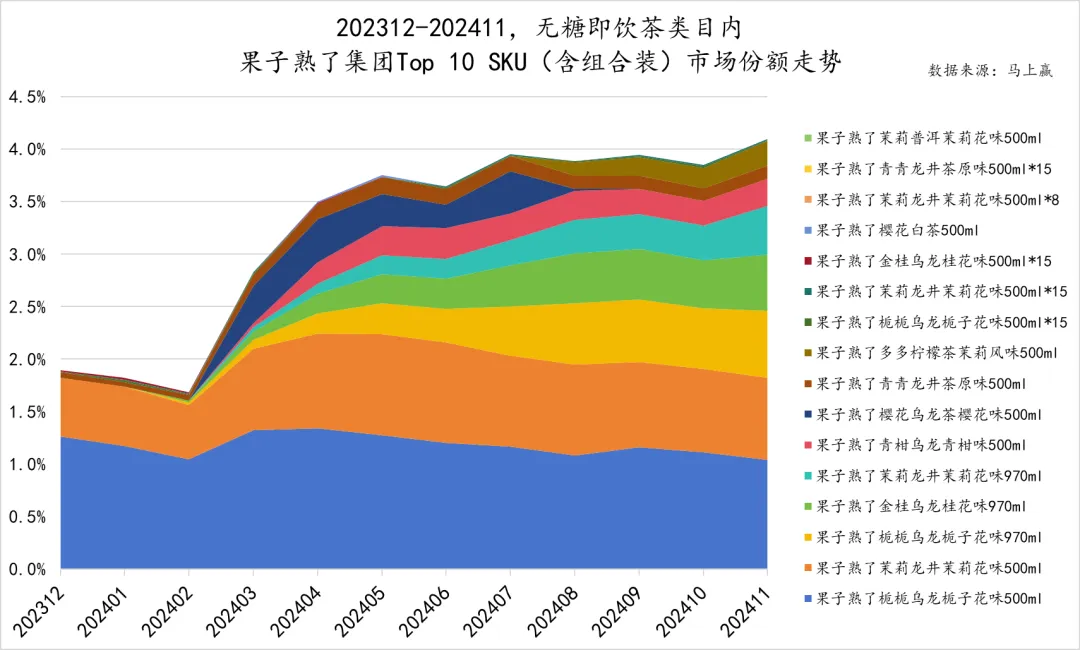

了解果子熟了快速成長的原因,多口味、多規格的快速發力與組合裝產品的快速推出必不可少,也從側面證明了這家年輕公司強悍的執行力。

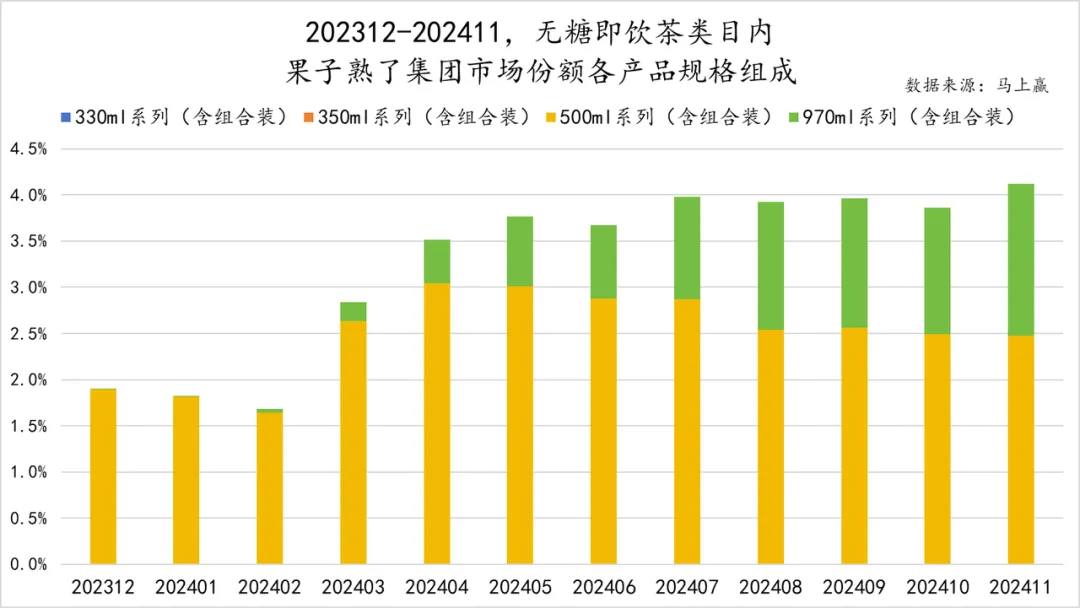

可以看到,果子熟了在無糖即飲茶類目里的市場份額在這一年間從不到2%攀升至超過4%,實現了翻倍增長;并且,從主要依靠梔梔烏龍500ml和茉莉龍井500ml,到多口味、多規格、組合裝/非組合裝的齊頭并進,果子熟了在無糖即飲茶賽道的多元化布局已見成效。

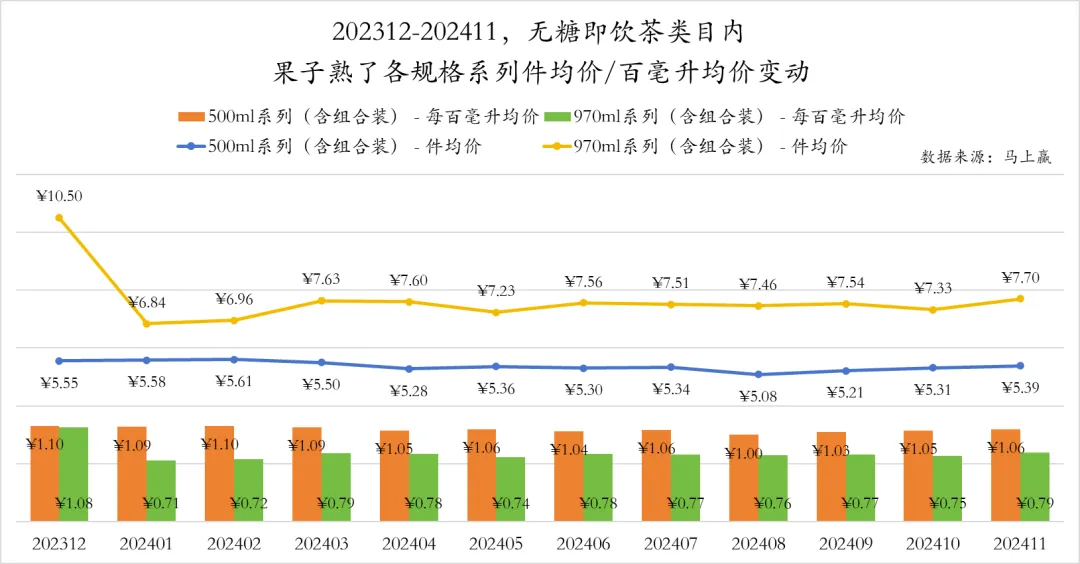

雖然是年輕品牌,但作為較早入局無糖即飲茶賽道的集團,果子熟了在年初就已經開始布局更高性價比的大規格包裝無糖即飲茶產品:從今年一月開始,果子熟了在500ml規格和970ml規格之間就實行了較為明顯的差異化定價,970ml規格產品的每百毫升均價顯著低于500ml規格的產品,差價甚至達到了約30%,較早開始為無糖即飲茶的“價格內卷”進行布局。

這樣的價格策略對銷售的影響也十分顯著,可以看到,從二月開始,果子熟了970ml的大包裝產品增長就十分明確,并且隨著夏季飲料消費旺季的到來,970ml規格產品占果子熟了整體銷售的份額不斷提升;即便旺季過去,份額也依舊穩固。

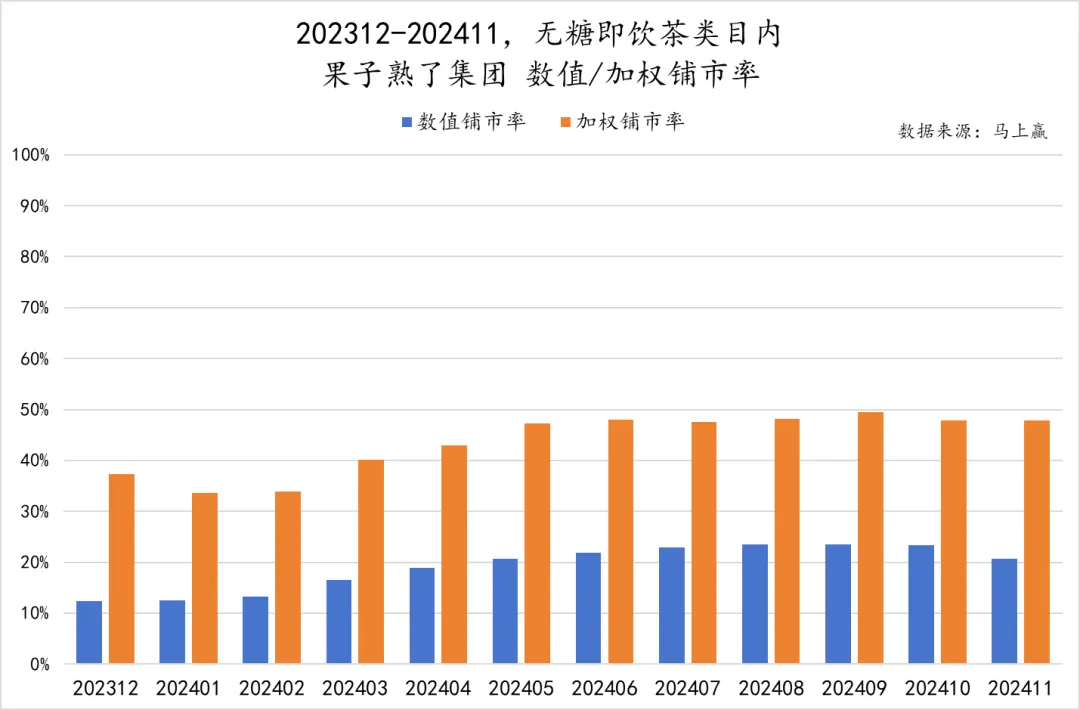

作為快速成長的新興品牌,渠道側的優秀策略與執行力必不可少,從果子熟了在無糖茶類目中的數值鋪市率、加權鋪市率來看,全年各月基本有著較為穩定的上漲。另一方面,作為新興品牌,其鋪市率也還有較大的成長空間,這也意味著,依賴鋪市率的增加進一步獲得銷售額的增長對果子熟了未來一段時間的發展依然有效,也保證了品牌未來的成長空間。

04

亞洲傳統飲料:植物飲料引領增長

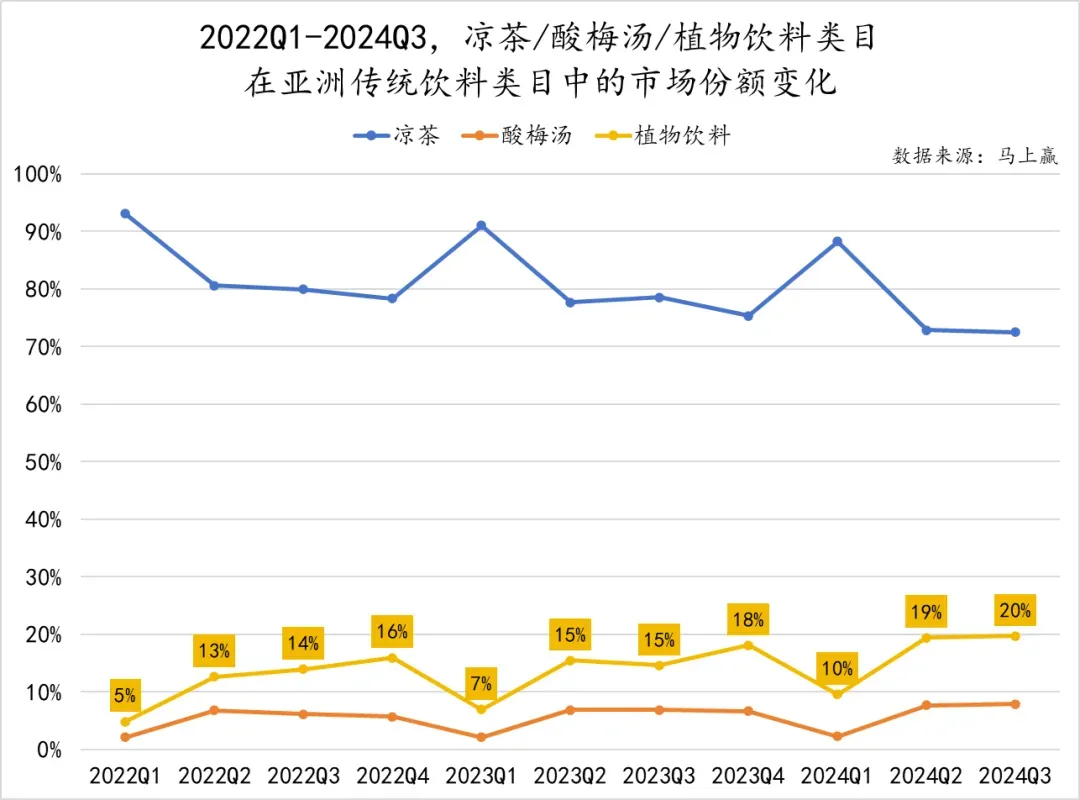

亞洲傳統飲料類目主要包括涼茶、酸梅湯、植物飲料三個子類目。亞洲傳統飲料作為一個相當傳統的類目,在今年迎來了“中式養生水”的春風,從而也回到了類目整體增長的車道當中。

但從另一個角度講,植物飲料的增長更多來自于消費者對于健康概念的推崇,其“健康、養生”的產品內核與類目中其他的涼茶、酸梅湯類型產品卻有著相當不同的方向,雖然目前涼茶類產品依然占據著類目中絕大多數的市場份額,但隨著健康概念的持續升級,未來類目的格局可能還將進一步發生變化。

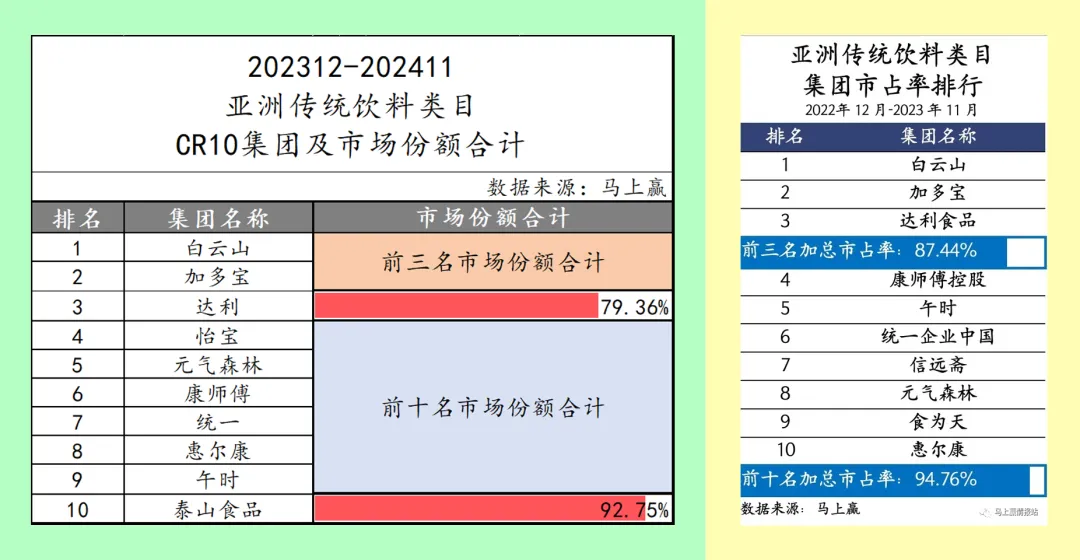

與去年相比,TOP3集團依舊很穩定,按順序分別為白云山(王老吉)、加多寶、達利,但CR3卻有明顯下降,從去年的87%下降到今年的79%,或許意味著類目中的頭、腰部集團市場份額分布與類目結構正在發生著快速的變化。

相比來說,CR10的變化遠小于CR3,也可以看出,類目中的市場份額在從Top3集團向著4~10名集團轉換的過程中。從排名上看,怡寶、元氣森林排名顯著提升,都與今年大火的植物飲料類目密切相關,以酸梅湯為核心產品的信遠齋滑出CR10序列,也在佐證類目內的產品結構正在發生著變化。

植物飲料

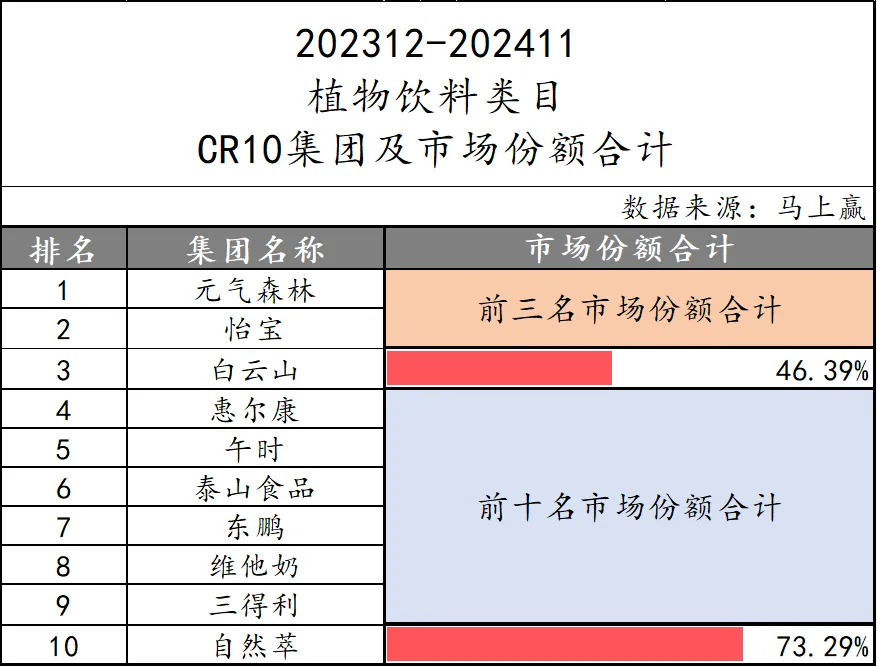

植物飲料類目今年增長明顯,增速達到了32%,在各類目中排名第一,表現不俗的根源,來自于年輕人對于健康、養生的重視。作為并不新但突然進入發展快車道的類目,植物飲料CR3為46.39%,CR10為73.29%,集中度不高,這也意味不論是在榜的品牌,還是可能尚且不在CR10以內的品牌,都還有機會和份額可以進一步整合。

對排名在頭部的元氣森林、怡寶、白云山(王老吉)來說,挑戰來自于如何基于已經有的先發優勢快速收攏類目市場份額;對更多品牌來說,則是基于自己的主推產品搶占更多的空間。

在榜企業的產品目前也是多種多樣,怡寶的菊花茶系列、元氣的紅豆薏米、紅棗枸杞系列、以及午時、食為天的金銀花系列、泰山食品的仙草蜜系列、三得利的麥茶系列等等,百花齊放的產品也均有很大的機會和成長空間。

觀察植物飲料類目市場份額排名前十的產品,可以進一步發現類目未來可能的兩個發展方向:

-

從集團的維度而言,元氣森林共有四款產品上榜,并且都是非組合裝,在植物飲料類目表現突出,未來在規格的變化與組合的變化上有著很大的增長空間;怡寶則是以菊花茶單一口味的雙規格產品占領了第一名和第四名,但從產品類型上看較為單一;

-

從產品的維度而言,植物飲料產品大致可分為兩個類型:一類是以菊花茶、麥茶為代表,更接近“茶”概念的植物茶飲料;另一類則是以元氣自在水為代表的“中式養生水”,主要使用了以紅豆、薏米、枸杞等基于藥食同源概念的原料,從中式養生概念的走紅出發來看,雖然植物茶飲在日韓市場有較大的市場,但未來增長空間上看,藥食同源帶來的多種原料復配可能依然是類目的主要增長方向;

如果說接近“茶”概念的植物茶飲料是承接了無糖茶的熱度,那么基于藥食同源理念的“中式養生水”則有可能開辟植物飲料新的發展紀元。

年度亮點:元氣森林自在水

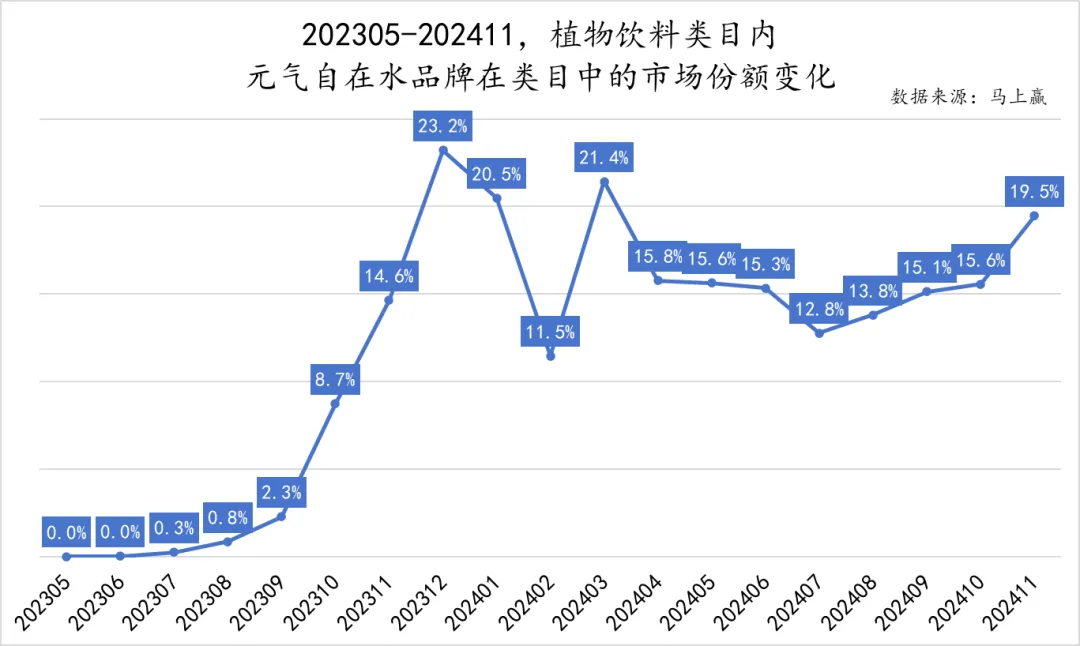

談及今年最熱門的植物飲料類目的爆發式增長,繞不開的品牌與產品就是元氣森林的自在水系列產品。

這一波植物飲料的增長繞不開元氣自在水的推動——從數據上看,上市初期,元氣自在水就以在當時令人耳目一新的產品實現了指數增長,快速占領了植物飲料超過20%的市場份額,帶動了整個類目的發展;今年,即便受到了來自眾多雷同產品的壓力,在大廠、小廠紛紛入場且植物飲料整體類目快速增長的前提下,依舊逐漸穩住了市場份額,確立了自身的優勢。

植物飲料并不是一個新的類目,但是元氣自在水從一開始就將產品理念定位于“回歸傳統食補”,與以往的植物飲料形成了差異化,迎合了現代人快節奏生活中對便捷養生的需求,給了年輕消費者一個喝植物飲料的新理由。

圖源:元氣森林

圖源:元氣森林

在產品研發的過程中,基于“藥食同源”的理念,元氣自在水巧妙地將紅豆、薏米等傳統食材融入現代飲品之中,對原料精挑細選,同時采用傳統的熬煮工藝,簡化配料表,使得元氣自在水在口感上既清爽又不失傳統風味;產品包裝的設計也別具一格,以“煮”為核心元素,傳遞出大口飲用、無負擔的理念,與產品的健康定位相得益彰。

從最早的無糖汽水賽道孵化氣泡水產品,到在運動飲料賽道中挖掘出電解質水,元氣森林常常能在一些“平淡”的類目中重新定義新的增長機會,如今的元氣自在水亦如是,這也是元氣森林“好產品”邏輯最好的詮釋與獎勵。

05

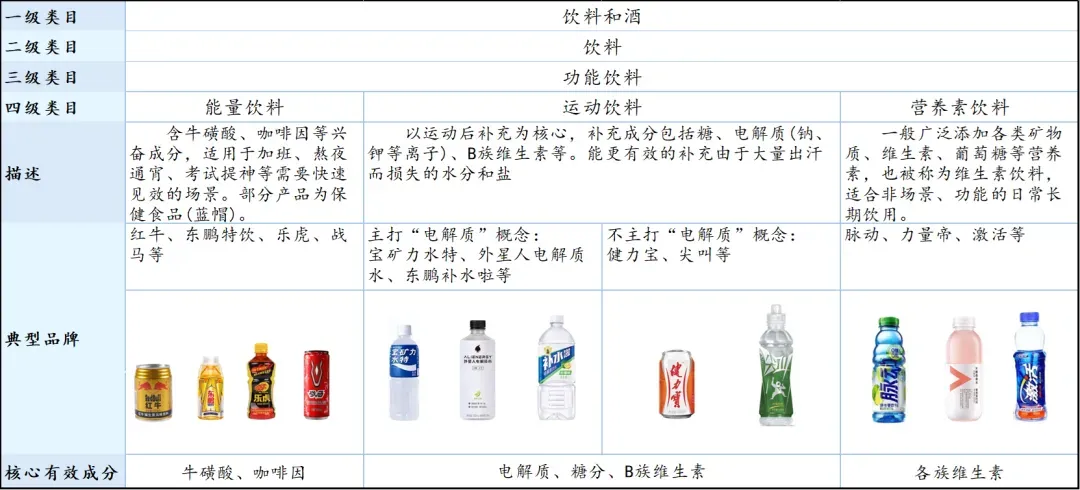

功能飲料:電解質水持續牽引增長

制圖:馬上贏

制圖:馬上贏

功能飲料包括能量飲料、運動飲料、營養素飲料。其中,能量飲料發展相對成熟,市場份額最大;運動飲料則在近年表現突出,增長較為迅速。在運動飲料中,又尤其以電解質概念的產品增長最為顯著,推動了電解質類型產品整體的增長。

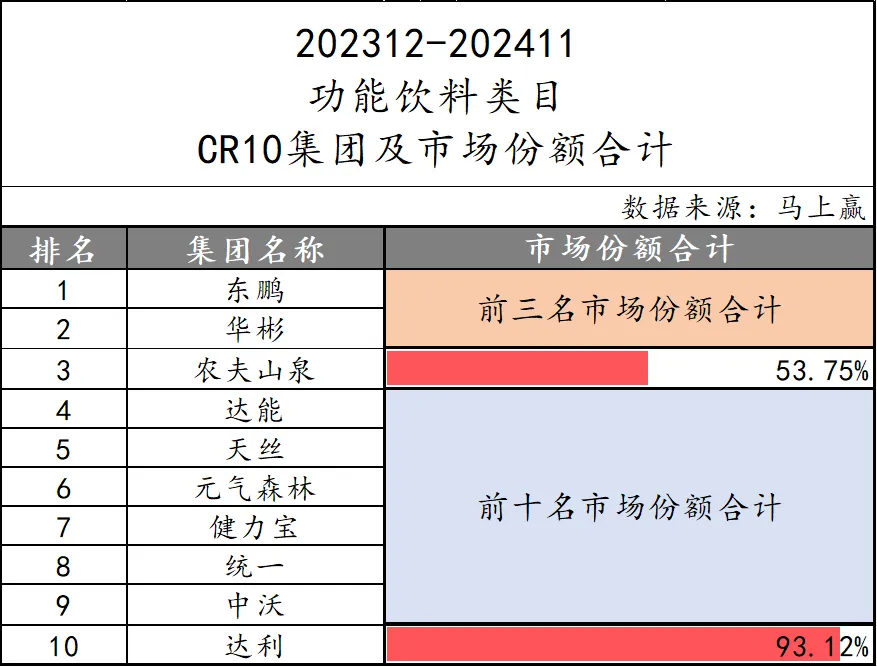

在功能飲料賽道中,CR3為53.75%,行業集中度并不算高,東鵬、華彬、農夫山泉分別名列前三。與此同時,我們還可以發現在TOP10集團中,雖然同為功能飲料,但是各個集團重點發力的子類目并不相同。在前幾名中,東鵬、華彬、天絲都是以能量飲料為核心的集團,農夫山泉、達能則更偏向營養素飲料,元氣森林、健力寶則更加傾向于運動飲料及其中的電解質水。

另一個值得關注的點是,雖然CR3僅為53%,但CR10卻高達93%,并不比其他飲料大類低,這也意味著4~10名同樣占有著相當的市場份額,且在未來有著更多的可能性。

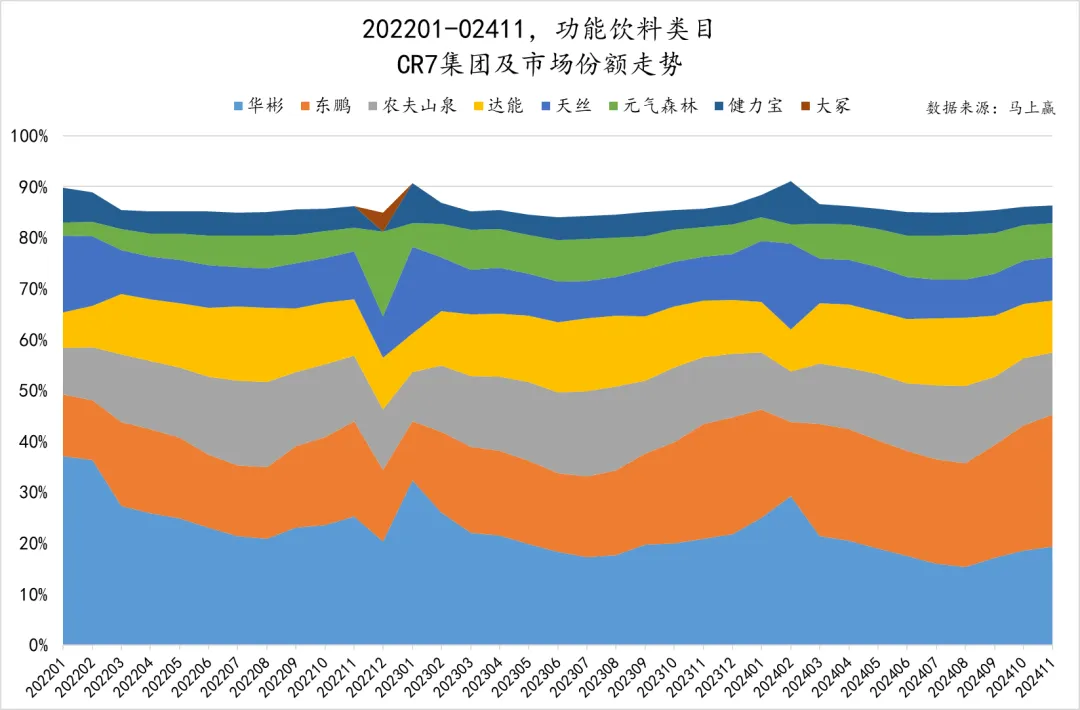

聚焦CR7集團的市場份額變化,可以看到TOP3集團的地位較為穩固,其中東鵬的市場份額明顯持續擴張,在2024年下半年份額已經超越了華彬;元氣森林的外星人電解質水系列產品除了在2022年底外,近兩年則是在夏季表現較為突出,整體份額也始終呈現上升趨勢。

年度亮點:外星人電解質水

2024年,運動飲料刮起了一陣“電解質風”:上周我們統計了2024年TOP100飲料新品,在17款上榜的運動飲料中,有13款主打了電解質的概念,電解質類型產品在運動飲料中的熱度由此可見一斑。

事實上,并不是含有電解質,或者名字里面有電解質的產品,就能算得上真真正正的電解質水。《消費者報道》曾經測評了市面上熱門的多款電解質飲料,包括外星人、寶礦力水特、佳得樂、尖叫和健力寶,同時與常見的運動品牌脈動進行了對比,展示了產品之間的差異。

其中,外星人在所含電解質種類最多的同時,還能夠提供無糖/低糖等多種版本供消費者選擇,高效補充電解質的同時降低了負擔,除了運動充能的場景,也適配更多日常飲用場景。

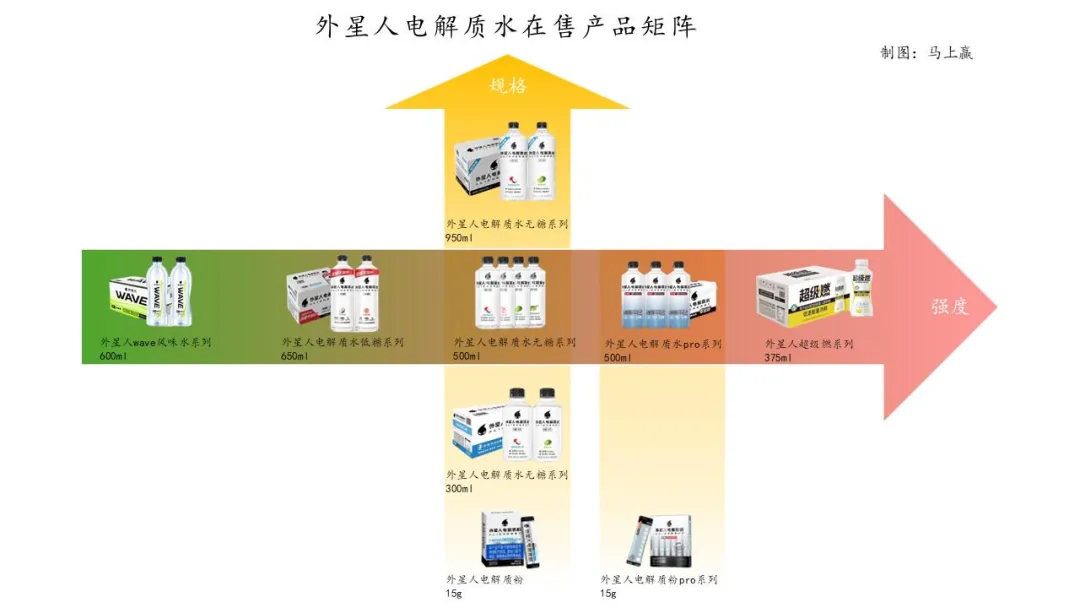

與此同時,外星人電解質水還構建了完善的產品矩陣,圍繞功效性的強弱、規格的大小兩個維度進行延展,滿足不同消費者在不同場景下的需求。在多款產品、多種規格組成的產品矩陣的背景下,除了更早期上市的外星人電解質水無糖系列產品依然處于領先地位外,多款今年新推出的產品也在快速的成長,為滿足更多消費者的補水需求提供產品助力。

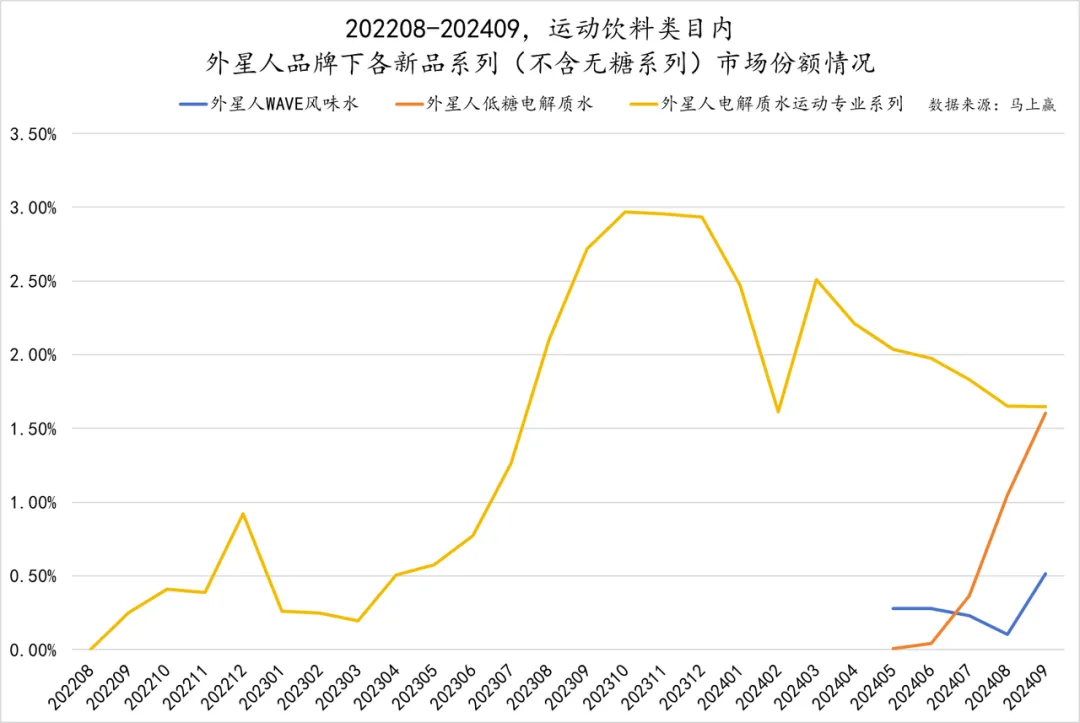

相較于無糖系列,外星人電解質水運動專業系列推出時間更早一些,經歷過新品上市所必經的成長期之后,其市場份額時至今日已經穩定在2%左右,銷售旺季時其市占率更是直逼3%。而wave風味水系列、低糖系列由于推出時間尚短,仍處在起步階段,其中,低糖系列所占份額更是從面市至今不斷攀升,2024年9月的市場份額已經達到了1.5%左右。

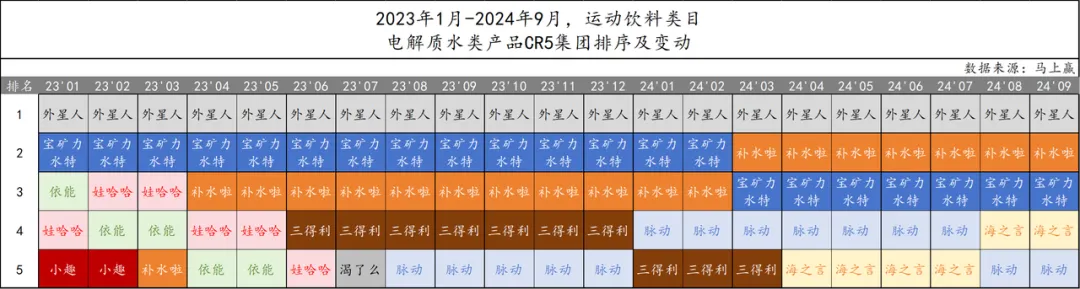

外星人電解質水圍繞電解質與功效構建的產品矩陣,讓其持續位于電解質水類產品的領先地位。基于馬上贏品牌CT中的數據,外星人在2023年1月-2024年9月時間段內均為市場份額第一的集團。

06

即飲果汁:產品升級持續推進,椰子水表現突出

即飲果汁占飲料市場份額約為12%,在今年實現了約4%的增長,在大類目中增長較為可觀。在今年,即飲果汁中的椰子水,也算是在年初當了一把“網紅”,但在推動份額增長的同時,也難以避免地陷入了同質化競爭與內卷的“致命螺旋”。

即飲果汁類目的CR3僅為37.95%,CR10也才僅為68.79%,市場相當分散,這或許與低濃度果汁的生產門檻并不高有關,也與冷藏/非冷藏,以及諸多水果口味與上游供應鏈的分散有很強的相關性。

從TOP10集團的角度看,TOP3頭部集團均為多類目的綜合性飲料集團,4~10名則既有生產多種類果汁的集團,也有如山楂樹下、if等聚焦山楂、椰子等單一果汁種類的集團。

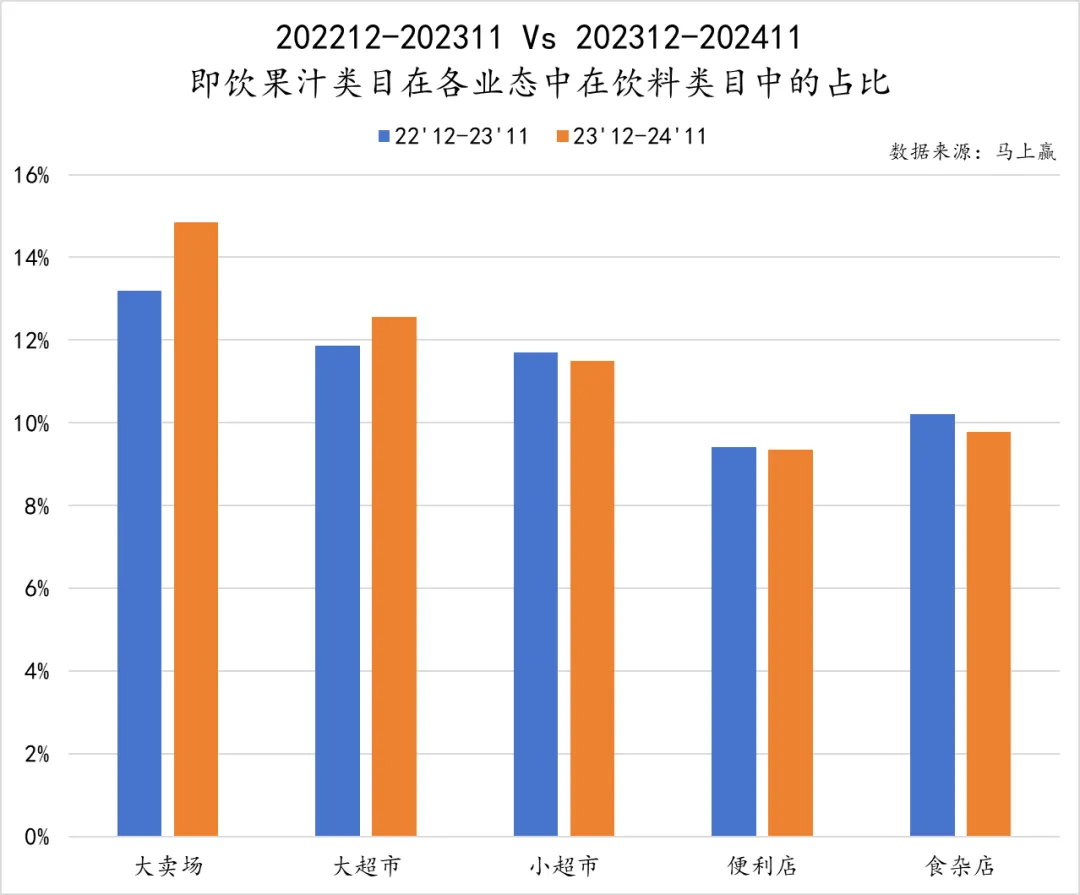

集中度低、參與者眾多是即飲果汁類目的特點之一,但在2023、2024年,即飲果汁類目也在業態偏好、城市等級偏好上發生了一些變化。

分業態看,即飲果汁在大賣場、大超市等大業態中都有較為明顯的增長;在小超市、便利店、食雜店等小業態中則呈現出下滑。這或許是因為即飲果汁作為基本上做不難喝、口味上老少咸宜的飲料類目,在非即時飲用、家庭消費為主、性價比更高的大業態更具優勢。

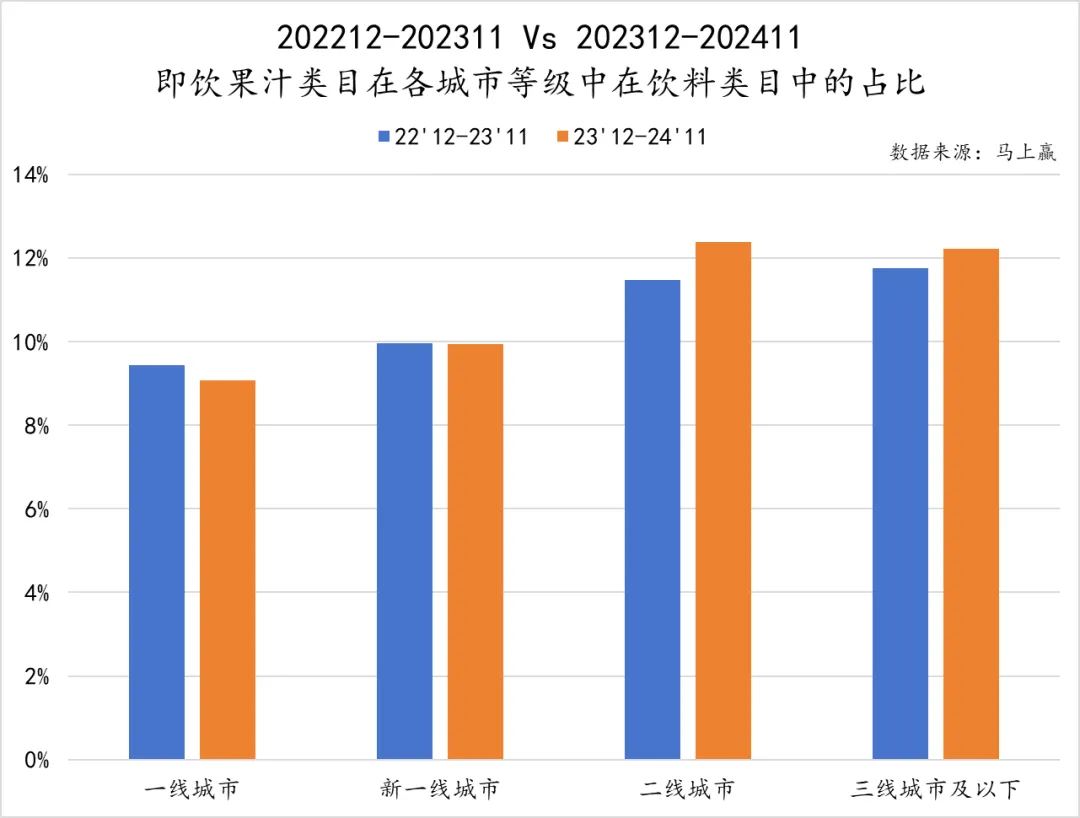

從城市等級的維度分析即飲果汁市場的變化,可以看到在一線及新一線城市,即飲果汁占飲料市場的份額有所下降。這或許是因為在一線及新一線城市消費者的健康觀念相對領先,對即飲果汁中的糖更為敏感,對于“游離糖”等更加專業的概念有所了解,已經意識到即飲果汁并不會因為果汁濃度的提升而變得“健康”。同時,在高線城市更容易購買到來自各地的新鮮水果、路邊常見以鮮果為原料的茶飲門店,這些因素都進一步壓縮了即飲果汁的成長空間。

而在二線城市、三線城市及以下,即飲果汁的份額則有所提升。這或許是由于相比于以前配料表更加復雜的低濃度果汁,添加真實果肉、果汁含量更高、NFC等產品升級概念依舊具有一定的吸引力;同時一些相對難以購買的小眾水果也可以通過果汁讓消費者領略其風味,滿足消費者的好奇心。

年度亮點:椰子水品類&if集團

即飲果汁類目中,今年最當紅的概念應該就是“椰子水”。與傳統意義上的椰奶、椰汁不同,椰子水基本是100%純椰子汁,走紅同樣得益于健康概念,“天然電解質”“超模必備”等概念都為類型產品增色不少。

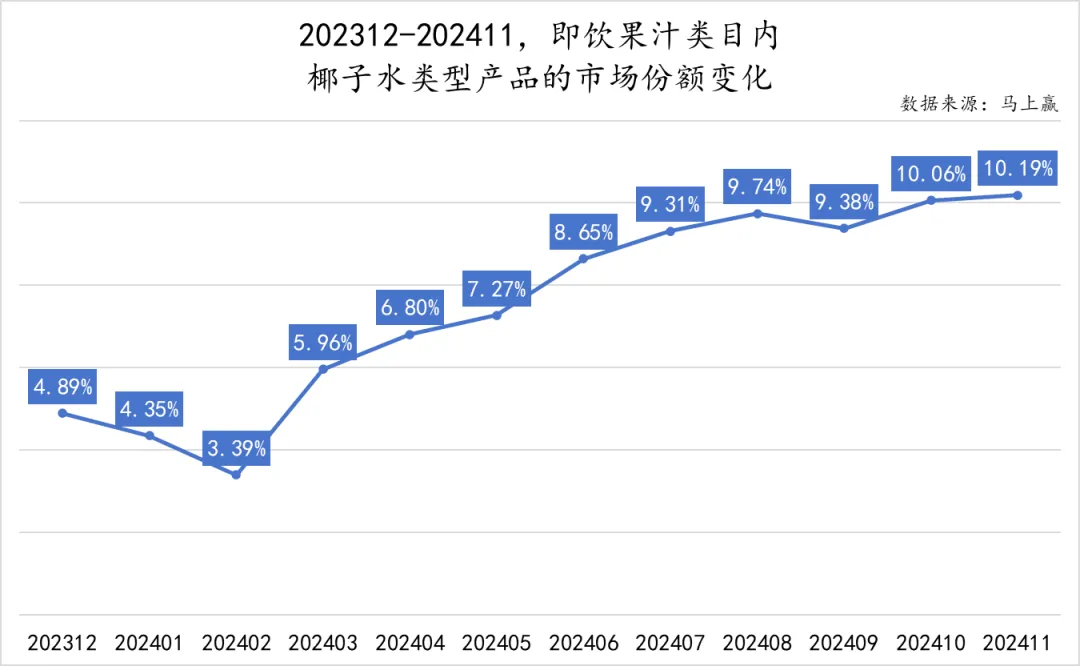

基于馬上贏品牌CT中的數據也可以看到,在即飲果汁類目內,椰子水類型產品在今年取得了較為明顯的增長,市場份額從年初的不到5%增長到如今的超過10%,其在類目內的市場份額已經翻倍。

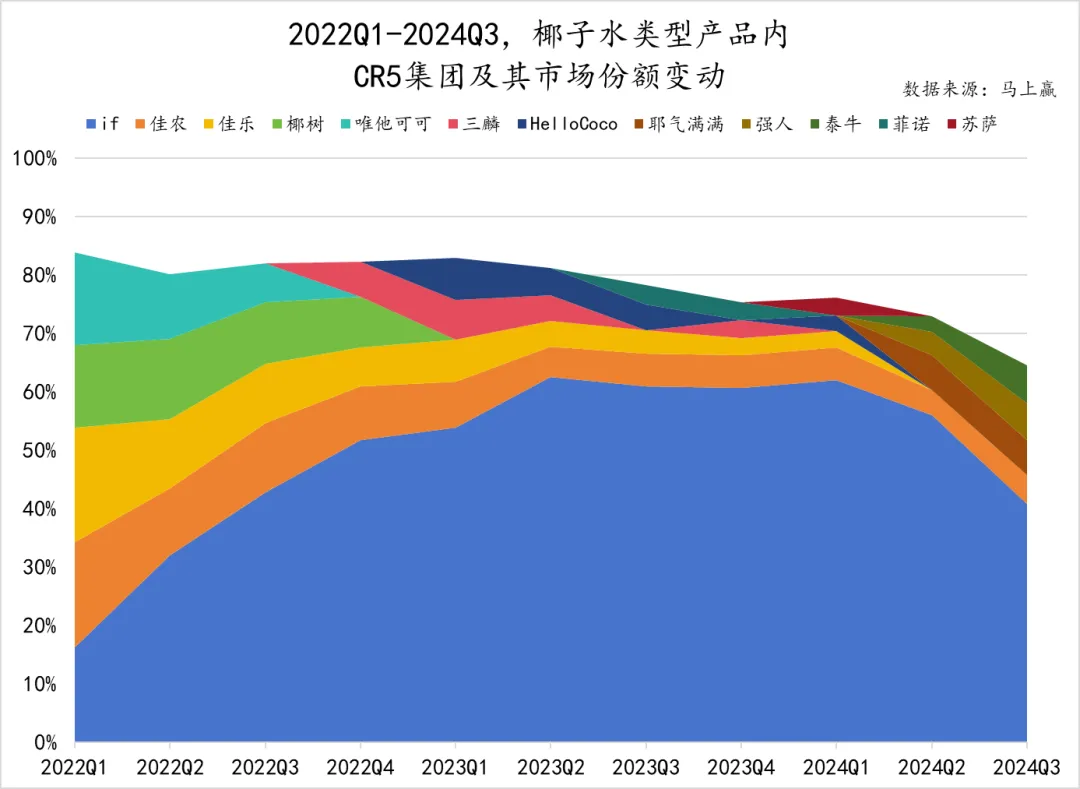

觀察椰子水類型產品TOP5集團的變化,if長居第一且增長迅猛,椰樹、維他可可等品牌都曾經榜上有名,但如今類目的快速增長卻沒能讓他們守住自己的市場份額,已經在掉隊的邊緣。特別是今年,競爭格局變化較大,多個新品牌上榜,但CR5卻從約85%下滑至約75%,快速增長的椰子水類目迎來了許多新玩家,對老玩家造成了一定的沖擊。快速加入的新玩家們在產品概念、成分、還原方式等產品屬性上大力做文章,也加劇了行業的內卷。

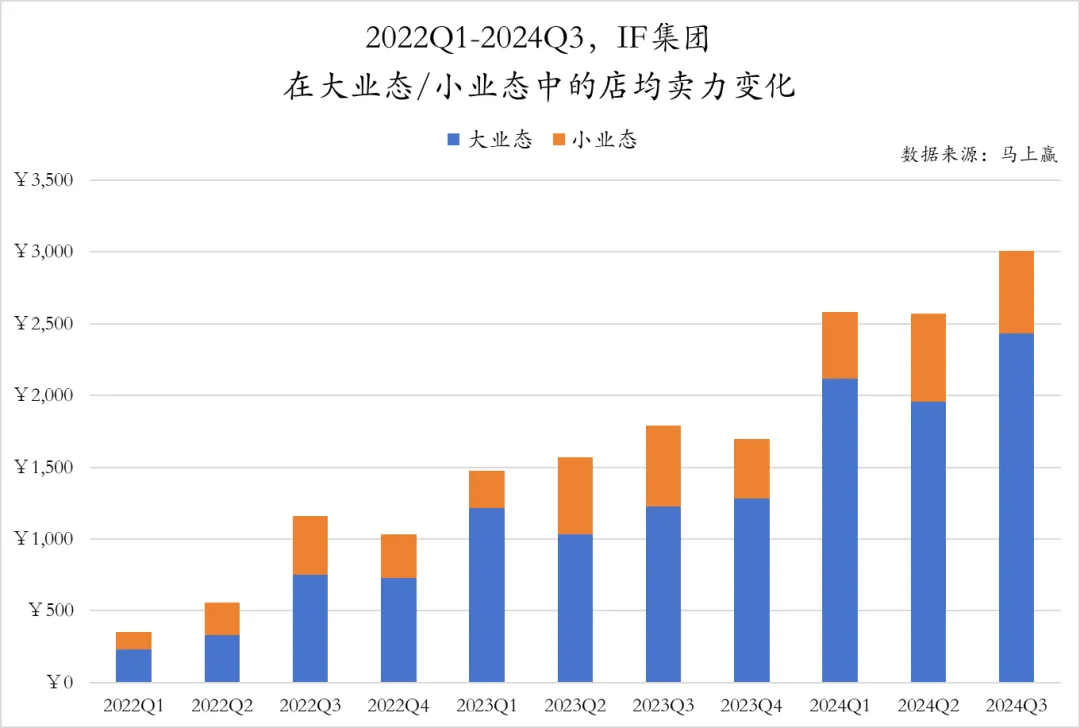

作為椰子水類型產品內絕對的TOP1集團,if的店均賣力在過去兩年中有了明顯的增長,并且在近一年中,大業態店均賣力的增長幅度要明顯高于小業態,說明椰子水除了在小業態的家外即飲場景中被消費者廣泛接納,在大業態的周期性采購、囤貨性采購及家內消費場景中也在逐漸進入消費者的購物清單當中。

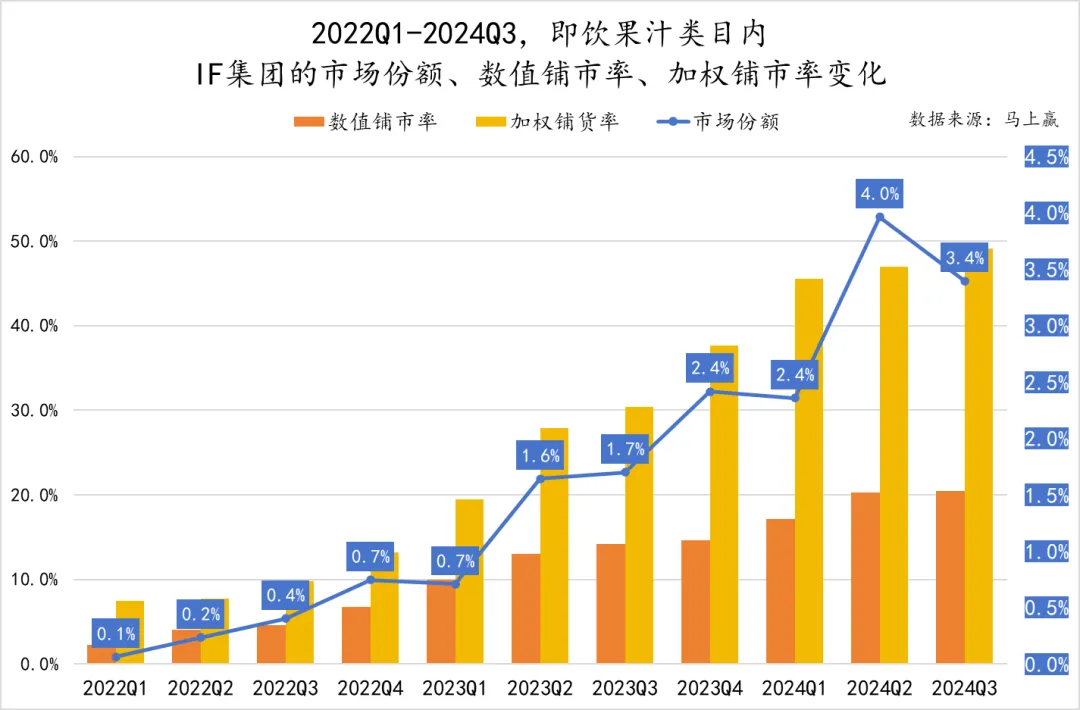

從鋪市率與在即飲果汁類目內的市場份額來看,if從2022Q1到2024Q3數值鋪貨率增長到約20%;與之相對應的加權鋪貨率增長幅度則更為明顯,如今已經達到了近50%,即便如此,if的鋪貨率依然有很大的提升空間,或許也意味著依然能夠通過渠道與鋪貨進一步成長。

但與其他即飲果汁相比,椰子水的供應鏈更為復雜。其他即飲果汁產品仍有較大的復配空間,原料水果出品的不穩定大多可以通過后期不同果汁的調配來抵消;但是椰子水基本以100%果汁的產品呈現,后期調味空間有限,其品質在很大程度上由椰子原果決定,受到氣候、產地、運輸等諸多因素影響。目前適合用來制作成椰子水飲料的椰子大多來自于海外產地,產量有限,行業中也有通過多種不同產地、種類的椰子水混合降低成本或提升風味的方式存在,但在供應鏈上依然面臨著較大的考驗。

07

含乳飲料:娃哈哈AD鈣奶重回中心,乳酸菌飲料大幅下滑

含乳飲料包含乳飲料與乳酸菌飲料兩個子類目,今年這兩個子類目的發展可謂是“冰火兩重天”:在飲料大盤中,乳飲料市場份額同比增速達到了5%,乳酸菌飲料則下滑了12%。

乳飲料

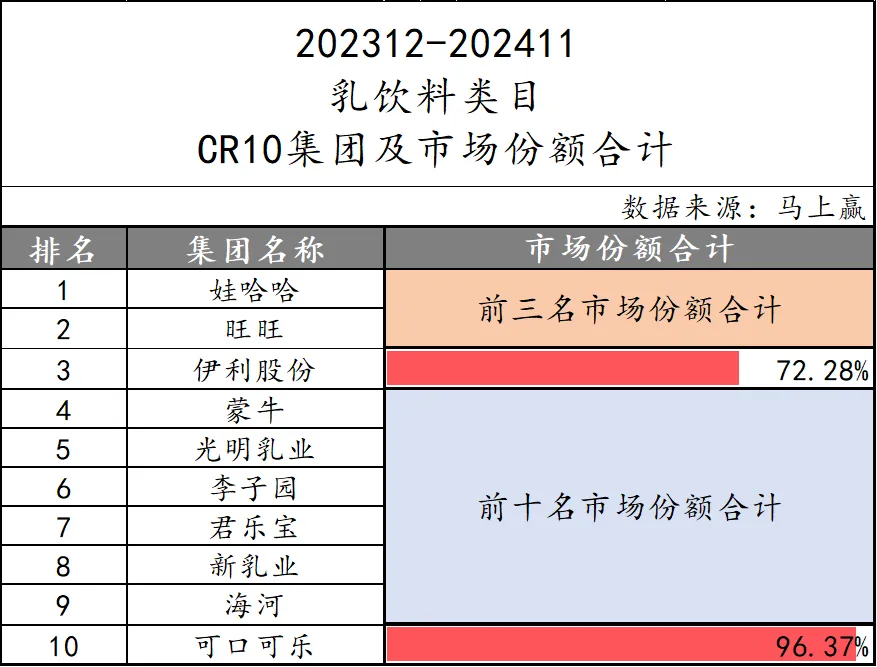

乳飲料的CR3為72.28%,娃哈哈、旺旺、伊利分列前三;CR10則達到了96.37%,行業集中度較高。

年度亮點:娃哈哈AD鈣奶系列

今年,乳飲料類目的增長與娃哈哈密不可分。在第一季度的公關事件發生以后,作為娃哈哈的經典產品,誕生于1996年的娃哈哈AD鈣奶又喚醒了無數超齡的“小朋友們”的童年回憶。

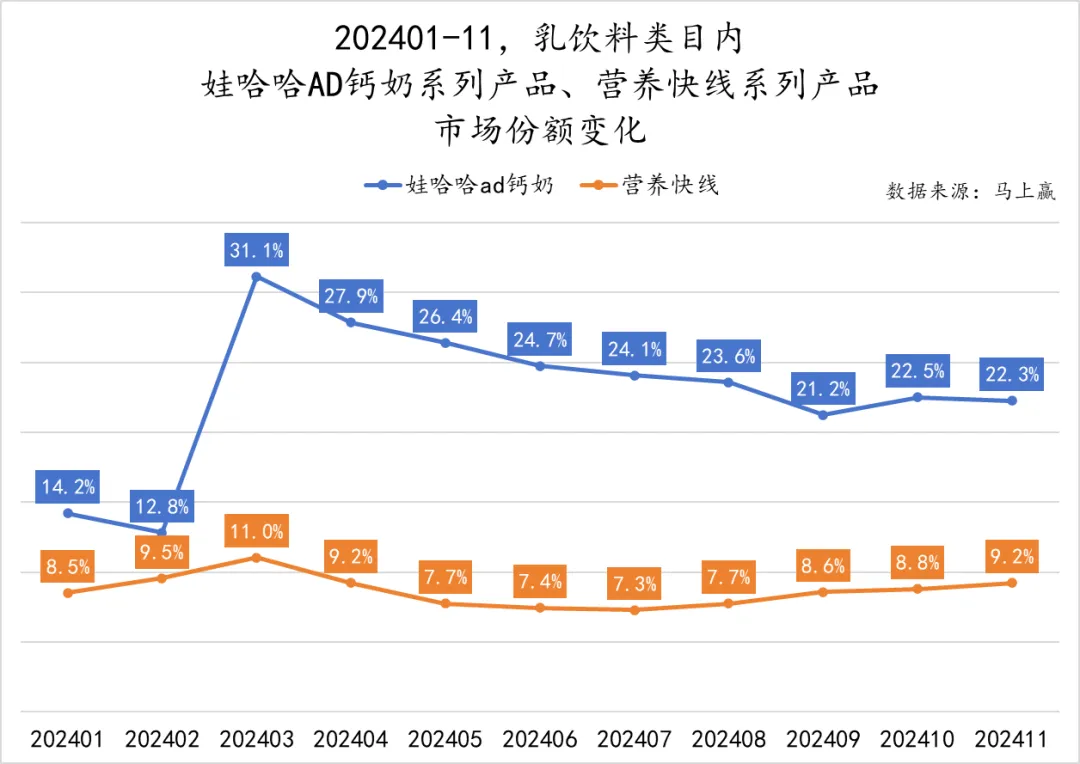

從數據來看,在2024年3月,娃哈哈AD鈣奶的市場份額就從2月的12.8%暴增到31.1%,即便后續有所回落,也一直穩定在20%以上,始終保持在高位。但與此同時,同樣屬于娃哈哈集團,同樣是乳飲料的營養快線,市場份額波動并不大,全年份額也較為穩定。

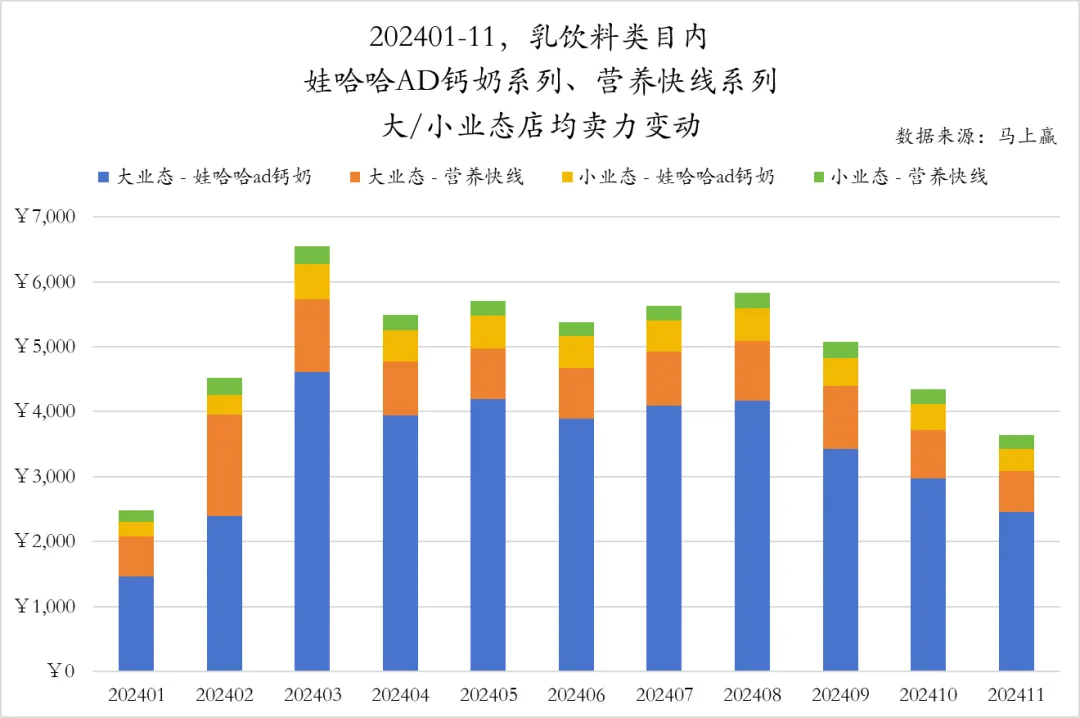

從店均賣力的角度來看或許更為直觀,與市場份額相同,娃哈哈AD鈣奶系列產品在3月也迎來了一次顯著的增長。從增長的角度看,大業態的增長要明顯高于小業態,可能是由于當年喝AD鈣奶和營養快線的小朋友們如今都已經到了成家立業的年齡,也更加偏向家內消費場景與業態。與市場份額情況類似,營養快線系列產品的店均賣力并未受到太多的影響,整體較為穩定。

圖片來源:娃哈哈官網(左)、盒馬(右)

圖片來源:娃哈哈官網(左)、盒馬(右)

在過去的印象中,娃哈哈AD鈣奶的四連排+吸管的產品形態對于消費者記憶最為深刻,但基于馬上贏品牌CT的數據,娃哈哈也在逐漸推出目前更加流行的中等規格PET瓶裝形態產品,并汰換傳統的聯排產品的市場份額。

可以看到,在娃哈哈AD鈣奶系列產品所占有的市場份額中,目前絕大多數市場份額已經由≥400ml,非組合裝的產品占有。雖然娃哈哈AD鈣奶系列產品是消費者青春回憶的象征,但對于同類產品,更加流行且符合消費者消費需求的包裝方式/產品形態升級依然能被廣大消費者廣泛接受。

乳酸菌飲料

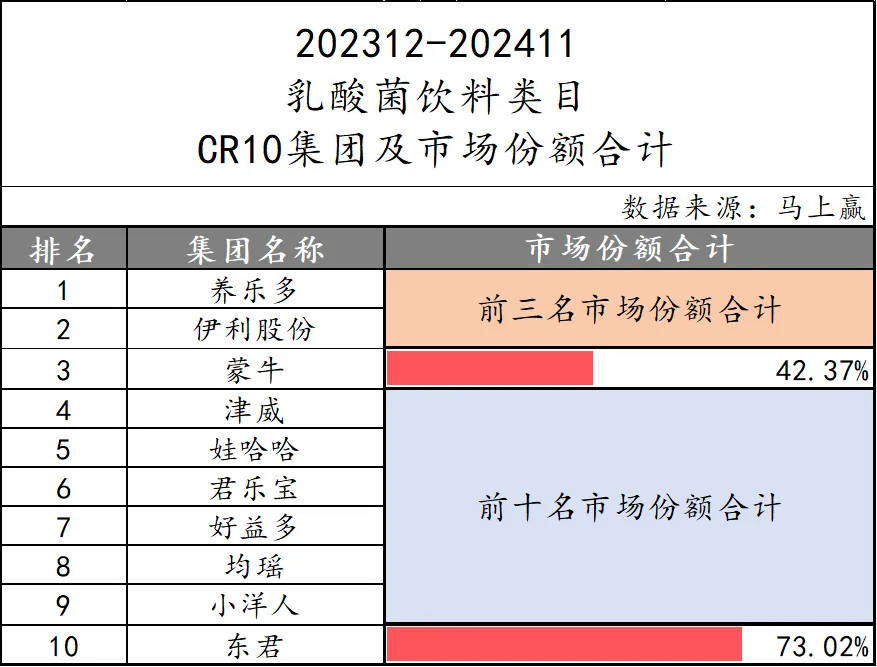

乳酸菌飲料今年整體下滑明顯,TOP1企業養樂多都在近日宣布關停上海工廠,將其生產轉移至天津工廠和無錫工廠等中國的其他基地,以通過整合基地來降低運營成本。

隨著健康意識的升級,越來越多的消費者意識到:因受到其生產工藝和運輸儲藏條件的影響,乳酸菌飲料中的乳酸菌更多是一種概念性的添加,對腸胃健康起到的功能非常有限;與此同時,乳酸菌飲料本身的高含糖量還在不斷撥動著消費者對于糖攝入越來越敏感的神經。乳酸菌飲飲的如今的滑坡并不是某家企業面對的困境,而是整一個類目面對健康消費趨勢的無可奈何——成也“健康”,敗也“健康”。

08

即飲咖啡:門店咖啡的火,殃及瓶裝咖啡

即飲咖啡是2024年類目同比市場份額下滑幅度最大的類目,達到了14%。并且,這可謂是在一年中發生的“大逆轉”:2023年,即飲咖啡還是增速較為明顯的類目之一,增速達到了7.1%。

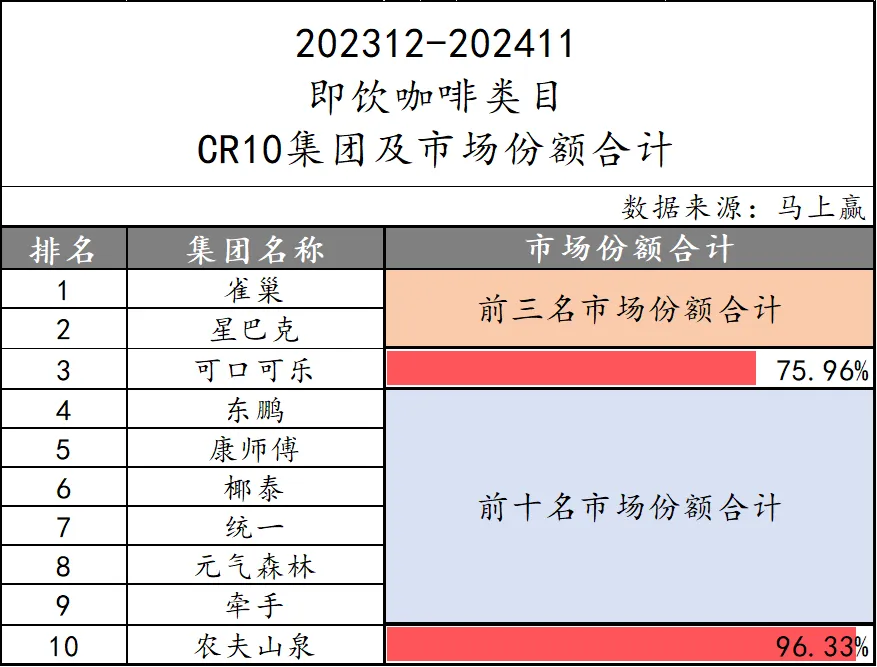

從行業集中度的角度看,前三名雀巢、星巴克、可口可樂均為外資,市場份額合計75.96%,集中度不低。CR10則達到了96.33%,在CR10以外已經幾乎沒有什么市場空間。

但在4~10名的集團排名上,東鵬位列第四值得關注,經過多年的持續運營,其東鵬大咖系列產品正在進一步走向成熟,也與其整體的多類目布局與多增長曲線成長戰略相呼應。

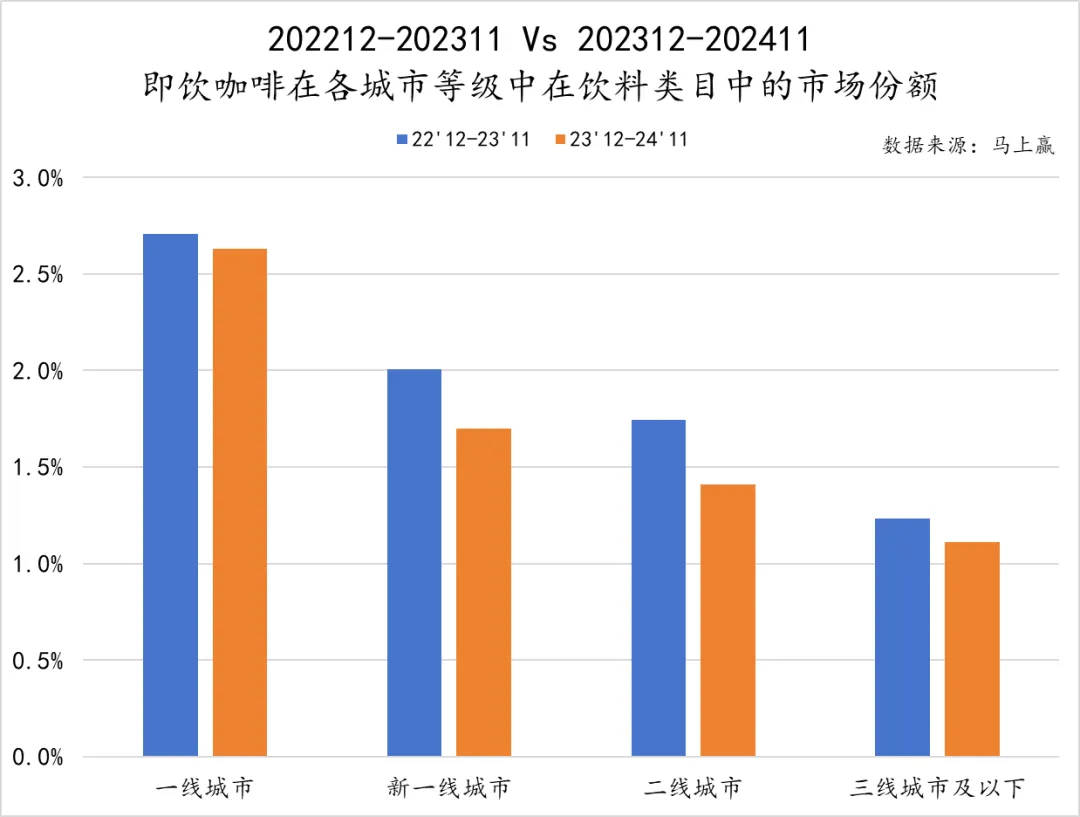

從城市等級看,即飲咖啡曾經是一個從高線城市向低線城市傳遞的“消費升級”類目,但其今年在各城市等級中的市場份額都有所下降,其中新一線城市、二線城市的下降幅度高于一線城市、三線城市及以下,這也是門店咖啡今年的主要攻堅區域。

門店咖啡供給的覆蓋越來越全面,以及門店咖啡的價格戰愈演愈烈,都客觀上對瓶裝即飲咖啡產生了一些影響,消費者們的選擇流向了門店咖啡,價格帶也幾乎相似,瓶裝咖啡的空間就越發受到擠壓。

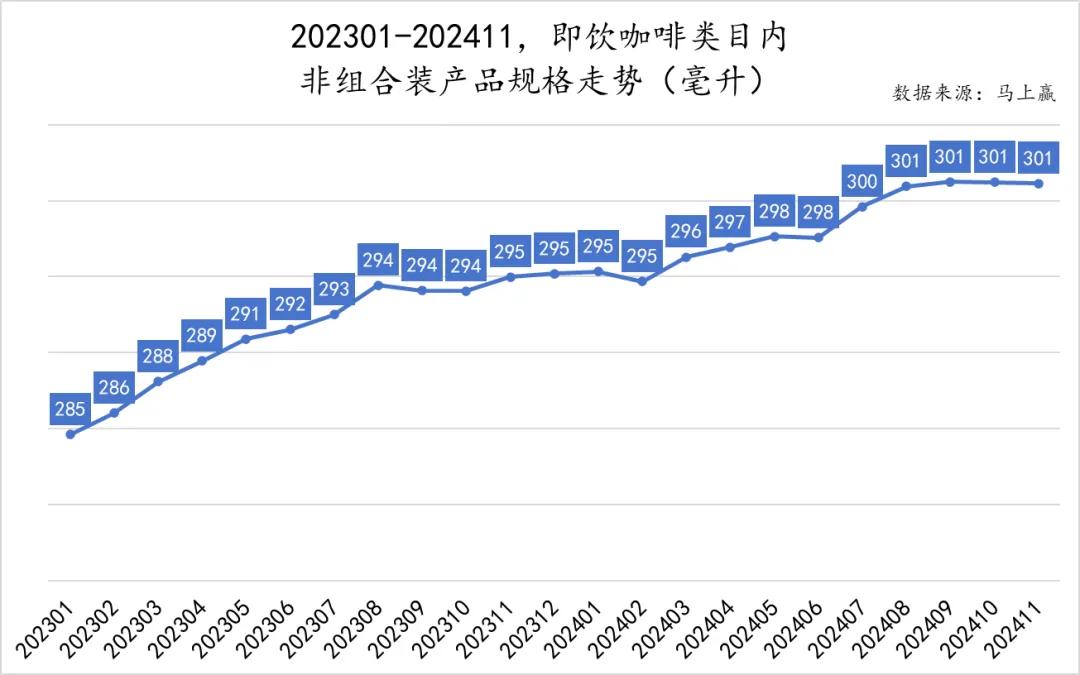

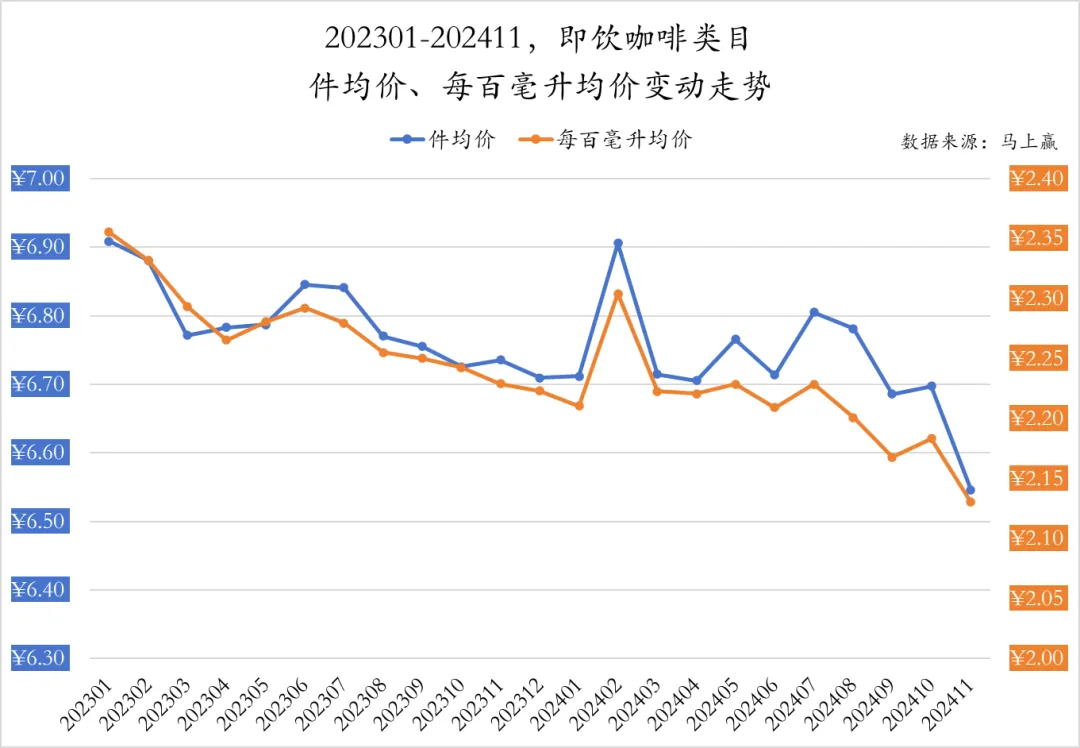

感受到壓力的即飲咖啡在這一年中也做出了改變:更大規格、更低的件均價和每百毫升均價。但是降價策略也沒能挽回頹勢——如果說2023年即飲咖啡的增長來自咖啡門店推動的咖啡品類的進一步普及,那么2024年即飲咖啡的下滑或許就與門店咖啡的供給量增加密切相關。

產生這樣的時間差的原因來自于,品類聲量通常會比品類生意本身更早的影響到消費者。咖啡作為一個整體的品類,門店咖啡貢獻了聲量,提振了咖啡品類滲透率的提升,但門店滲透率尚未跟上,消費者就選擇了瓶裝咖啡,瓶裝咖啡吃到了整體咖啡品類增長的紅利。但在門店咖啡覆蓋隨著時間推移提升后,幾乎相同的價格帶,更好的產品品質感,讓瓶裝咖啡的紅利不復存在,也客觀上導致了增速的退潮。

當9塊9一杯的咖啡成為步行可達、立等可取的常態,消費者或許還能獲得黑悟空聯名的杯套、半杯新鮮的牛奶、寒風中的一杯暖飲……即飲咖啡往上比不過門店現磨咖啡的體驗,往下比不過幾毛錢一條速溶咖啡的極致性價比,就卡在了一個格外尷尬的位置。

后記

在2024年,飲料行業的不同類目呈現出截然不同的競爭格局,雖然整體增速放緩,進入存量競爭,但依舊有增長亮點。

但這些差異背后卻呈現出了更多返璞歸真的共性:那些曾經令人目不暇接的創新似乎暫時退居幕后,而深層次的競爭卻在悄然加劇。企業們的每一項舉措都更加具有針對性,通過不斷磨練自己的技藝,打造出消費者喜愛、價格合理、易于購買的優質產品。