文:何丹琳

來源:小食代(ID:foodinc)

今天晚間,瑪氏與Kellanova(NYSE: K)宣布雙方已達成最終協議,根據該協議,瑪氏同意以每股83.50美元的價格現金收購Kellanova,總對價高達359億美元(折合人民幣約2562億元)。

這意味著,旗下已擁有德芙、士力架、M&M’s、益達、皇家寵物食品等諸多品牌的全球食品巨頭瑪氏使出巨大“鈔能力”,要家樂氏和品客薯片的母公司Kellanova成為“一家人”了。

“Kellanova的產品組合是對現有瑪氏產品組合的補充,”瑪氏表示,上述協議已獲得Kellanova董事會的一致批準。該交易尚需經Kellanova股東批準和達成其他慣例成交條件,包括監管部門批準,預計將于2025年上半年完成。

?

下面,小食代第一時間帶大家來關注下這筆天價收購。

01

“歷史性意義的結合”

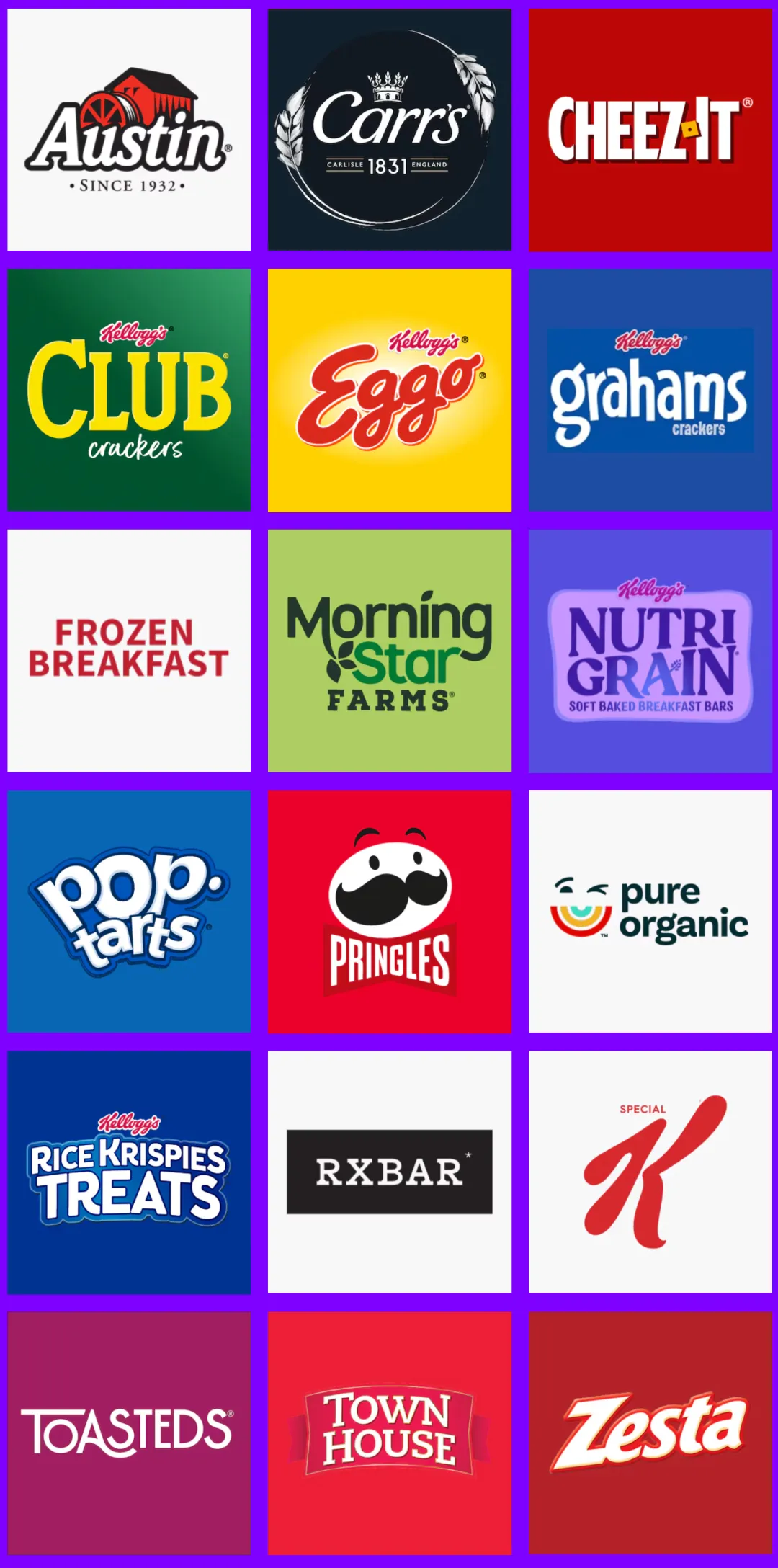

根據今晚發布的通報,Kellanova的所有品牌、資產和業務,其零食品牌、國際谷物和面條產品組合、北美植物基食品和冷凍早餐都包含在交易中。

交易價格比Kellanova未受影響的30個交易日成交量加權平均價格溢價約44%,且較截至2024年8月2日的52周里Kellanova未受影響的價格高點溢價約33%。

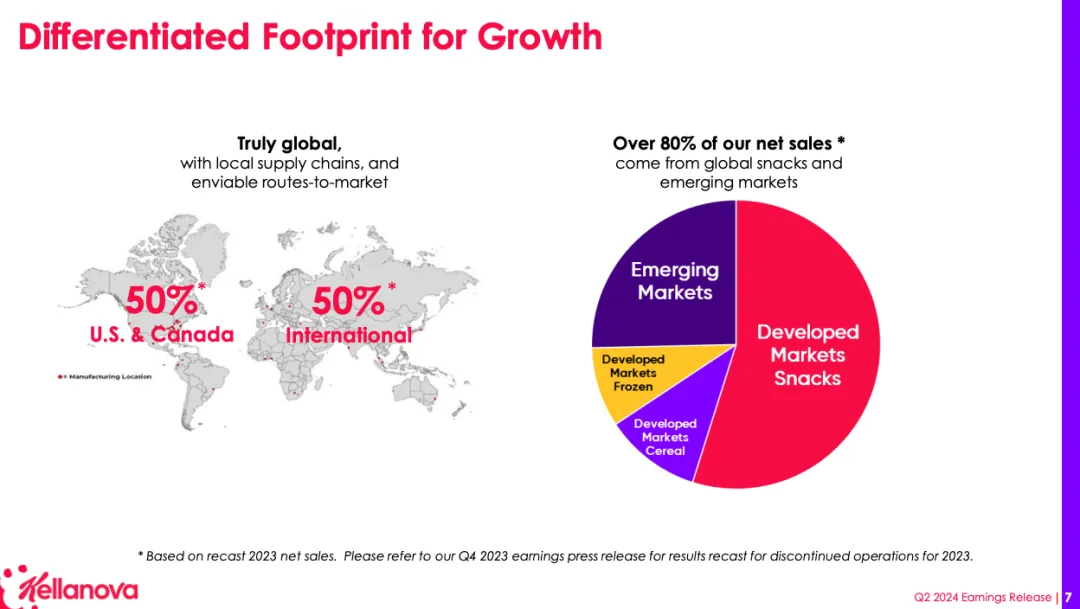

官方資料顯示,Kellanova的歷史可以追溯到100多年前,是全球零食、谷物和面條以及北美冷凍食品行業的領導者之一,愿景是“成為世界上表現最好的零食領導者”,2023年的凈銷售額為130億美元,業務遍及180個市場,擁有約23,000名員工。

其中,Kellanova一半的銷售額來自美國和加拿大以外的地區,另外一半來自其他國際市場,2023年凈銷售額的近30%來自新興市場。

該公司的零食和食品品牌包括了Pringles?(品客), Cheez-It?, Pop-Tarts?, Kellogg's Rice Krispies Treats?, RXBAR?, Kellogg’s?(國際),Eggo?, MorningStar Farms?, Special K?, Coco Pops?等。其中,品客薯片全球的銷售額超過30億美元。

作為一家家族企業,此次將Kellanova收入囊中的瑪氏公司目前是寵物護理、零食和食品領域的全球領導者,擁有超過15萬名員工,2023年凈銷售額超過500億美元。該公司旗下擁有多個十億美元級別的零食和糖果品牌,如SNICKERS?、M&M’S?、TWIX?、DOVE?等,還擁有10個十億美元級別的寵物護理品牌,包括ROYAL CANIN?、PEDIGREE?等。

“歡迎Kellanova不斷發展壯大的全球品牌組合加入,這為瑪氏提供了巨大的機會,可以進一步發展適合未來的可持續零食業務。”瑪氏公司首席執行官Poul Weihrauch今天表示。

“我們將尊重Kellanova零食和食品品牌背后無與倫比的傳統和創新,同時結合我們各自的優勢,為消費者和客戶提供更多選擇和創新。我們非常尊重Kellanova所打造的傳奇,并期待著歡迎Kellanova團隊。”Weihrauch說道。

Kellanova董事長、總裁兼首席執行官Steve Cahillane今天則形容稱,這是一個“真正具有歷史性意義的結合”,具有強大的文化和戰略契合度。Kellanova一直在轉型,致力于成為“全球最佳零食公司”,這一加入瑪氏的機會使其能夠加速實現全部潛力和愿景。

“此次交易通過收購價格極具吸引力的全現金交易,實現了股東價值最大化,并為我們的員工、客戶和供應商創造了新的令人興奮的機會。我們很高興看到 Kellanova成為瑪氏的一部分,開啟新的篇章。”Steve Cahillane表示,由于瑪氏過往成功和可持續地培育和發展收購業務的良好記錄,相信Kellanova品牌和員工能夠很好地融入瑪氏大家庭。

02

加速十年“翻一番”

此次交易將加快實現瑪氏零食在未來十年內“翻一番”的雄心。

根據瑪氏的說法,交易完成后,Kellanova將成為瑪氏零食業務的一部分,由瑪氏零食全球總裁Andrew Clarke領導,總部位于芝加哥。“這是一個激動人心的機會,可以創建更廣泛的全球零食業務,讓Kellanova和瑪氏零食都能充分發揮其潛力。”Andrew Clarke說道。

具體而言,瑪氏今天在通報中指出,該交易對于其零食業務將發揮六大方面的戰略意義。

第一,Kellanova的加入,為瑪氏零食提供了涉足新的有吸引力的零食品類的途徑。它將為瑪氏業務增加兩個新的十億美元品牌——Pringles ?(品客) 和Cheez-It?,目前瑪氏業務包括15個十億美元品牌。它還將通過增加新的互補產品(如RXBAR?和NutriGrain?)來擴大瑪氏健康零食組合,以反映全球趨勢和偏好。

第二,通過增加獨特、領先和不斷發展的品牌來增強產品組合。“Kellanova旗下大多數零食品牌的表現均優于同類競爭對手,尤其是在Z世代和千禧一代消費者中。”瑪氏指出。

第三,為優先的國際市場提供更強大、差異化的產品組合和分銷平臺。第四,匯集具有領先品牌建設經驗的世界級人才。第五,結合互補能力,釋放增長和以消費者為中心的創新。第六,增強可持續發展對社會的積極影響。

展望未來,瑪氏表示,計劃運用其“行之有效的品牌建設方法”來進一步培育和發展Kellanova的品牌,包括加速創新以滿足不斷變化的消費者口味和偏好、在當地投資以擴大覆蓋范圍,以及推出更多健康營養的選擇。

“Kellanova和瑪氏在打造全球知名和廣受喜愛的品牌方面有著悠久的歷史。Kellanova品牌大大擴展了我們的零食平臺,使我們能夠更有效地滿足消費者需求并推動盈利業務增長。我們互補的產品組合、市場通路和研發能力,將強化以消費者為中心的創新,塑造負責任零食的未來。”Andrew Clarke表示。

03

推高估值

在本次收購靴子落下前,消息在8月初已經“走漏”,外界對這筆交易關注甚多。

小食代介紹過,最早是路透引述“知情人士”透露,瑪氏公司正在考慮收購 Cheez-It 和品客薯片等的零食制造商Kellanova的可能性。包括債務在內,Kellanova的市值約為270億美元。這筆潛在交易將成為包裝食品行業有史以來最大的交易之一。

對于本次收購的動機,路透認為,由于各家公司都尋求擴大規模以抵御價格上漲以及GLP-1減肥藥需求下滑帶來的影響,包裝食品行業的交易活動一直十分活躍。華爾街日報也指出,近年來,瑪氏公司一直尋求在更健康的零食和膳食市場站穩腳跟。

對于收購的意義,英國金融時報引述分析師表示,收購“可能開啟包裝食品領域又一輪整合,這可能會推高整個行業的估值”,并和1999年至2001年期間通用磨坊收購Pillsbury、卡夫收購納貝斯克 (Nabisco) 相提并論。

“在增長放緩、資產負債表相對清晰、估值下降的情況下,食品市場領導者往往會更密切地關注大規模組合,以實現成本協同效應。”上述分析師說。

不過,瑪氏的收購也可能引發監管關注。路透認為,這些關注在包裝食品行業尤為嚴重,因為歐美的低收入家庭傳統上依賴該行業,新鮮食品可能更貴。過去兩年,不斷漲價的食品讓消費者感受到壓力。

好消息,瑪氏的產品組合和Kellanova重合不多。瑪氏主要經營糖果和甜食,例如巧克力;該公司還是世界上最大的寵物食品制造商和主要的獸醫健康中心運營商。

至于Kellanova,該公司去年從WK?家樂氏(Kellogg)分拆出來,在美國和全球范圍內開展咸味零食業務,并在北美以外的地區銷售谷物食品。WK?家樂氏則繼續經營原母公司家樂氏的北美谷物食品業務。

據路透引述數據提供商Numerator稱,咸味零食占Kellanova年銷售額的 49%左右;“知情人士”也向路透稱,瑪氏的零食部門包括巧克力、糖果、口香糖和巧克力棒,約占其年銷售額的38%。另據NielsenIQ)的市場份額數據,兩者合計將占據美國的零食和糖果市場約12%的份額,該市場依然競爭激烈。

雖然如此,路透認為,本次交易雙方也可能面監管審查時間比較長的問題,同時,反壟斷監管機構偶爾會對大公司合并表現出“敵意”。

04

中國業務

有意思的是,在中國市場Kellanova目前的一些業務是和金龍魚合作的。

資料顯示,Kellanova前身所在的家樂氏在華業務幾經沉浮。早于1993年,家樂氏(中國)有限公司注冊成立,然而該公司已經“注銷”。同樣注銷的,還包括2008年成立的家樂氏(青島)食品有限公司。

在“單干”受挫后,家樂氏調整在中國的戰略。家樂氏如今和金龍魚在內地擁有合資公司,分別位于昆山、上海。雙方合資公司目前在華業務主要是家樂氏麥片和品客薯片,銷售渠道覆蓋了線上和線下

根據金龍魚2023年報,這兩家合資公司依然活躍,但沒有披露盈虧;在國內電商平臺,品客薯片、家樂氏麥片也擁有專門的官方旗艦店,產品正常出售。不過,翻查Kellanova上季度給投資者準備的業績材料,該公司并沒有提及任何中國大陸市場有關內容——甚至在列舉品客、家樂氏谷物新品優勢市場時也只有提及香港和臺灣地區——僅表示在亞太中東和非洲大區錄得連續第17連有機凈收入增長、該大區由面條和其他零食帶領增長。

對于瑪氏而言,這個最新收購也表明,在新帥的領導下,瑪氏公司通過收購來推動增長的“游戲”正在越玩越大。

瑪氏新CEO Poul Weihrauch在2022年6月上任。一年后,他就已經表示,公司年收入從他接任時的450億美元增至500億美元(約合人民幣3587億元)。他表明,未來瑪氏會繼續加強寵物和零食業務,并投資新市場,“也許有一天會看看別的領域“。

隨后,瑪氏不斷對外透露一些進取的目標。以零食為例,瑪氏希望在未來十年內將其零食業務翻一番;以冰淇淋為例,瑪氏目標是到2030年讓其全球銷售額達到10億美元。

新的收購也開始接踵而來。2023年4月,瑪氏公司宣布,將以13億美元收購獸醫診斷和專業產品全球供應商赫斯卡醫療(Heska Corp),這將使瑪氏寵物護理的科學與診斷部門擴大其診斷產品,并向全球寵物醫療保健社區推廣即時獸醫診斷。

7月,瑪氏表示已簽署協議收購總部位于加利福尼亞州的Kevin's Natural Foods,據稱瑪氏對其估值接近8億美元。瑪氏食品與營養全球總裁Shaid Shah當時說,Kevin's是一家“真正令人興奮的營養餐公司”,又透露瑪氏計劃在短期內通過更多潛在收購來發展其食品業務,為全球消費者提供“更健康、更美味”的飲食。

8月,德國醫療診斷提供商Synlab表示,已同意將其獸醫業務出售給瑪氏公司。

11月,英國高端巧克力品牌Hotel Chocolat宣布,同意瑪氏公司5.34億英鎊(折合人民幣約48億元)的收購要約。

2024年5月,瑪氏宣布與總部位于法國的Cerba HealthCare進行排他性討論,以收購后者在寵物護理科學與診斷方面的業務,并希望此舉擴大公司的影響力并推動研發,以幫助獸醫改善動物健康。

在中國市場,瑪氏公司的“拳頭產品”包括德芙、士力架、M&M’s、益達、彩虹糖,以及多個知名寵物食品品牌。和海外市場近一兩年“買買買”不斷不同,瑪氏在華主要是依靠有機增長,不時為新建產能進行投入,截至目前暫無重大收購項目浮出水面。

2022年,瑪氏在廣州開發區永和工廠建立了冰淇淋產線,預計投資5億元人民幣,這是公司近年來全球最大的冰淇淋投資項目,也是公司全球第三家冰淇淋工廠。今年5月,投資近10億元的瑪氏亞洲最大寵物食品工廠在天津投產,其中干糧生產線已經順利投產,預計下半年將啟動零食產線,未來還會增加投資引進濕糧產線。

瑪氏箭牌中國區總裁馮劉早前的一番話,頗能反映出瑪氏在華“生意經”。他表示,自己關注的價值點,首先是既健康又美味的產品,這種“既要又要”的休閑食品趨勢在過去幾年來不斷深化;其次,是利用全渠道觸點來提供便捷性價值;除此之外,瑪氏箭牌也在從新興的線上渠道中挖掘業務價值。

隨著這次瑪氏宣布收購Kellanova,中國業務是否會在日后加入這些最新的產品組合,小食代將為各位持續關注。