文:李昱佳

來源:妙投APP(ID:huxiupro)

“歐洲杯、奧會運這么大的體育賽事加持,為什么啤酒股到現在都沒有動靜?”這是會員朋友最近問我最多的一個問題。

答案其實很簡單,啤酒高端化集體啞火了,板塊缺少上升主邏輯。

從清末的第一家外資控股啤酒廠,到90年代工業啤酒的快速騰飛,再到如今世界最大的啤酒市場,我國啤酒產業早已是一個成熟的快消品行業。

而成熟行業最明顯的特征之一就是市場萎縮。

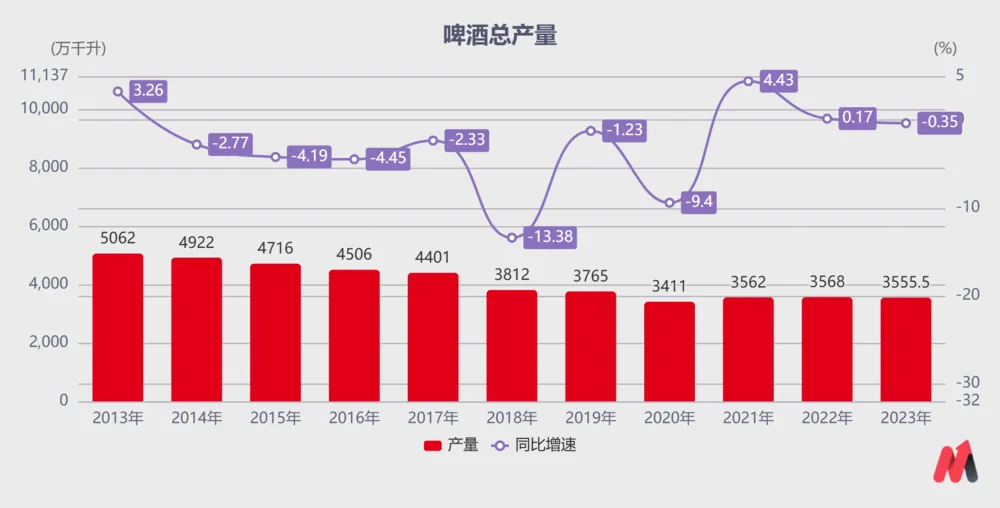

2013年是很多快消品的發展頂峰,啤酒也不例外。當年我國啤酒產量達到5062萬千升,銷量也同步見頂。近三年,啤酒總產量保持在3560萬千升左右,已經比2013年萎縮了三成。

(數據來源:公開資料)

(數據來源:公開資料)

市場持續萎縮,中國啤酒行業發展只剩下三個岔路口可走:關廠、提價和結構升級。

其中,關廠對盈利的改善空間有限,提價雖短期有效但不可持續,結構升級成為最核心的發展主線。然而疫情之后的消費疲軟導致啤酒結構升級止步在了中高檔。

01

為什么必須高端化?

雖然表面上看,生活水平的提高促使消費者產生更高品質的啤酒需求,實際上供給端對高端化的渴求要比需求端迫切得多,因為啤酒企業想要維持業績增長只剩下這條岔路能走。

(1)未來銷量,能保持已是最樂觀預期

日本、美國的啤酒產業發展比我們快,大概在1990年步入產業成熟期,之后行業發展趨勢均為產量波動下降。

參考日、美國家的經驗,工業啤酒產銷量主要受產業周期、人口結構、人均消費量、天氣的影響,尤其人口結構,對產業發展趨勢的影響最深。

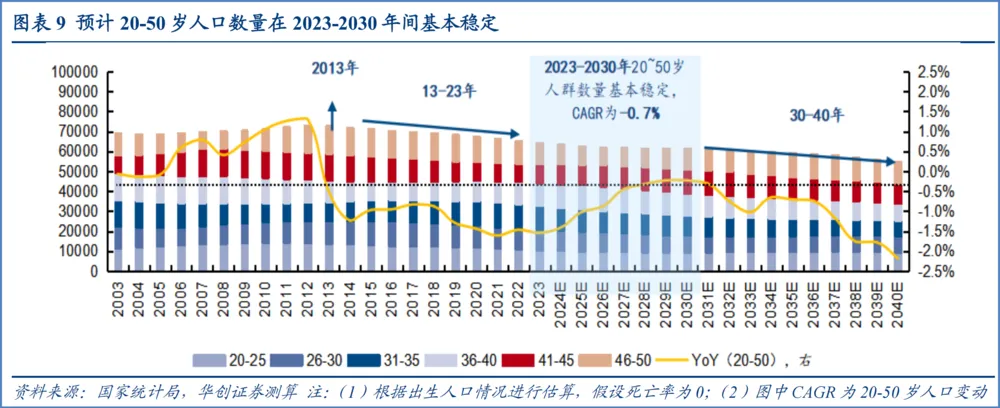

從人口結構推算,我國未來5年啤酒核心消費人群數量大致穩定,之后會出現大幅下滑,產銷量能維持在3500萬千升都有點困難。

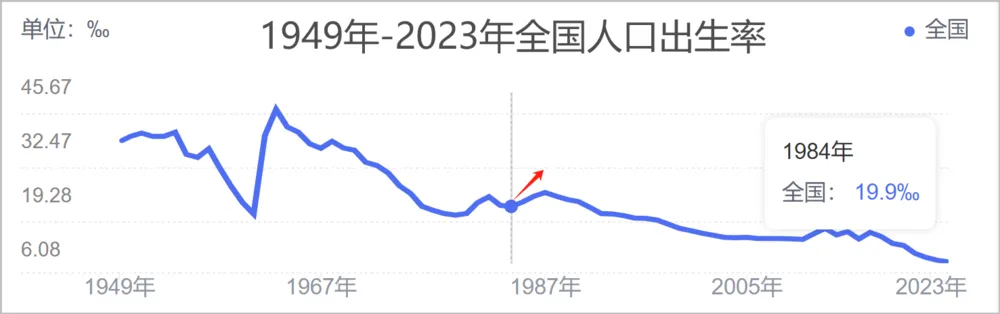

一般來說,20歲至50歲人口是啤酒的主力消費人群,以此推算目前的啤酒主客群為1974年-2004年間出生的人。在這之后的1984年-1987年我國出生率還有個從19.9‰至23.3‰的小幅攀升,此后便一直下降。

(圖片來源:百度)

(圖片來源:百度)

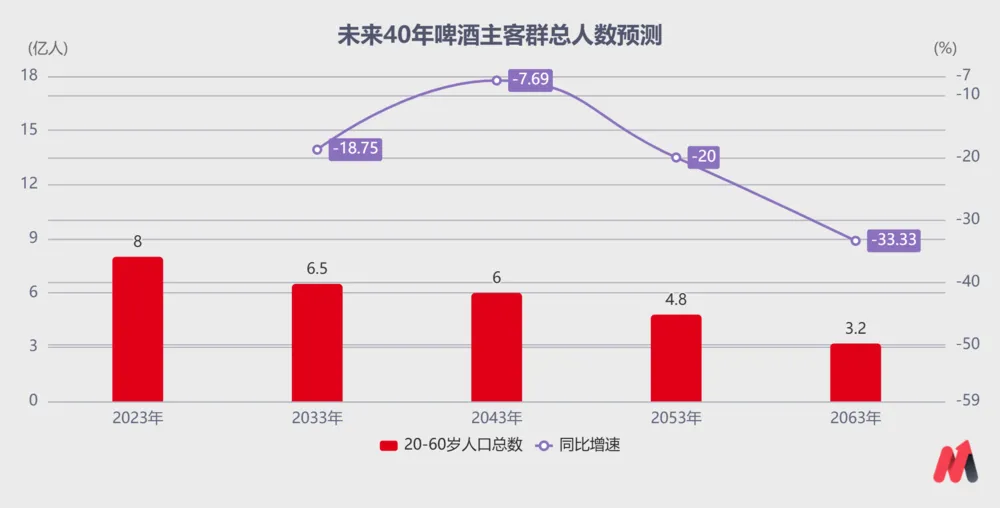

我們以最樂觀預期推算2023年的啤酒主客群總人數:將啤酒消費主客群年齡從20歲拉長至60歲,也就是2023年20歲到60歲的啤酒主客群出生于1963年~2003年,1963年~2003年平均每年出生人口數目為2000萬人,2000萬人*40年=8億人。

同理類推未來40年啤酒主客群總人數,未來10年大約減少1.5億人,比2023年減少18.75%,未來40年大約減少4.8億人,比2023年減少60%。

(數據來源:公開資料整理)

(數據來源:公開資料整理)

事實上,養生意識之下消費者已經在有意減少酒精攝入量,而且20-35歲的年輕人酒精飲品比以前更加豐富,雞尾酒就是啤酒的強替代品。

所以即使未來5年啤酒的20歲~50歲核心消費客群人數維持,且人均飲酒量不減少,啤酒總產量最多維持在3500萬千升。

市場蛋糕越來越小,啤酒廠商拿什么支撐營收、凈利潤增長呢?

出海?全球啤酒市場格局已定,中國啤酒龍頭出海并非上策。提價(直接提價)?與現實條件相悖。關廠?雖然見效快,但剩余的優化空間已寥寥無幾。

(2)進一步關廠的空間有限

工業啤酒的運輸半徑要求啤酒廠商盡可能地“銷地產”以抑制成本,所以2011年之前行業銷量高速增長時期,為了低價搶奪市場份額,國內頭部啤酒企業一直大規模擴建產能。

2013年銷量增長戛然而止,啤酒企業產能過剩問題逐漸暴露出來。

過剩的產能不僅影響啤酒企業的生產效率,同時也使企業的折舊費用率大幅升高,拖累盈利。

2015年以后,管理能力較強、意識較為超前的啤酒企業開始大規模關廠優化產能。

重啤是第一家開始進行產能優化的中國啤酒企業,在2015至2018年間共關閉了8家工廠。華潤緊隨其后,從2016年開始的5年間共關閉了33家工廠。青島啤酒從2018年才開始進行產能調整,并在2018-2019兩年間關閉了5間工廠。燕京啤酒最晚,2021年才開始優化產能。

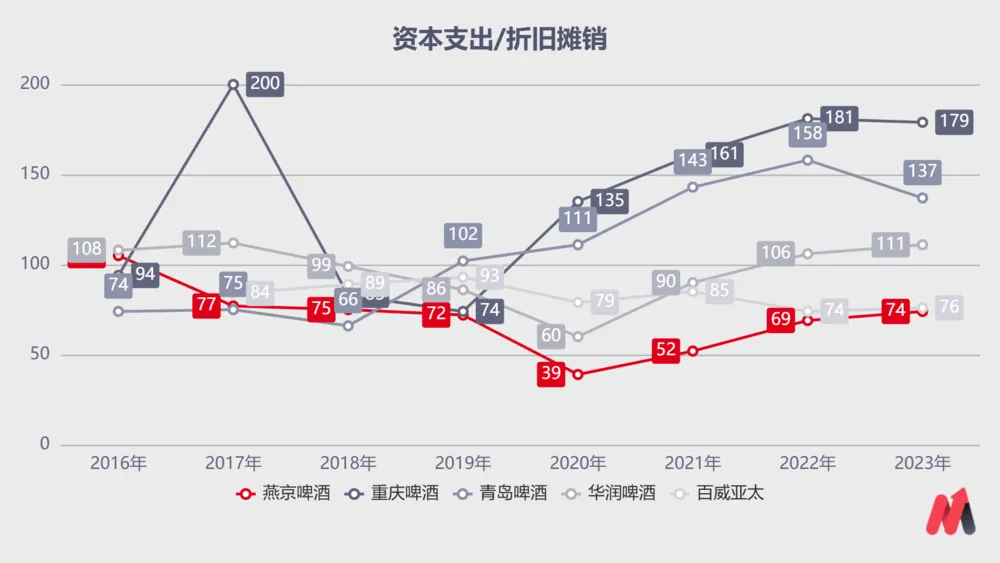

通常,我們用“資本支出/折舊攤銷”指標來衡量企業為長期發展所發生的投資水平和趨勢,比率越來越低意味著企業開始趨于保守,反之亦反。

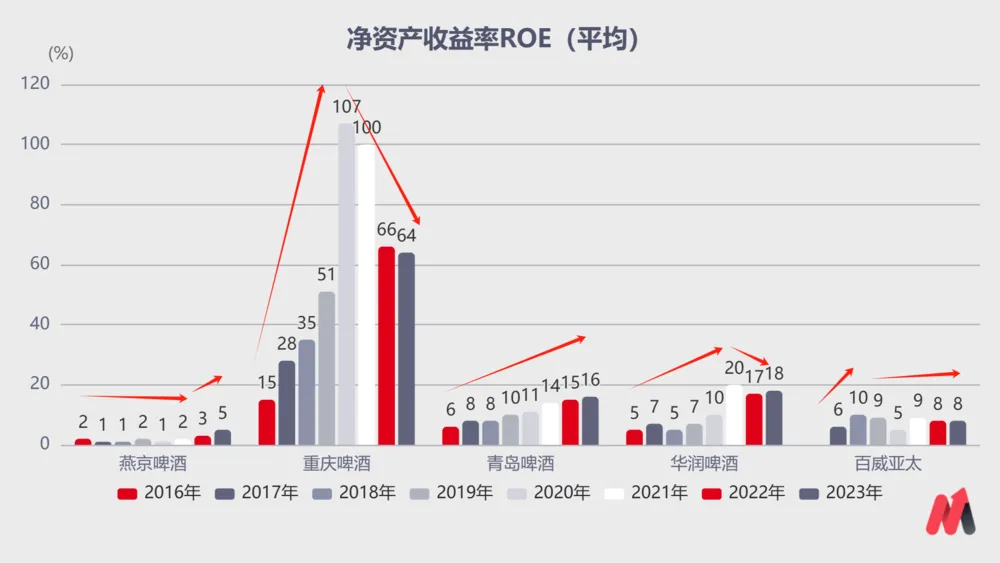

對比下面兩張圖可以發現,2016年-2020年間通過關廠,五大啤酒企業資本支出/折舊攤銷比率紛紛下降,同時凈資產收益率持續走高,表明關廠優化產能直接提高了企業的盈利能力。

(數據來源:choice數據)

(數據來源:choice數據)

但是經過持續的產能優化后,五大啤酒企業未來繼續關廠的空間會越來越小,對盈利的拉動也將越來越小。

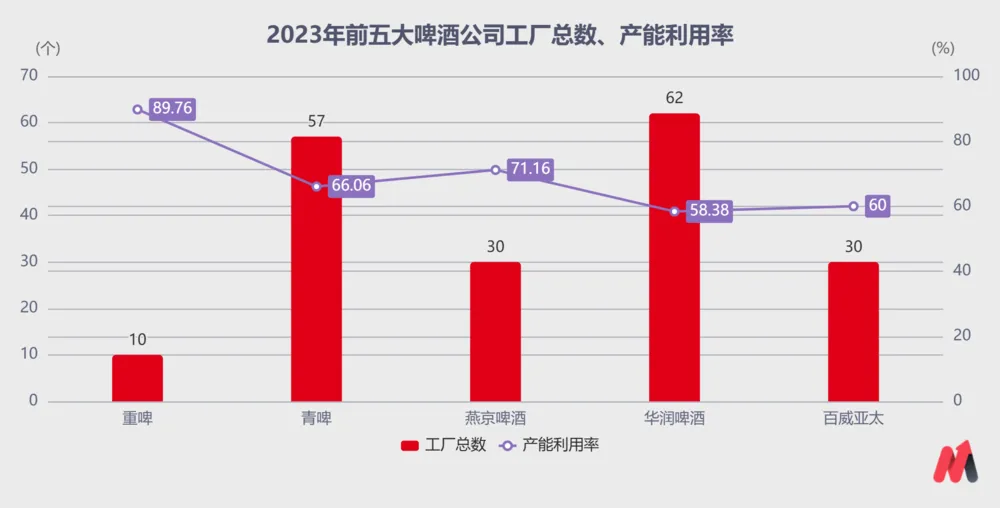

2023年,前五大啤酒公司中,青島啤酒、華潤啤酒的工廠總數最高,產能利用率最低,進一步關廠空間相對大。重啤工廠僅余10個,產能利用率已達89.76%,優化空間所剩無幾。

(數據來源:各公司年報,燕啤、百威亞太工廠總數超30家,沒披露具體數字)

(數據來源:各公司年報,燕啤、百威亞太工廠總數超30家,沒披露具體數字)

(3)直接提價,與現實基礎相悖

如今中國前五大啤酒公司總市場份額約92%,競爭格局穩定,龍頭具備定價權。但今年甚至未來一兩年,不論是成本端還是需求端,啤酒都不具備直接提價的現實基礎。

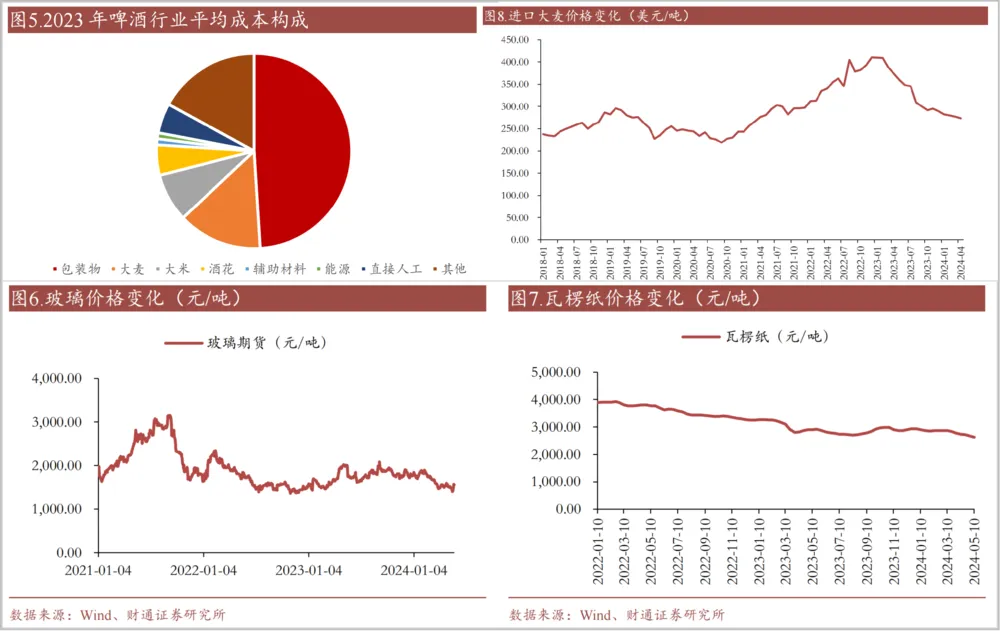

首先從啤酒的出廠成本構成看,原材料占比最高,如大麥、大米等食物原料成本占比各約14%、8%,玻璃瓶、易拉罐、紙箱等包裝物原材料成本合計占比約50%。

2024年,澳麥放開管制后供給增加,3月進口大麥價格273美元/噸,環比下降1.4%,同比下降26.9%,價格預計仍將持續下降。包材方面,2024年4月鋁期貨價格20341元/噸,同比上升8.7%,玻璃價格1536元/噸,同比下滑15%,瓦楞紙價格2723元/噸,同比下滑4.8%。

大致上,啤酒主要原材料價格均在下行通道里,啤酒企業想直接提價于理不通。

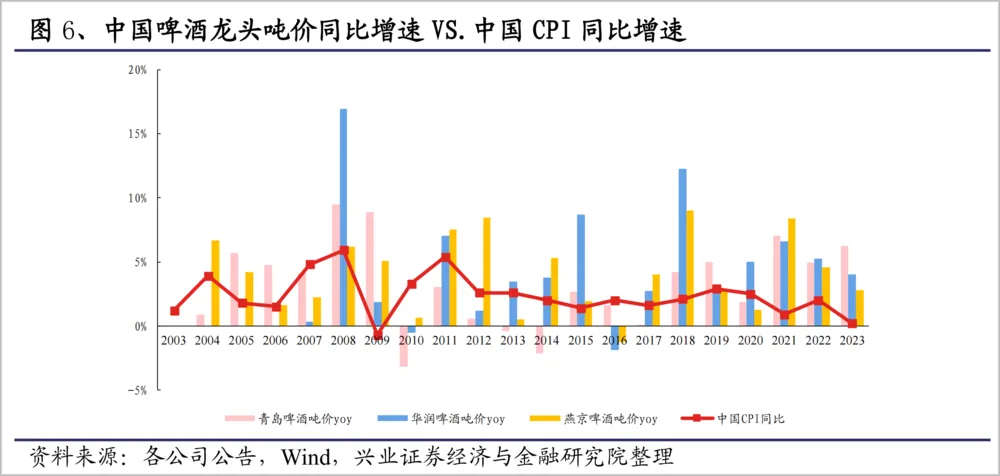

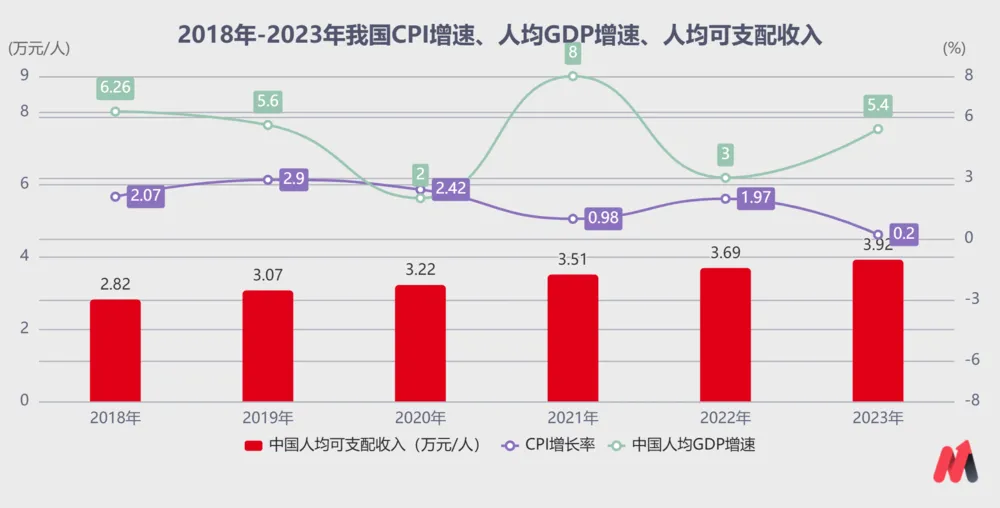

其次,從歷年數據看,啤酒噸價增幅與通脹水平相關性最強,同時也與人均GDP、人均可支配收入正相關。

2023年,CPI增長率僅有0.2%,2024年5月CPI增長率約0.3%。

2023年全國居民人均可支配收入39218元,扣除價格因素實際同比增長6.1%。人均消費支出26796元,扣除價格因素影響實際增長9.0%。

其中,全國居民人均食品煙酒消費支出7983元,增長6.7%,占人均消費支出的比重為29.8%,而2022年這一支出占比為30.5%,增幅為4.2%。

這表明雖然煙酒消費增幅擴大,但在人均消費支出中的占比卻在縮小。所以需求萎縮之下,啤酒直接提價同樣難為。

(數據來源:wind)

(數據來源:wind)

通過梳理可以發現,市場不斷萎縮,關廠、直接提價效果有限,啤酒企業沒得選,不得不推動結構升級,用高端化驅動行業向前,拉動業績。

2017年啤酒高端化上半場開啟至今已近尾聲,由于消費環境下行,行業在開啟高端化下半場之前可能要蓄勢很久。

02

高端化怎么啞火了?

啤酒的高端化是指從2元低價格帶向4-6元、6-8元及10元以上超高端價格帶升級。

2017年以來,啤酒行業高端化上半場是從2元“綠棒子時代”升級到4元-6元主流價格帶。是品牌內部的產品結構升級,在各自基地市場已有渠道內進行,本質上還是“大市場、大批發、大流通、大占有”的快消品邏輯,所以上半場的升級阻力小、成效大。

以青啤為例,目前青啤的產品戰略包括兩方面,一是品牌內部的產品向上升級,從最初的清爽陸續升級為經典-白啤-純生,推動價格帶從3元升至8元以上;二是將部分小品牌、小品類整合至主流品牌,用青島清爽及嶗山品牌進行替換,從而提升公司的中高端品牌產品矩陣形象。

重啤在烏蘇品牌內部從綠烏蘇升級為紅烏蘇,華潤在雪花品牌內部進行勇闖天涯-超級勇闖-純生的升級,燕京啤酒在品牌內部推出中高端產品U8和V10等等。

因而相比于品牌力、產品力,內部結構升級更考驗的是啤酒企業的“老本”,即基地市場的范圍和數量決定了啤酒企業結構升級的進程與成效。這是因為:

1)基地市場對經銷商的控制更強,只需利用中高端產品帶動低端產品同步替換升級,迎合消費趨勢,市場阻力小;

2)基地市場的品牌認知度和忠誠度高,所需投放費用少,消費者教育成本低,1元的升級對公司而言幾乎是純利潤增量;

3)基地市場只有單品牌占有絕對市占率和競爭優勢,其余品牌不太會主動發起價格戰,所以渠道接受度高。

這就相當于在壟斷市場內進行內部結構優化,更強的渠道推力對應更好的提價權和費用投放權。基地市場越多,在基地市場的話語權越強,內部結構升級就越順暢,從而形成層次明晰的主品牌產品矩陣,貢獻利潤來源。

(數據來源:choice數據)

(數據來源:choice數據)

而高端化的下半場,則是在內部結構升級的尾聲,繼續從6元向8元以上高檔價格帶升級,以更高端產品搶奪金字塔尖的消費人群。

高端化下半場的主邏輯有3個:

1)消費升級浪潮下,高端啤酒因其在原料、制作工藝、口味豐富度等方面相較于經濟型啤酒提升,逐漸受到大眾的青睞,市場份額持續提升;

2)啤酒主力消費人群年輕化,Z世代逐漸成為高端啤酒行業未來的主流消費者,愿意為新品類、高溢價買單;

3)即飲場景修復,酒吧、KTV、高端餐飲等中高端啤酒消費場所經營向好,推動啤酒中高端產品需求增加。

啤酒高端化之所以卡在了下半場的門前,就是因為這3條主邏輯現在都走不下去。

首先,沒有消費升級浪潮的推動,高端啤酒即使酒質上比傳統工業啤酒有提升,其高定價在消費降級的大環境下依然沒有性價比,自發選擇并愿意為其付費的客群有限。

其次,愿意為高品質啤酒買單的客群中,35歲以下年輕消費者占比超過70%。年輕消費者需求層次多元,飲酒場景及價值訴求不一。啤酒龍頭們雖然推出了多元化口味以及低醇、無醇、無糖等功能性的啤酒,但產品仍偏向“工業化”,SKU多且量小,無法規模化。

最后,對比中日啤酒渠道結構,日本啤酒消費以非即飲渠道為主,即飲渠道銷量占比不足20%,而中國啤酒即飲渠道占比高達50%左右,其業態興衰決定了高端啤酒的半壁江山。

然而2024年以來,全國夜店渠道啤酒銷量較2021年同期下滑12%左右,餐飲渠道銷量也只達到2021年同期的96%~97%。

發現了嗎?高端化的下半場,消費高檔啤酒不再為了“低成本買醉”,而是情緒消費,渠道推力不再是主導因素,品牌和產品的情感價值才是關鍵。

與消費者情感價值的共鳴,不僅靠產品的差異化營銷,更倚重即飲消費場景的復蘇和打造,品牌間注定要經歷新一輪營銷和渠道的廝殺,所需投放費用勢必會抵消掉一部分高端產品的高噸價、高毛利特點,對提高企業整體噸價和利潤率有限。

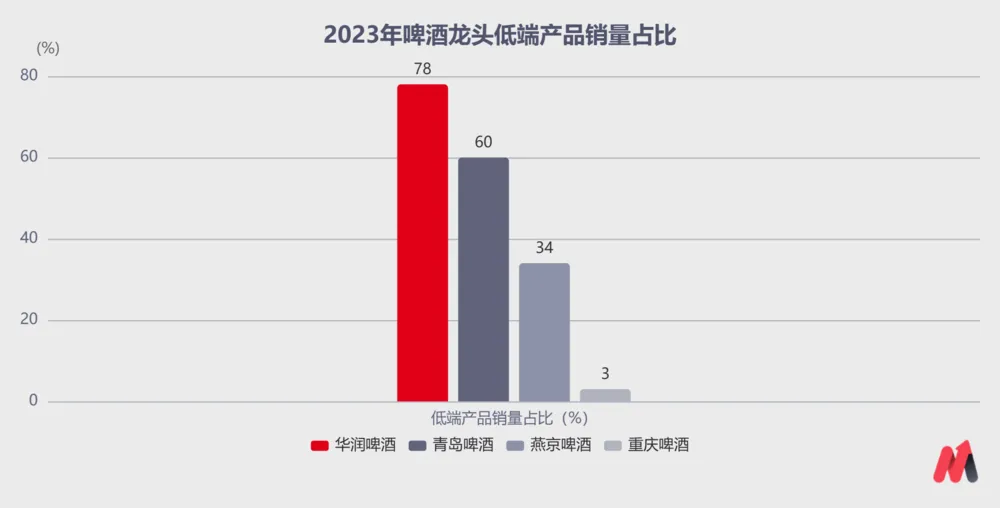

目前低端產品占比高的華潤啤酒、青島啤酒,內部結構升級優化空間大,反而未來業績能有相對不錯的增速,而高端產品占比高的百威亞太、重慶啤酒業績則可能繼續承壓。

(數據來源:公開資料整理)

(數據來源:公開資料整理)

所以在消費升級浪潮來臨前,4元-6元主流價格帶產品仍將長期是啤酒企業收入和利潤的主要來源。

沒想到才幾年,啤酒企業就陷入了上也上不去,下也下不來的集體僵局。