文:cyy

來源:馬上贏情報站(ID:gh_62c3dc96ee87)

第二季度隨著盛夏的來臨而宣告結束。繼第一季度對調味品類目下各產品的走勢進行復盤之后(數據首發丨2024Q1調味品市場回顧),馬上贏情報站將在本周對2024年第二季度的調味品市場情況進行回顧與復盤,同比對象為2023年第二季度。

復盤數據均基于馬上贏品牌CT。馬上贏品牌CT數據覆蓋了全國縣級以上各等級城市(不含鄉、鎮、村),并深度覆蓋全國核心城市群,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT中的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

01

重點品類增速概覽

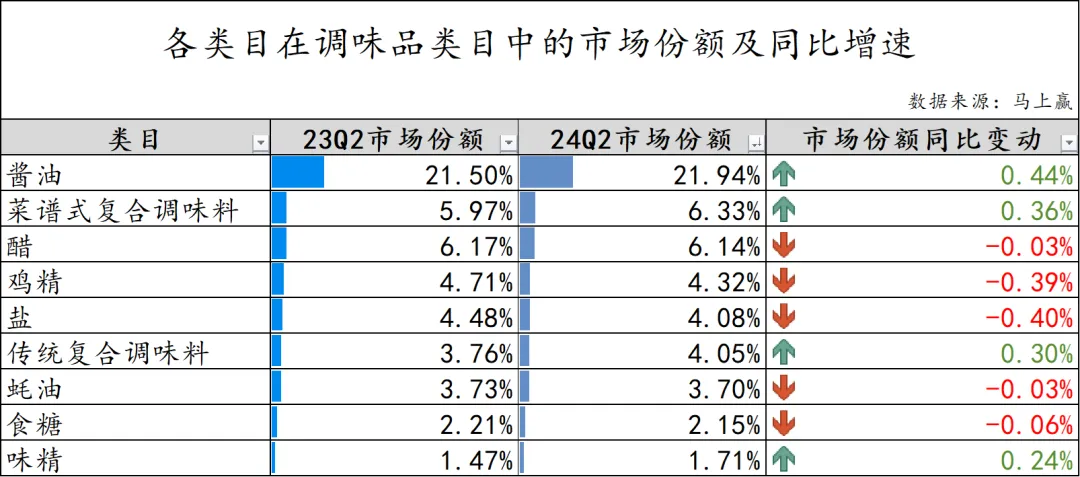

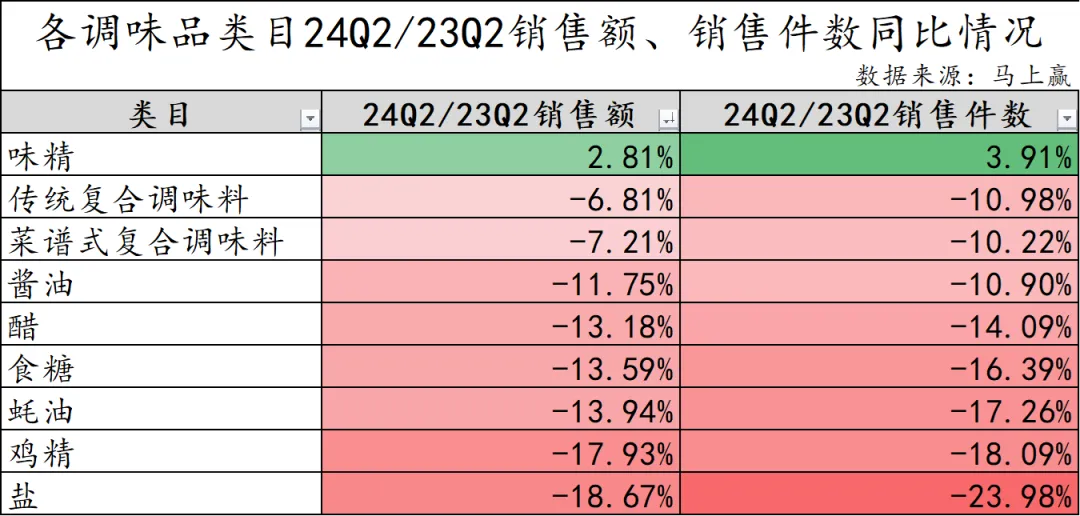

在調味品類目下,我們與第一季度的回顧范圍保持一致,共選取了:醬油、醋、傳統復合調味料、菜譜式復合調味料、雞精、蠔油、鹽、食糖、味精9個較有典型性與代表性的類目進行增速與類目內情況的觀察。

從數據上看,醬油在調味品類目內的市場份額依然處于領先地位,同比來看增幅排名也靠前。傳統復合調味料、味精在調味品中的市場份額也與第一季度一樣保持了同比上漲的趨勢,但傳統復合調味料的市場份額占比相較于第一季度有小幅度下滑。此外,菜譜式復合調味料則一改第一季度同比下降的頹勢,其第二季度的市場份額也攀升至第二位。其余類目的份額同比來看均有下跌,其中鹽的市場份額同比下降-0.40%。?? ?

而從銷售額、銷售件數的同比情況來看,調味品下重點類目的情況雖與第一季度類似,明顯不如2023年第二季度樂觀,但同比下跌的幅度卻均有縮小的趨勢。味精的逆勢上漲更是在一片慘淡的紅色中尤為顯目,其同比增長的幅度相較于第一季度也有所提升,銷售額、銷售件數同比增長均來到了3%左右。味精何以能在一眾飄紅的類目中獨善其身,其余類目又是如何遏制頹勢、降幅回落?我們接下來將逐一對重點類目下的CR5集團、均價變動及新品情況進行梳理,以此探尋這些問題的答案。

02

各品類集團、均價、新品情況

如需了解各品類內的CR5集團在2024Q1的情況,請查閱2024Q1調味品復盤(數據首發丨2024Q1調味品市場回顧)

醬油

作為持續位居市場份額第一位的類目,醬油內部品牌集中度居高不下,頭部品牌內部的市場份額爭奪之戰更是看點十足。不同于第一季度諸多品牌市場份額同比均有所下降,第二季度欣和也與千禾味業一樣成功在市場上開疆拓土,市場份額同比有所提升。尤其是千禾味業,在市場份額同比連續增長的情況下,在本季度超過中炬高新來到了類目第二的位置。? ?

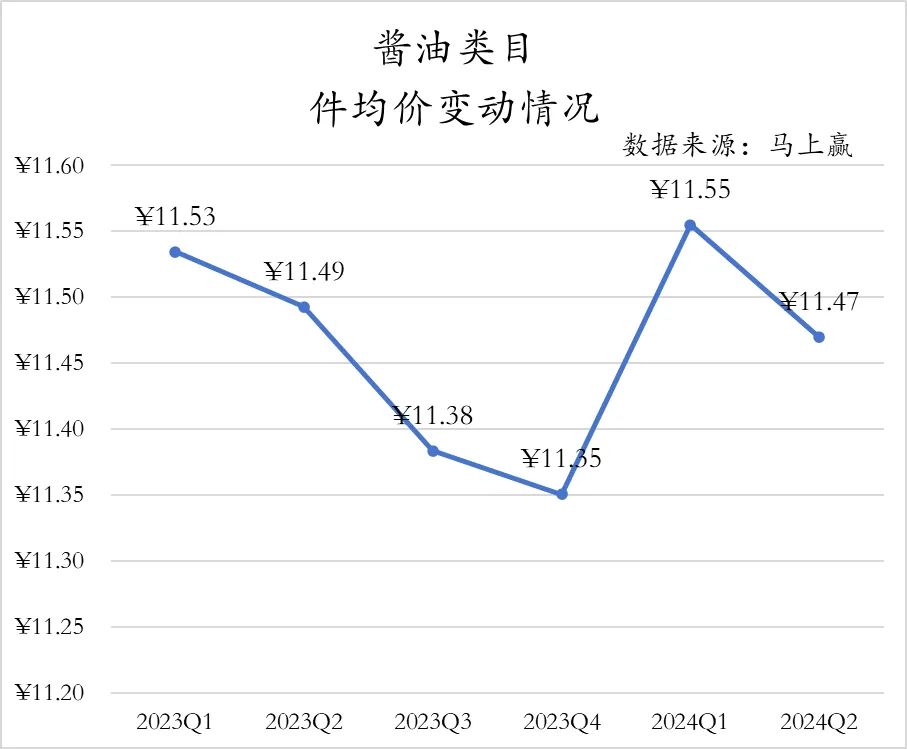

基于件均價、季度新品數量的變動對比情況觀察,可以看到今年第二季度醬油類目內的走勢與第一季度有明顯差異。一方面是件均價的對比上看,第二季度未能維持第一季度的上漲趨勢,重新跌落至11.47元,與2023年第二季度11.49元的件均價相差無幾。

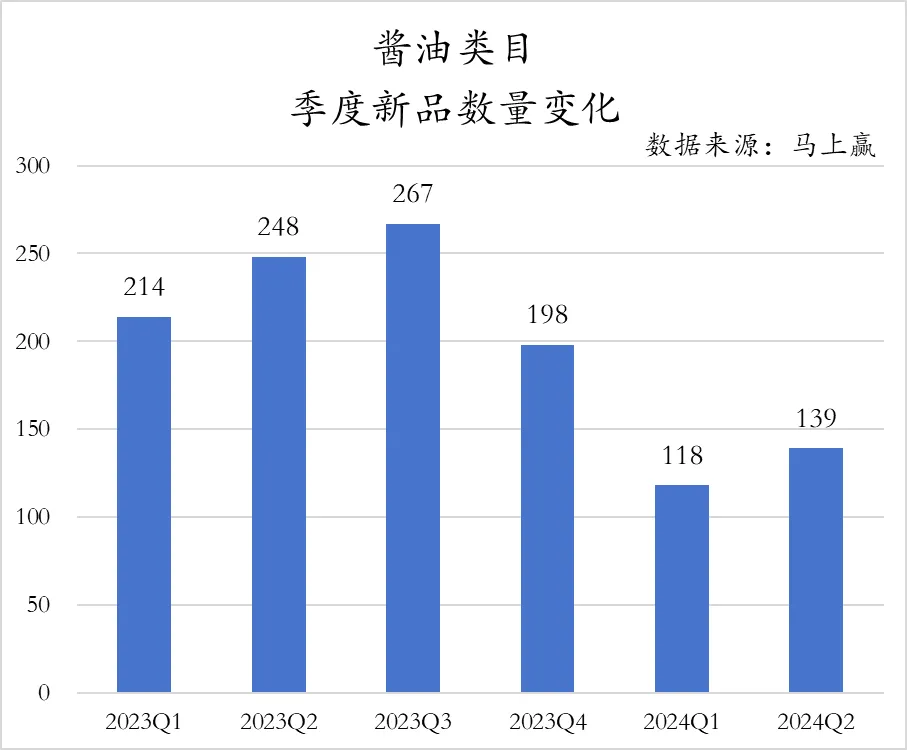

而另一方面則是季度新品數量的走勢上,第二季度也沒有延續第一季度新品數量的縮減之勢,139款的數據雖與2023年第二季度的248款有一定距離,但對比第一季度也有一些回升。? ?

醋

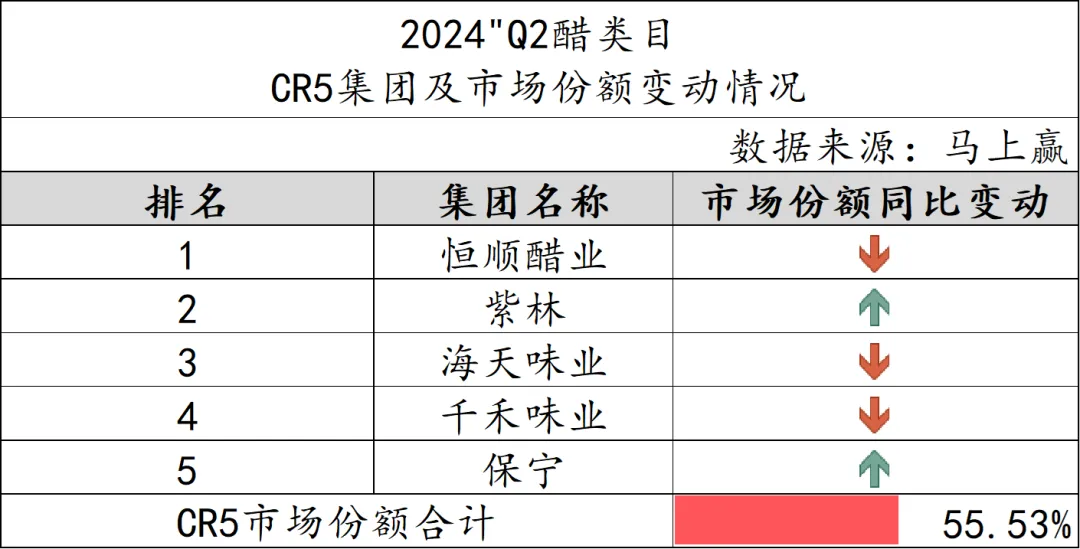

2024年Q2醋類目55.35%的品牌集中度相較于今年Q1并沒有顯著變化,這也就意味著市場份額較小的品牌仍有機會彎道超車。而在CR5集團內部,僅有紫林、保寧兩大集團的市場份額同比有所提升。盡管如此,五大集團的市場份額排名并未發生變動。? ?

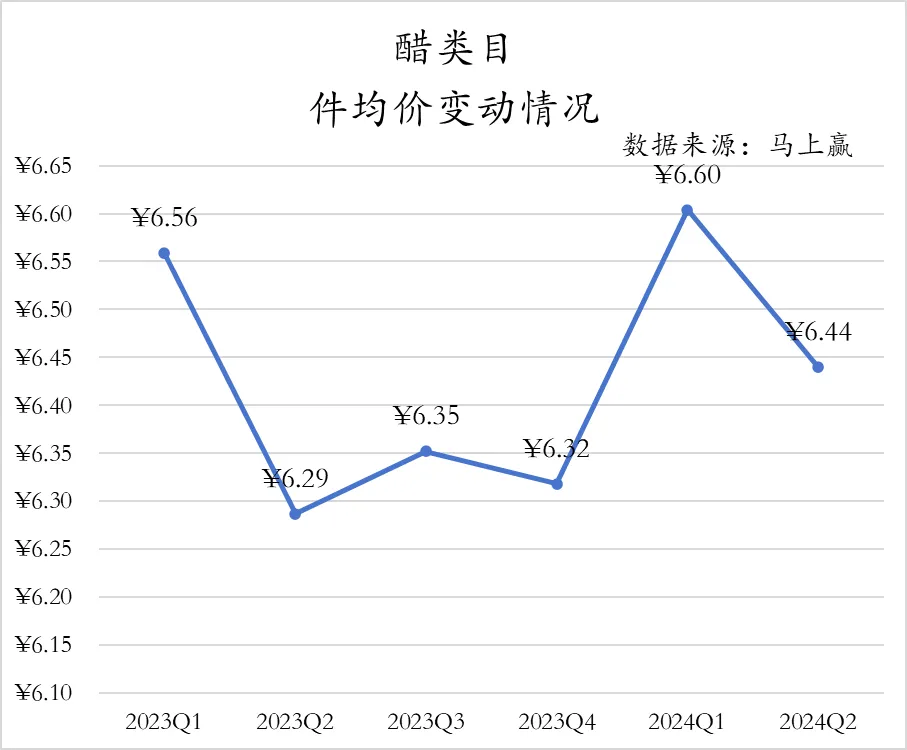

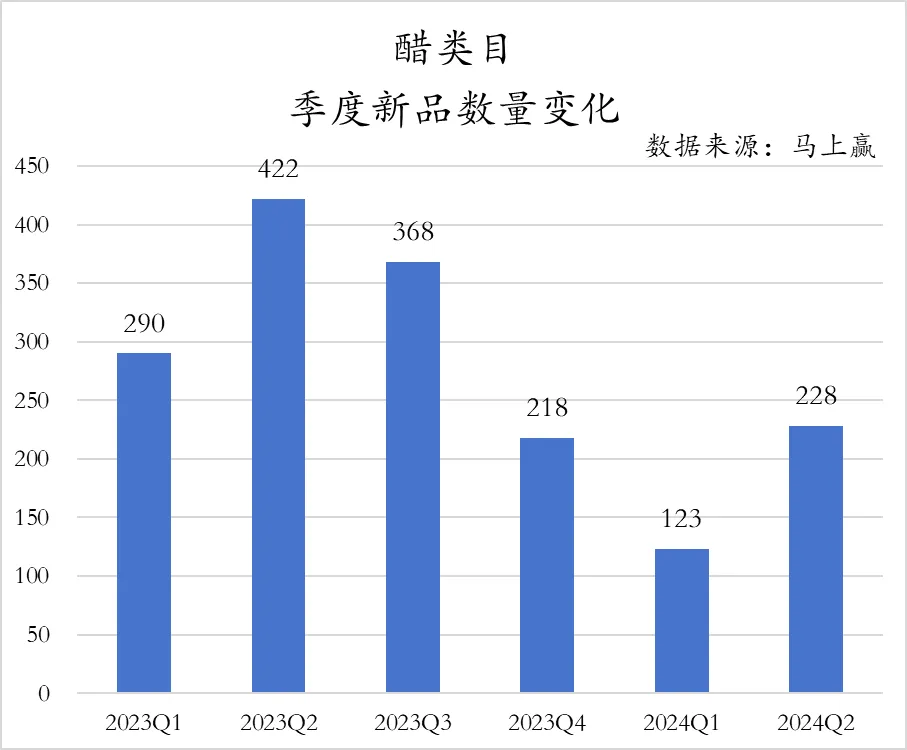

在件均價的對比上,醋類目與醬油類目同樣也在2024年Q2有一定的回落,但不同的是同比2023年Q2,醋類目本季度的件均價高出0.09元,二者間仍有一定差距。

此外,醋類目在2024年Q2的新品數量與醬油的走勢大致相當,沒有延續自2023年Q2開始的下降趨勢,雖然本季度228款新品與2023年Q2的422款仍差距較大,但相較于2024年Q1已有明顯的提升。? ?

傳統復合調味料

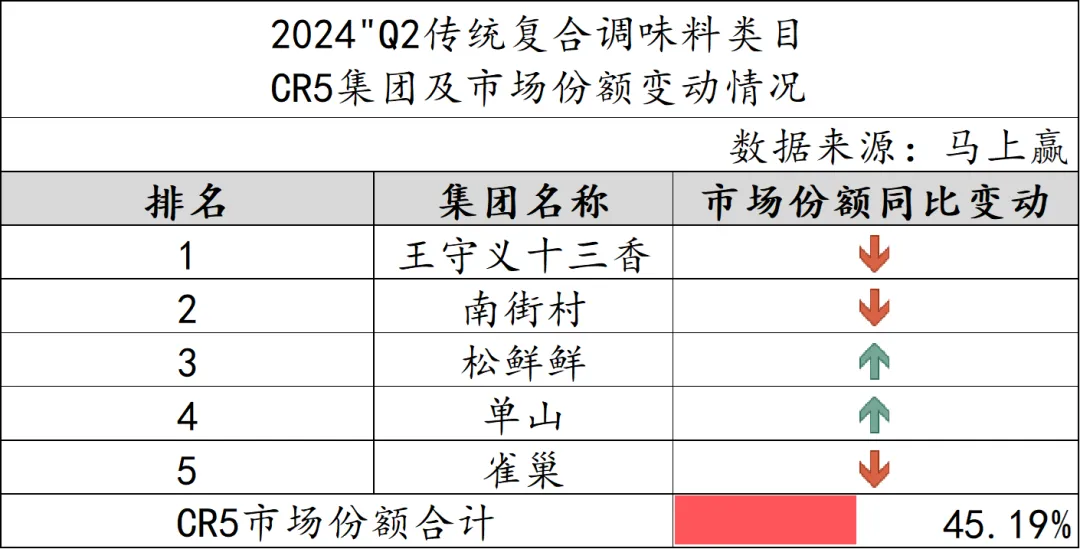

在傳統復合調味料賽道內,CR5集團的市場份額相加也僅有45.19%,可見其品牌集中度相對較低,后來者若能及時把握當下調味品市場內的新動向,沖擊頭部品牌的機會仍舊十分可觀,CR5集團構成的變動也從側面印證了這一點。在今年第二季度,單山、雀巢兩大品牌成功擠入市場份額前五,其中雀巢還處于市場份額同比下跌的狀態,這可能也與季節的變化有一定相關性。??

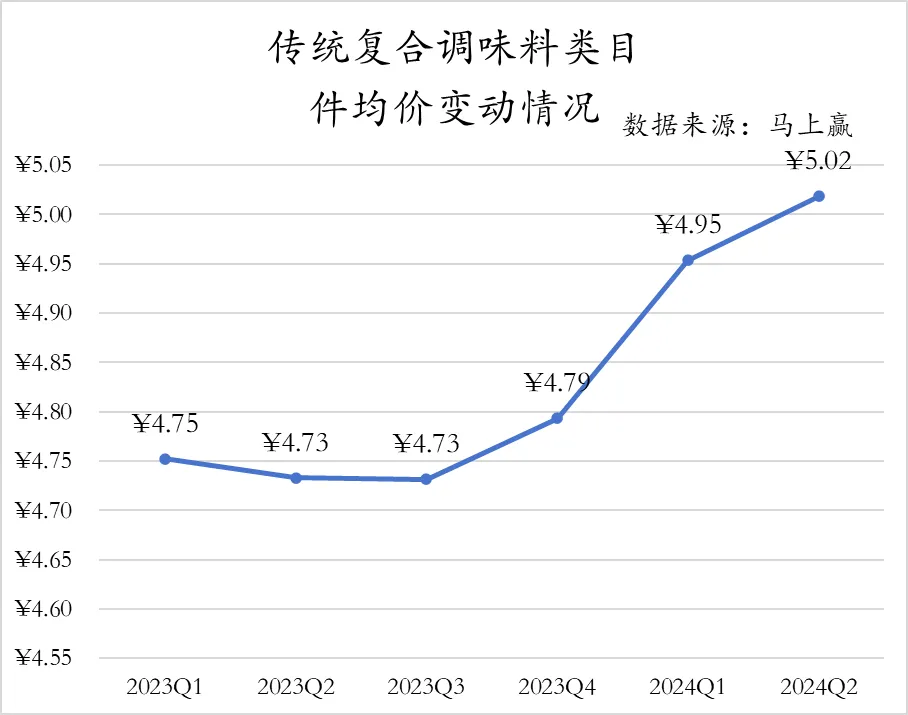

對比前文中的醬油、醋類目,傳統復合調味料的件均價走勢有明顯不同。可以看到,第二季度傳統復合調味料件均價延續了自2023年Q3開始的上漲趨勢,目前已來到了5.02元。

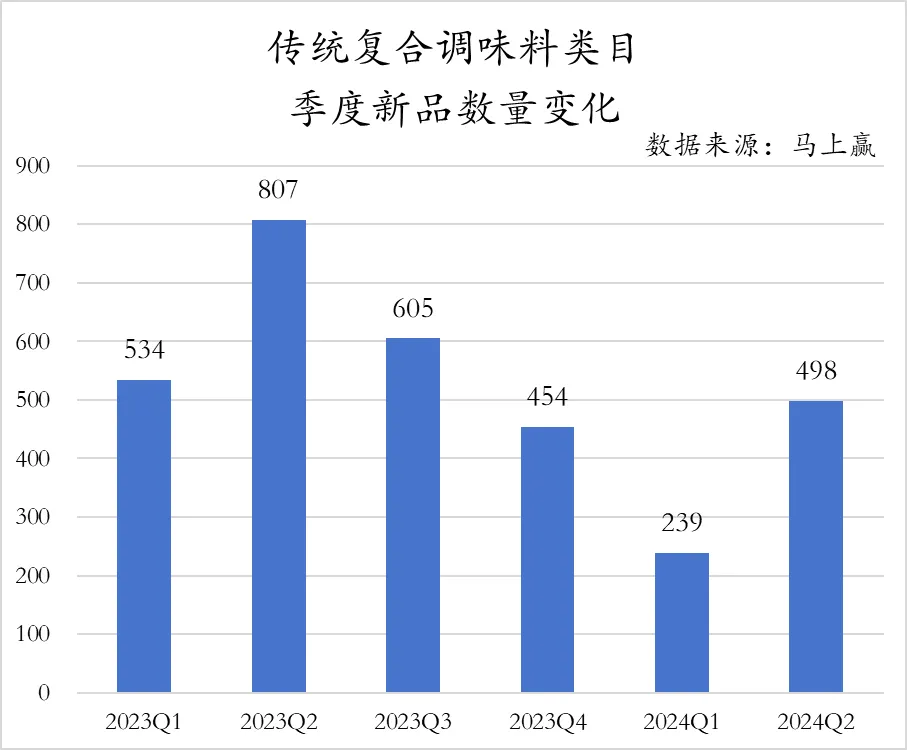

新品數量上的走勢則與前面兩個類目相似,在2024年Q2有更多的新品涌入市場,市場活力正盛;絕對值上看則能發現傳統復合調味料市場中的新品數量與前文兩個類目明顯不是一個量級,2024年Q2的498款同樣令其難以企及。??

菜譜式復合調味料

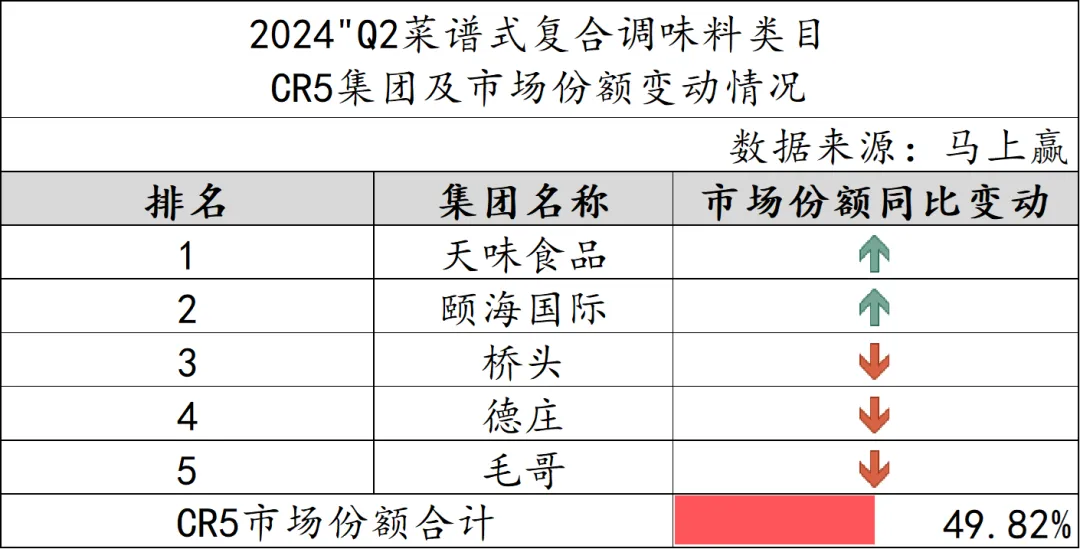

近年來因口味豐富、形式多樣、操作便捷等特性備受年輕消費者喜愛的菜譜式復合調味料,在調味料賽道中可謂是后起之秀。相較于第一季度,菜譜式復合調味料第二季度的品牌集中度提升了近8%,CR5集團的構成也發生了變動。可見,隨著受到市場關注的增加,該賽道內不同品牌間的競爭也越來越激烈。而同比來看,僅有天味食品、頤海國際兩大集團市場份額同比有所增長,其余三個集團則是有所下跌。?

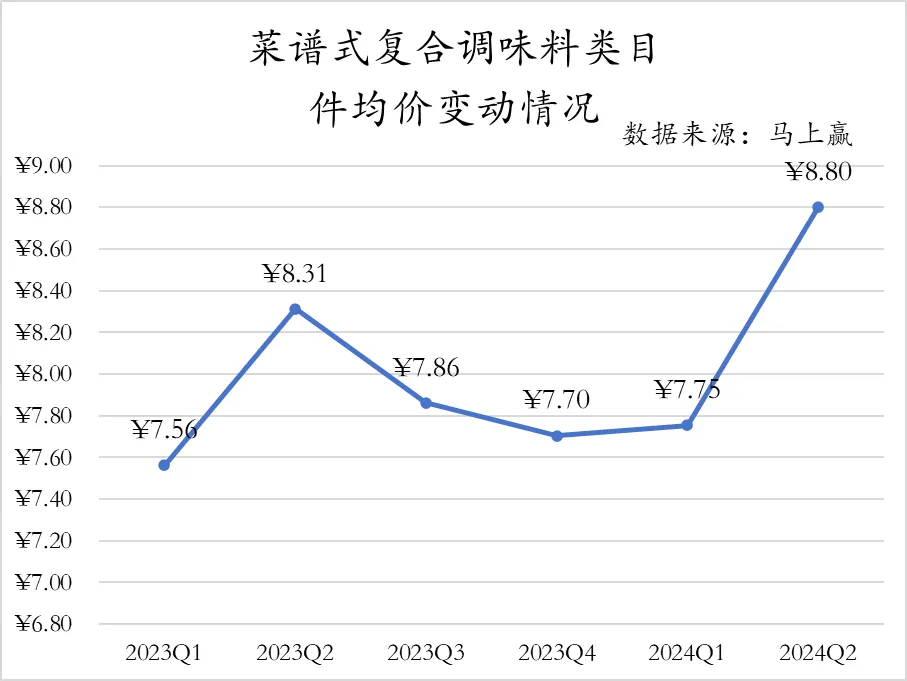

菜譜式復合調味料的均價在2024年Q2達到了自2023年Q1以來的最高值8.80元,與2023年Q2同樣為件均價高位值的8.31元相比甚至都拉開了0.49元的差距。

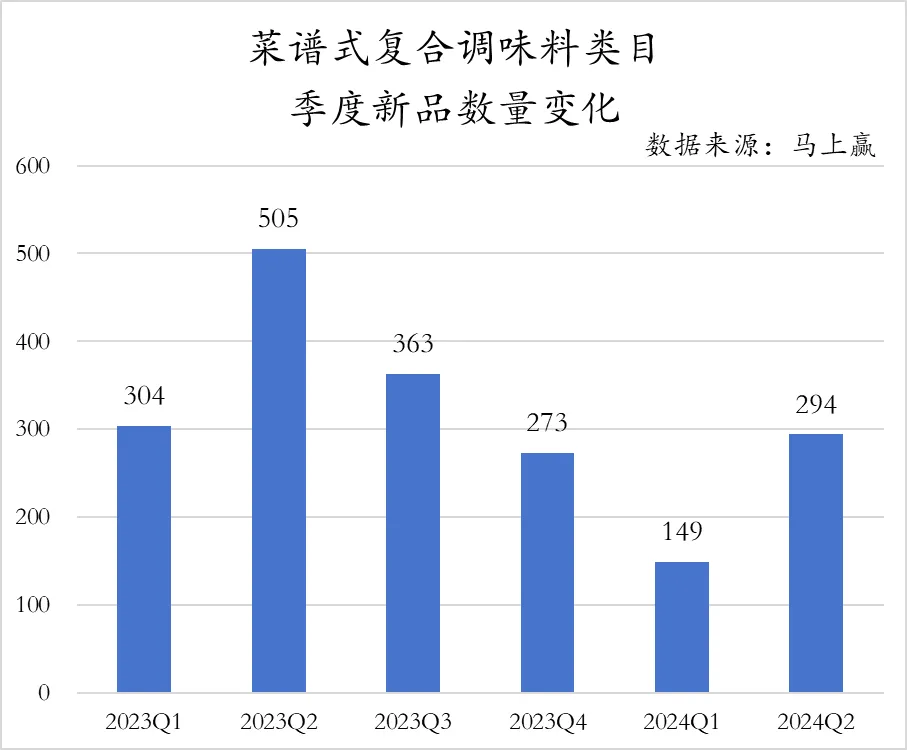

新品數量上,菜譜式復合調味料在2024年Q2同樣打破了持續幾個季度的下降趨勢,以294款新品的戰績為第二季度收尾,但與2023年Q2的505款相比仍有較大差距。?

雞精

雞精作為調味品市場中的前浪,頭部品牌顯然有充分的時間站穩腳跟,品牌集中度較高。但結合頭部品牌市場份額的同比變動情況來看,雀巢在近兩個季度中均呈市場份額同比下滑的狀態。

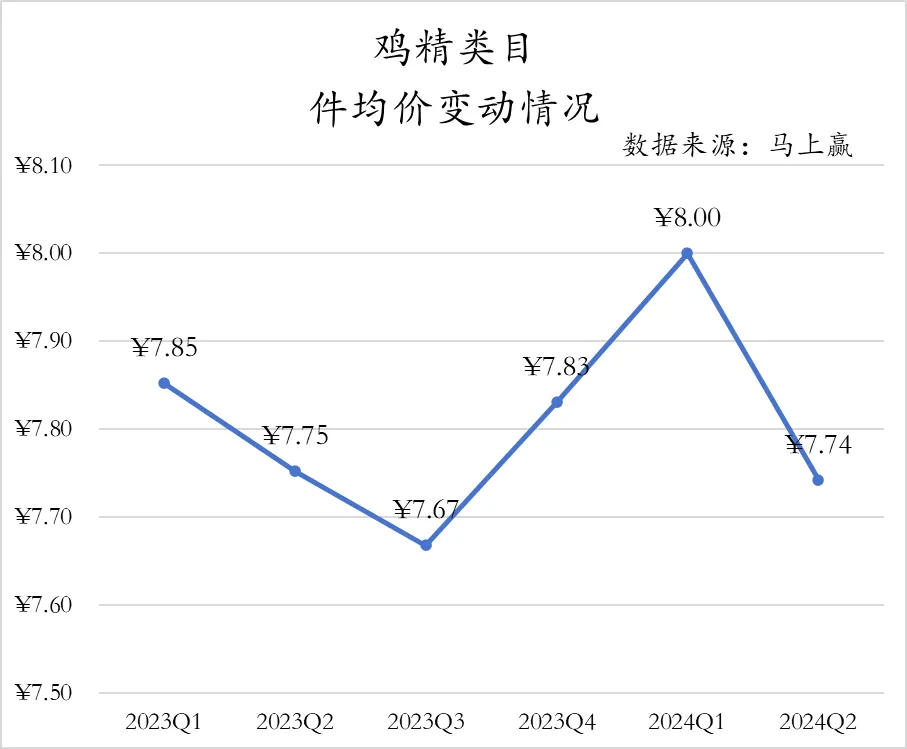

在雞精市場中,Q2的件均價變動并不出人意料,從2024年Q1的峰值回落至7.74元,僅低于去年第二季度的件均價0.01元。

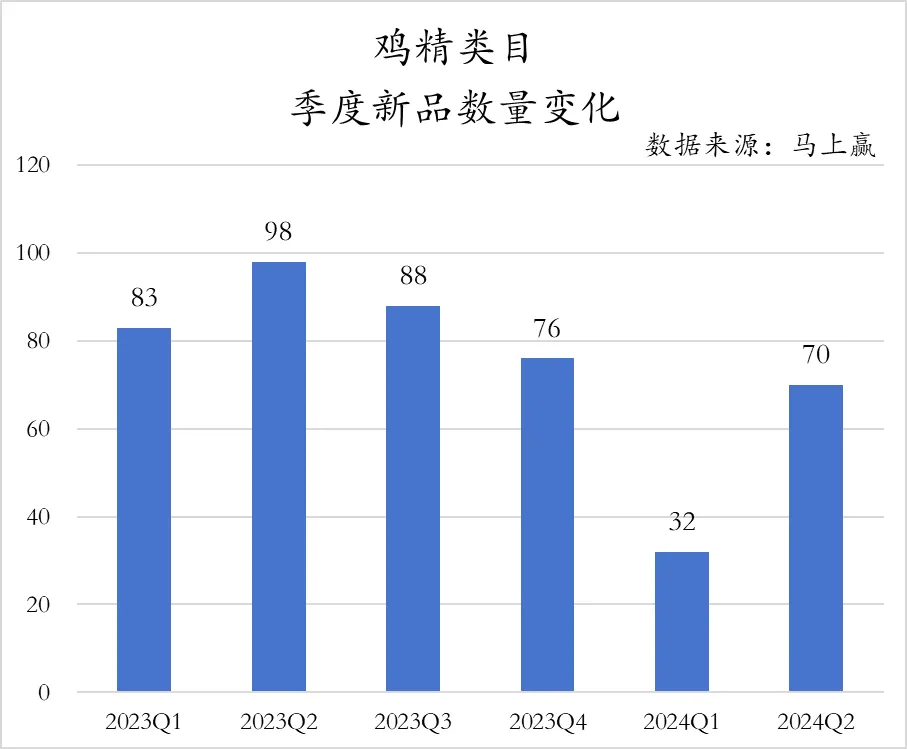

而在新品數量上,雞精類目季度新品數量同樣仍在百級范圍內波動,盡管在今年第二季度有明顯的上漲,但也仍然僅有70款新品面世。?

蠔油

蠔油賽道中,頭部品牌的話語權之大,從品牌集中度上可見一斑。CR5集團市場份額合計長期維持在90%以上,可以說海天味業、李錦記、中炬高新、千禾味業與加加食品基本上瓜分了絕大部分蠔油市場,留給其余品牌的生存空間小之又小。而在CR5集團內部,千禾味業從Q1至Q2的位次提升可見其發展動力較為強勁。同比2023年Q2,除海天味業、千禾味業外,其余集團市場份額均同比有所下降,這一趨勢與Q1基本一致。? ?

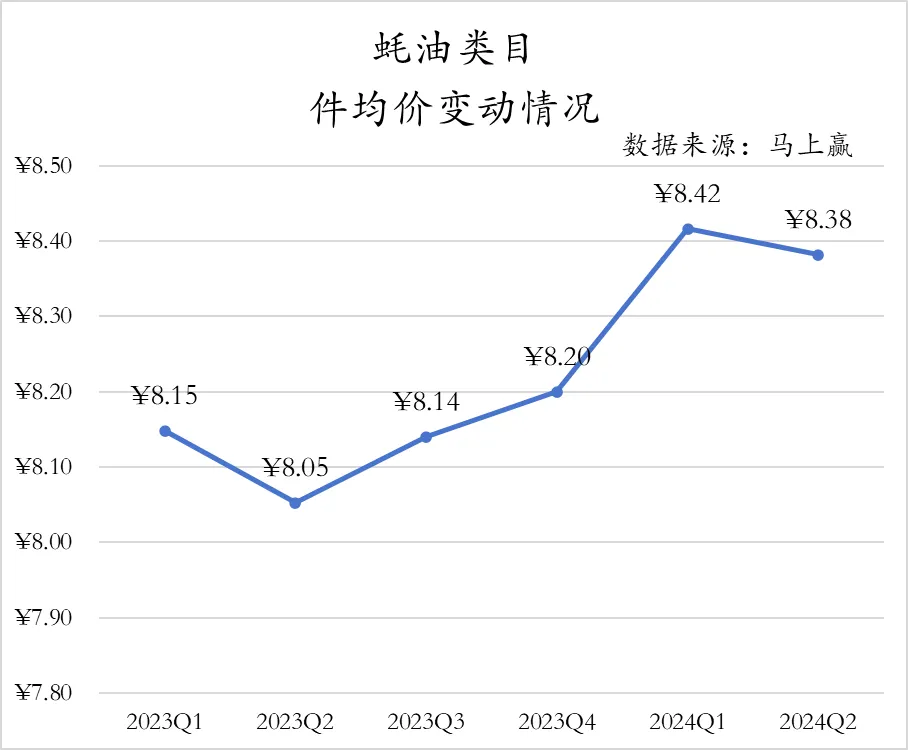

在2024年Q2,蠔油類目的件均價雖相較于上一季度有所下滑,但整體來看8.38元仍是高位值;相較于近六個季度內最低的2023年Q2件均價,同比增幅顯著。

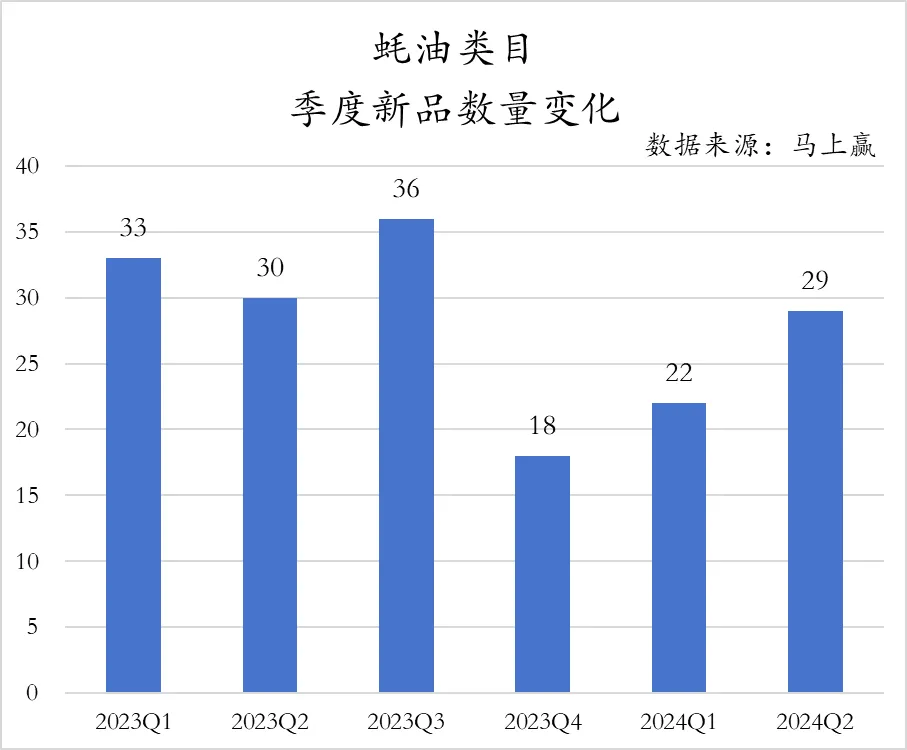

在新品的推出方面,蠔油市場比雞精市場更為沉默。可以看到,近六個季度內,蠔油市場推出新品最多的也僅有36款新品,而2024年Q2的29款新品數量雖不多,但整體來看也處于中高水平。? ?

鹽

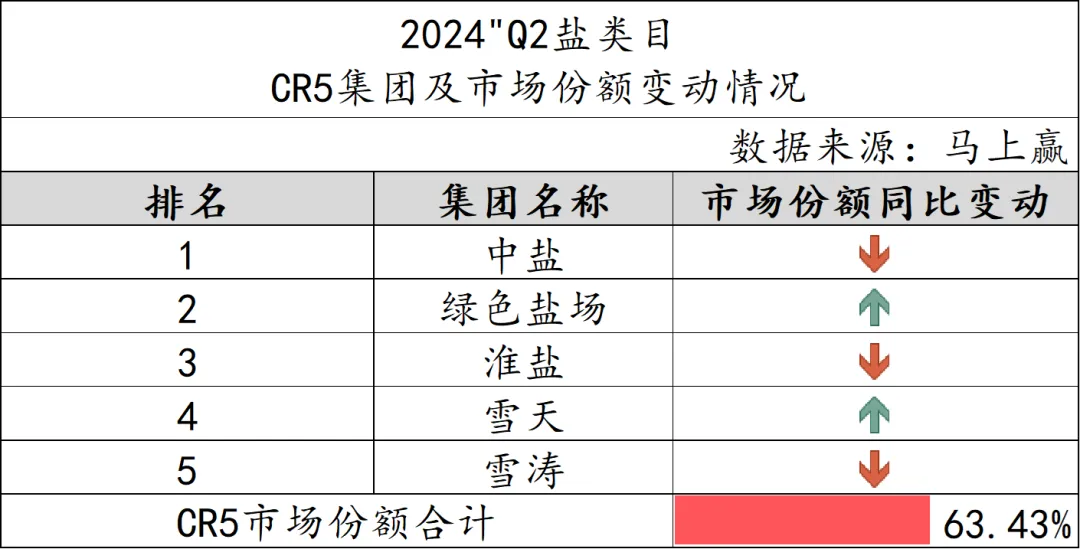

作為烹飪的必需品,鹽類產品歷史悠久,市場發展相對成熟、賽道內的玩家數量也較多,其品牌集中度相較于其他品類并不算高。但值得關注的是相較于Q1,Q2的CR5市場份額提升了將近10%,并且CR5集團內的成員構成以及內部排名均發生了變動,或許與調味品市場內掀起的新一輪熱潮相關。在連續兩個季度的同比增長加持下,綠色鹽場、雪天的市場份額排名均成功前移一位,淮鹽跌至第三位,晶心更是被雪濤替代、掉出了市場份額前五的隊伍。? ?

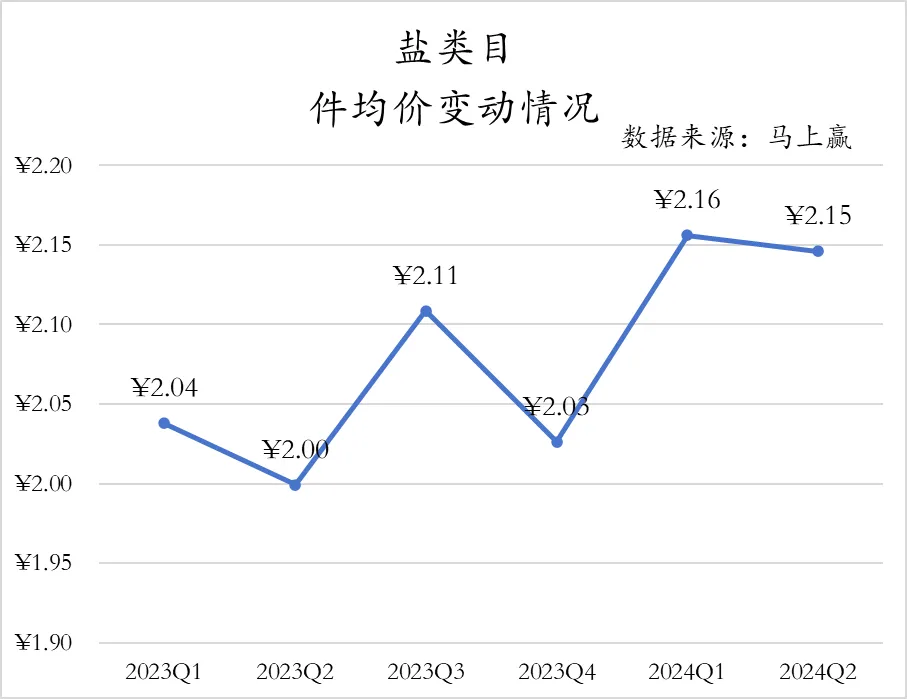

橫向對比來看,鹽類產品的件均價在本期關注的重點類目最低,2024年Q1的2.16元已是其在近六個季度中最高的均價。盡管其件均價在Q2有所下跌,但幅度較小,仍有2.15元。

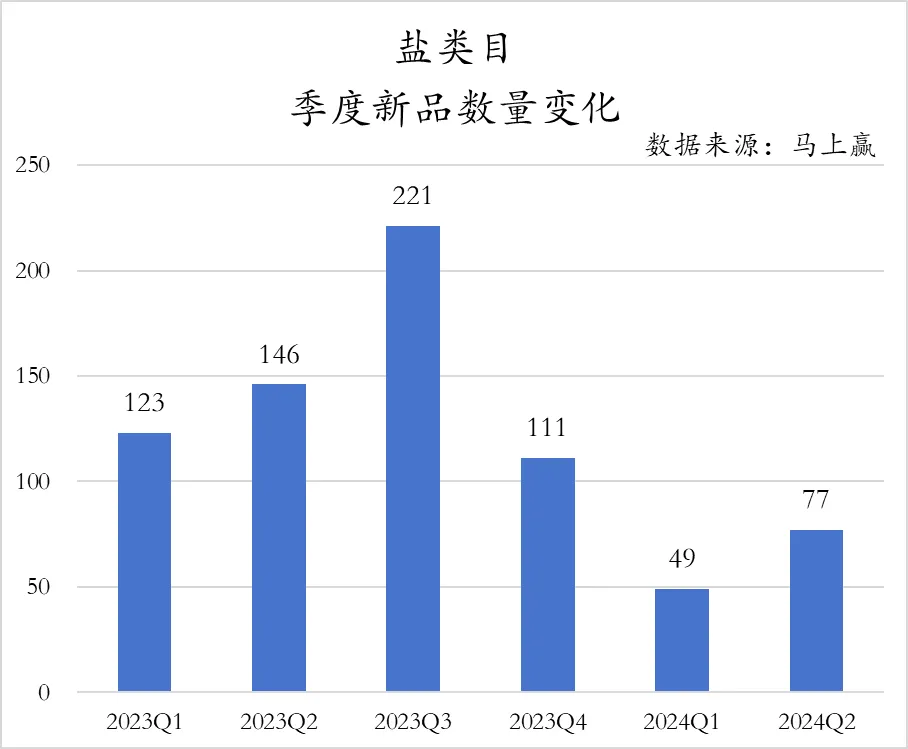

從季度新品數量的角度來看,2024年Q2鹽類新品共77款,雖相較上個季度有所增加,但總體仍處在較低梯隊中,同比去年同一季度更是有將近一倍的差距。? ?

食糖

如果說前文提及的幾個類目內50%左右的品牌集中度已經是較低的水平,那么食糖類目下不到25%的集中度則體現出當前該類目市場中不同品牌間的份額差異相對較小,哪怕是頭部品牌與尾部品牌之間的差距或許也只是一個爆品而已。但結合2024年Q1、Q2頭部品牌的數據來看,當前CR5集團內部相對穩定,并未出現構成以及排名的變更。??

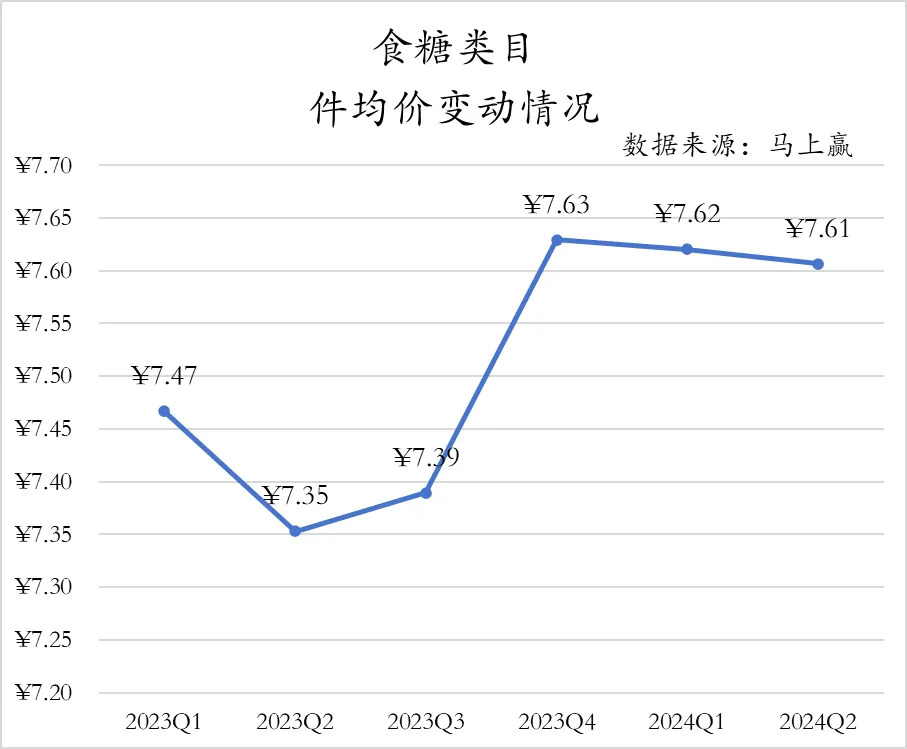

件均價上,2024年Q2雖延續了2023年Q4開始的下滑趨勢,但每一季度的下滑均保持在0.01元,幅度較小。可見,糖類產品的件均價自2023年Q4出現大幅提升后,穩定性較強、變化不大。

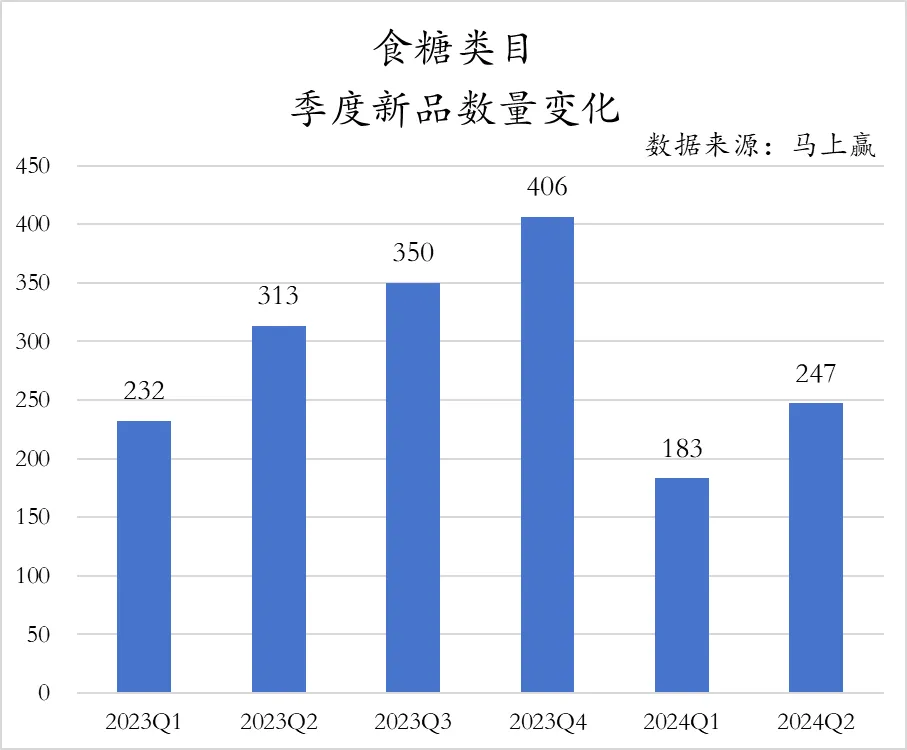

就新品數量的變動而言,第二季度相較于第一季度多推出了64款新品,重新回到了200+的水平,但對比2023年第二季度的313款仍有一定差距。??

味精

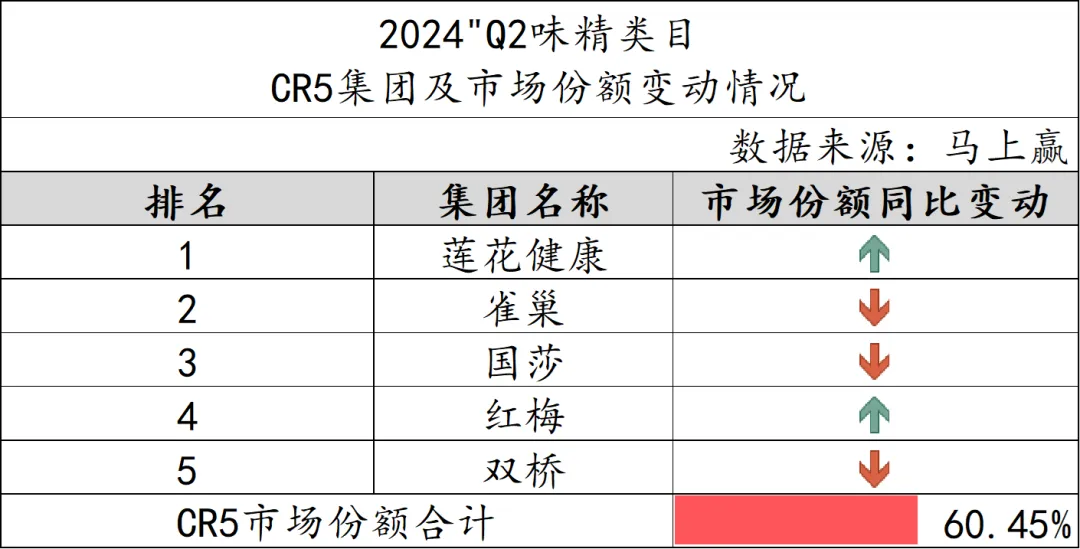

從頭部品牌的同比變動情況來看,味精市場當前相對穩定,CR5市場份額小幅提升是從Q1至Q2最為明顯的變動。而在CR5集團內部,除蓮花健康與紅梅保持份額的同比上漲外,其余三大集團仍未能遏制住同比下跌的態勢,長此以往是否會出現份額排名的變更仍需時間來回答。? ?

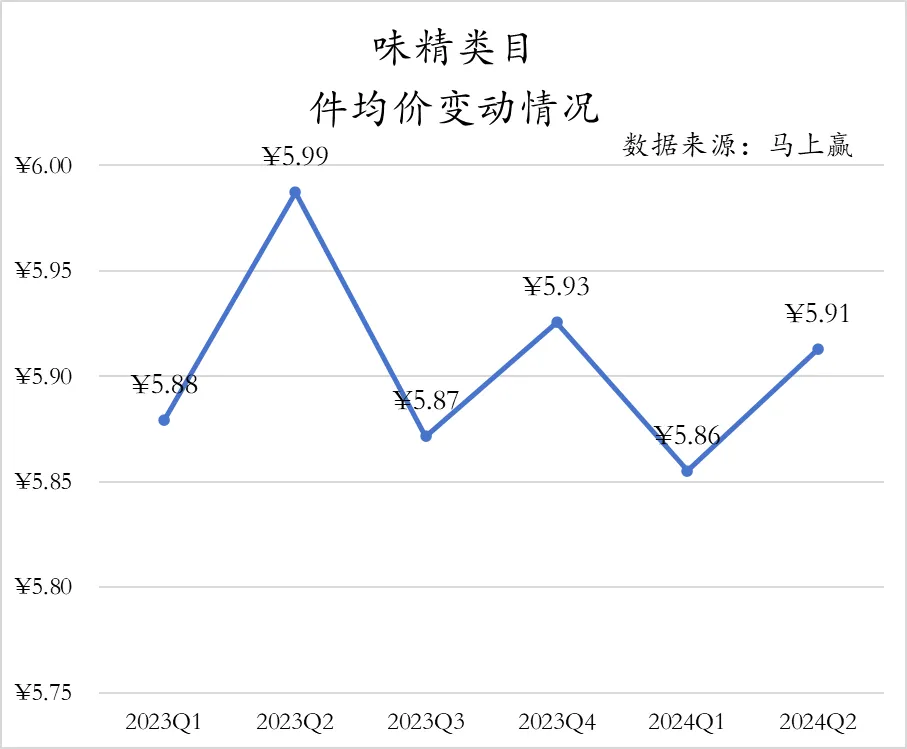

與其余類目有所不同的是,味精類目的件均價走勢似乎呈季度性變更。可以看到,在近六個季度中,味精類目的件均價都是在Q2出現峰值,Q1、Q3出現谷值。但從絕對值上看,自從2023年Q2達到5.99元的最高值后,其件均價便一直在波動下降。

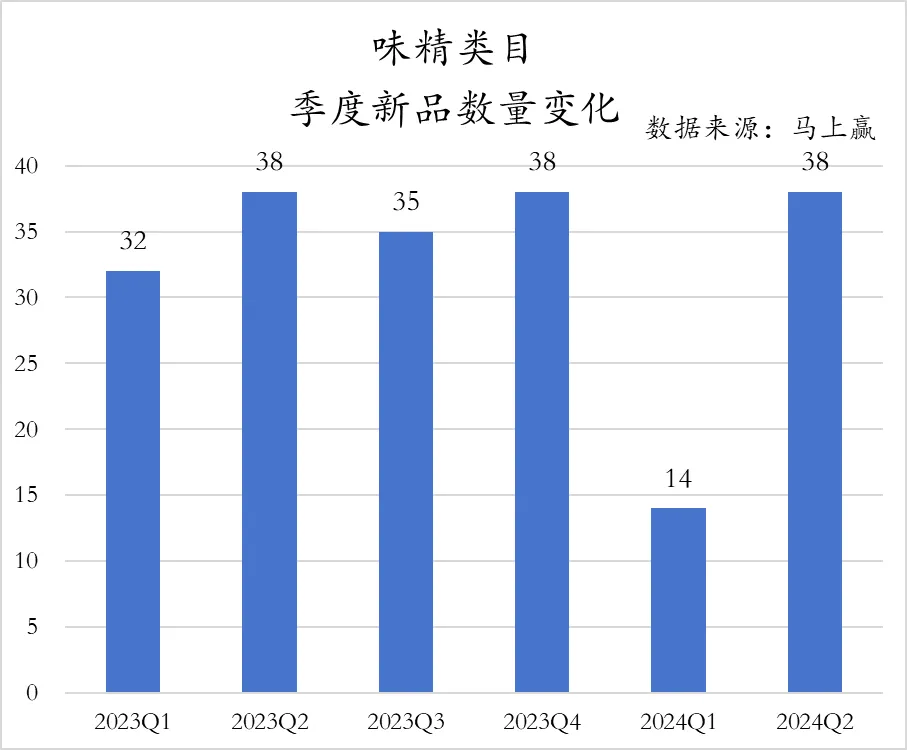

如果根據季度新品數量進行劃分,味精類目與蠔油、雞精應當是同一梯隊,其季度新品最高也僅有38款。但與前者不同的是,味精類目2024年Q2新品數量大幅提升,38款的數據在近六個季度中仍為峰值。? ?

03

調味品趨勢前瞻

正如前文所提及,要想在調味品市場激烈的競爭中奪得先機,便離不開對其市場發展趨勢的前瞻洞察。基于馬上贏品牌CT,我們對調味品類目中幾個比較典型的趨勢性概念進行了整體的前瞻,希望能夠敏感地捕捉到發生在調味品類目內內部的、與健康消費大潮相關的一些概念與流行趨勢。

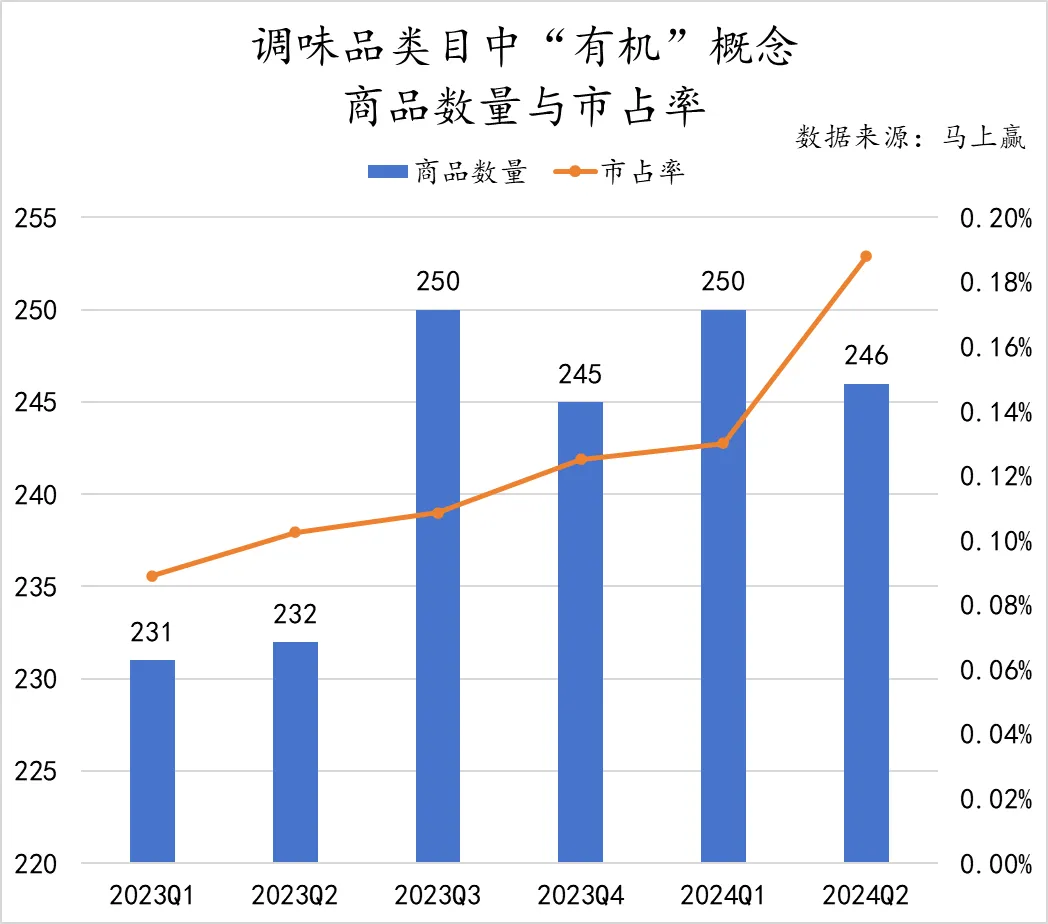

趨勢1:“有機”

根據我們的統計,自2023年Q1至2024年Q2,調味品類目中與“有機”概念相關產品均維持在200款以上,且仍有較為明顯的波動上升趨勢。從市占率的角度看,“有機”概念的火熱更是不容忽視,尤其是2024年Q1至Q2,相關商品數量雖小幅減少,但其市占率卻直線上升、增幅顯著。盡管從數據上看,“有機”調味品產品目前市占率較低,但作為健康消費浪潮下在調味品市場中出現的新概念,仍吸引了較多調味品品牌的關注,其商品數量的變動趨勢也側面體現出已有品牌率先在這一概念上下功夫、試圖找到新的增長點所在。? ?

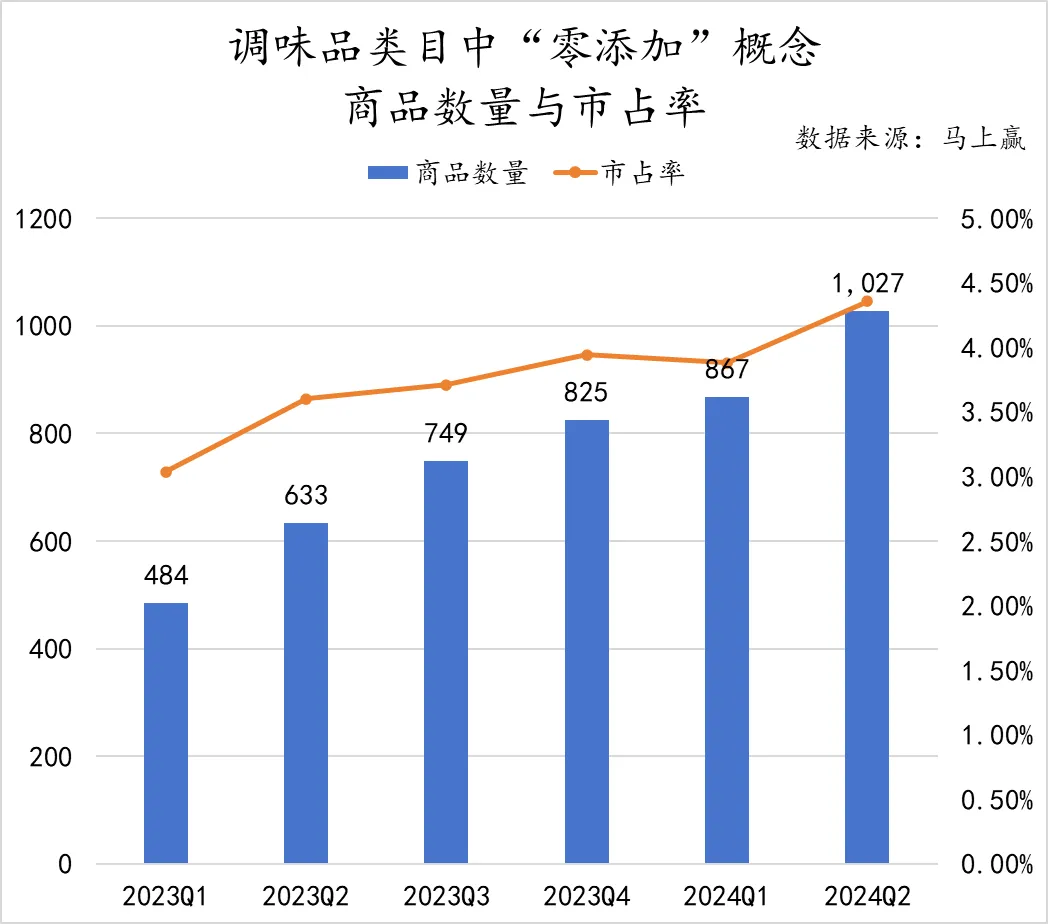

趨勢2:“零添加”、“0添加”

相較于“有機”,“零添加”概念在調味品類目中則更加常見,與其相關的商品數量也從2023年Q1的484款不斷提升至2024年Q2的1027款,漲幅超出2倍。同時,調味品市場中“零添加”概念商品的市占率也呈現出上漲的態勢,截止至2024年Q2已經打破了4%的關卡,向著4.5%進軍。對于當前的調味品市場而言,“零添加”概念的火爆在消費觀念變革與升級的背景之下已經不足為奇。在行業龍頭共同發力的消費者教育之下,兼具性價比和健康屬性的零添加產品在市場的滲透率不斷提升,或已成為調味品企業突出重圍、搶占市場空間的重要機會。? ?

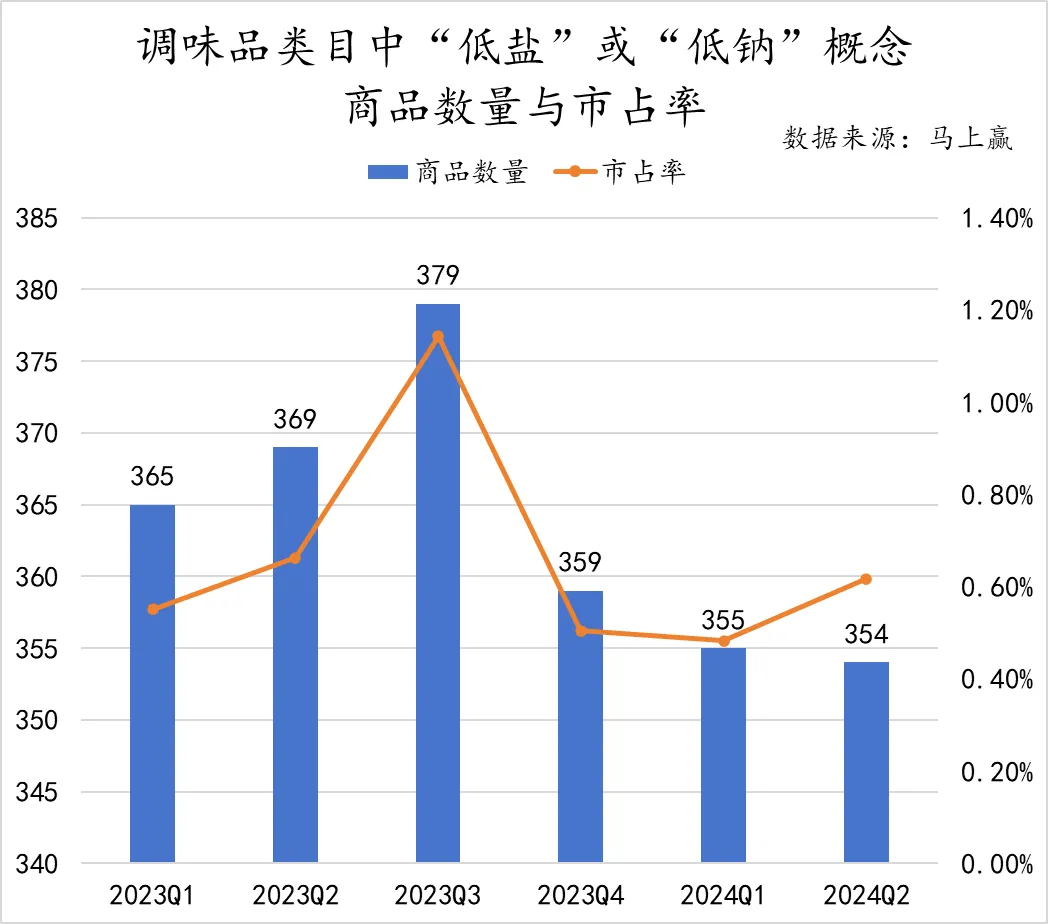

趨勢3:“低鹽”、“低鈉”

“低鹽、低鈉”雖為除“有機”、“零添加”外的另一重要趨勢,但其商品數量與市占率的變動卻更加波折。可以看到,“低鹽、低鈉”概念的商品數量與市占率在2023年Q3達到峰值后便有所下跌,尤其是在2023年Q4更是斷層式下跌,至2024年Q1才有所放緩。而在2024年Q2,相關商品數量雖減少了一款,但其市占率終于在連續幾個季度的下滑后出現了增長,增幅喜人。這一曲折發展的背后或許正是新概念商品與消費者消費觀性之間的磨合所在,但從數據上看,“低鹽、低鈉”概念商品總體仍保持在350款以上,且其市占率能夠穩定維持在0.4%以上,第二季度更是回升至0.6%左右,其未來的發展走勢仍可以期待。??