文:胡苗

來源:半熟財經(ID:Banshu-Caijing)

如果用一個詞總結2023年的中國零售業,那這個詞一定是“折扣”。在許多縣城、鄉鎮的商業街上,零食很忙、零食有鳴、趙一鳴零食等折扣店如雨后春筍般冒了出來。在這些店里,你能買到1塊1的農夫山泉、2塊8的王老吉、2塊9的樂事薯片,還有單包售價幾毛錢的手抓零食包。相比超市、便利店,折扣店里的商品平均便宜20%-30%。用這樣“簡單粗暴”的低價攻勢,折扣店們迅速占領了過去良品鋪子、百草味等零食店的市場,還把許多便利店、小超市打得關門歇業。

零售巨頭們也產生了強烈的危機感。盒馬CEO侯毅就曾在朋友圈里說道:“嗨特購、好特賣等折扣店紛紛開在盒馬鮮生的隔壁和對門,他們價格比我們便宜1/3,我們投入巨資建設的門店銷售急劇下降,變成了品牌產品的體驗店和展示店。”為了應對挑戰,零售巨頭們自己也開啟了折扣化轉型。盒馬高調宣布“全面折扣化”轉型;永輝超市則采用漸進式變革,在門店里增設“正品折扣店”;傳統零食店企業良品鋪子,也在近期啟動了大規模的降價……降價、折扣的壓力傳導到了上游的供應商,原本“和諧”的“零供關系”似乎變得越來越緊張。整個2023年,零售行業都在圍繞著降價、折扣、特供、自營來做轉型和改革。盡管零食折扣店已經出現了幾年,但上述顛覆性的變化,幾乎就是發生在最近一年之內。這種新的業態似乎成為了那只“闖進瓷器店的公牛”,讓行業里各種固有的格局和規則碎了一地。在這樣的強力“攪局”之下,零售業是否會發生根本性的變革?攪局者自己的命運又會怎樣?“折扣店”并不是一個新物種。在日本,有著成長于經濟泡沫破裂時期,選品雜而全的“唐吉訶德”;在德國,有著超過百年歷史的平價社區超市奧樂齊(ALDI);美國既是奧萊模式的發源地,也生長出了聚焦于城市中產家庭的Costco(開市客)、山姆……

在消費投資人譚志旺看來,每個國家根據其不同的市場環境、經濟發展情況,都會誕生具有其代表性的折扣店品牌。而零食折扣店便是中國市場上,特有的一種折扣店模式。它的特別之處在于:背后的根基是中國食品產業足量、過剩的產能供應,以及數量龐大的消費群體,廣闊的下沉市場潛力。

“中國市場太大了,人口太多了,切開來一部分人群的一部分的商品需求,就可以支撐一個業態。”譚志旺說。而在巨大的需求之下,任何一個階層、市場、人群、品類,都可以劃出不同的折扣店形態。從折扣的模式來看,行業中將折扣分為 “軟折扣”和“硬折扣”兩種。所謂“軟折扣”,就是將臨期、過季、瑕疵產品及尾貨等,以打折、特價的形式售出。這樣的做法在線上、線下的零售渠道都十分常見。聚焦服裝鞋帽、美妝家居的奧特萊斯也是一種專門做軟折扣的業態。與正常產品的價格相比,其折扣力度一般在1-6折左右。

軟折扣的問題在于,由于貨源大多為臨期、過季的產品,其品類、數量和質量均難以保持穩定。但是,在2020年之后,由于行業產能過剩、庫存激增的現象愈發普遍,折扣店的貨源比以前“豐富”了許多,折扣空間也越來越大。這就促發了主打臨期食品、飲料的集合店,如好特賣、嗨特購、奧特樂等企業的涌現。

過去三年中,市場和資本更為關注的是“硬折扣”模式。這種模式通過供應鏈優化,從廠家直采,或做代工產品,從而減少中間環節,降低經營成本,最終實現低價。在這個模式下,山姆、Costco在中國市場上實現了高速的增長。沃爾瑪中國微信號近日公布,目前山姆在中國有46家門店,預計未來每年都有6至7家新店開業。截至2022年底,Costco憑借內地僅有的2家門店,銷售額就達到了30億元。

近年興起的各種零食折扣店,早期大多主打“臨期食品”,也就是軟折扣模式。最近一兩年來勢洶洶的零食很忙、趙一鳴等則主打硬折扣模式。在商業模式上,它們去掉了中間的經銷商環節,通過與廠家直采,做低價的產品組合來把商品的整體價格拉低;同時,它以加盟的模式吸引大量個體創業者,快速擴張門店,并以規模做杠桿,撬動更多的資源。在過去三年中,主打硬折扣模式的品牌增長速度突出。2023年中,零食很忙以平均每天新開六家門店的速度擴張,到10月,其門店數量已經超過了4000家。而在2020年8月時,其門店數量還只有300家。行業的第二、三名——萬辰集團(好想來)和趙一鳴零食——的門店數量也分別達到了3700和2500家。統計數據顯示,2021年底國內量販零食(零食折扣店)門店總數約2500家,而在2022年底已經達到了1.3萬家。根據測算,到2023年底門店數量將達到2.5萬家左右。中信證券研報亦認為,未來行業具備拓店至10萬家的潛力。

與此同時,高度內卷的零售行業中,傳統商超仍在大量虧損關店。在2023年上半年,永輝超市營收同比下降了13.76%,關閉門店29家;聯華超市歸母凈利潤為-1.16億元;家樂福歸母凈利潤虧損12.93億元,其在內地市場僅剩41家門店……在這個紅海的市場里,零食折扣店的擴張速度就更顯驚人。面對以“黑馬”姿態殺出重圍的零食折扣店,行業內外都在思考,它究竟是如何崛起的。

在湖南零售行業從業多年的尹正(化名)告訴我們,2017年零食很忙創立時,長沙的零食連鎖品牌里,門店超過100家的就有七八家,如良品鋪子、三只松鼠、來伊份等。2020年之前,整個消費行業都在順應“升級”的趨勢,零食集合店也大多強調“高端”“精品”,聚焦于城市年輕白領群體。那時零食很忙看起來似乎只是一個賣得很便宜的零食店。這種便宜,源自于湖南特有的市場環境。湖南的批發零售行業十分發達。兩大中國排名前十的商品綜合市場里,長沙獨占兩席——高橋大市場和紅星農副產品大市場。高橋大市場是許多零售商的進貨渠道,在這個市場上,幾乎能夠找到所有零食品類,且都是一級經銷商,這意味著拿貨會相對便宜。

“零食很忙”的總部就在高橋大市場附近。“零食很忙”中層管理人員李柯(化名)透露,零食很忙發展的早期,就圍繞著高橋大市場的一級經銷商進貨,“幾天時間里我們就可以湊齊幾百、上千個產品,價格優勢還比較明顯。”不僅是零食很忙,成長于江西的趙一鳴、成都的零食有鳴,也有著類似的市場環境。湖北、湖南、江西等地區,休閑食品上游資源豐富,中游廠商較多,產業鏈條完整,區域競爭力較強。四川的休閑食品行業注冊企業在全國各省中排名前列,本身又是全國排名前五的人口大省,下沉市場足夠廣闊。這都為零售折扣品牌的站穩腳跟提供了土壤。

但是,這還遠遠不夠。在2020年之前,無論是線下已有的高端零食品牌、十元店的存在,還是線上已經足夠低廉的零食價格,都讓行業內外對零食折扣店的模式并不看好。彼時,市場上更受關注的是社區團購。這種以社區為單位,通過線上團購將商品直接送達用戶手中的“電商+社交”模式,省掉了許多中間經營的成本,也讓價格更有競爭力。資本快速進入,美團、拼多多、滴滴、京東等互聯網巨頭也紛紛下場。但是在后續的發展中,社區團購高昂的履約成本,行業激烈的價格戰,多家企業的虧損破產,逐漸澆滅了這團火。扎根于線下、一直默默無聞的零食折扣店開始火速發展起來。十一人與多位從業者、分析師、投資人交流,總結出了2020年之后零食折扣店爆發的幾個市場因素:其一,疫情中及疫情過后,國民的消費決策趨向理性,更加追求性價比,折扣店有了它的生存空間。其二,消費品產能過剩問題愈發突出,尤其在2020年之后,許多品牌、廠商都出現產品滯銷的情況,而食品既有保質期的限制,同時并不容易出口,庫存積壓嚴重。許多廠商、經銷商愿意將商品交給折扣店處理。對零食折扣店而言,“低價產品組合+加盟連鎖渠道杠桿”是其快速開店、規模化的重要原因。在過去三年中,許多人開始了自主創業,希望找到一個合適的窗口,茶飲加盟、餐飲創業都迎來了一波小高潮。零食折扣店也與這個需求匹配,因此有了大量的加盟商進入。

在零售業態中,與零售折扣店店型相似的是便利店,大多為50平米—100平米左右小店。但是,折扣店的運營成本和商品價格都顯著低于便利店。湖南省便利店行業的從業者瀟瀟(化名)告訴我們,零食折扣店的運營成本比便利店低很多。便利店的裝修、設備費都尤為高昂,其用于冷藏便當、飯團、酸奶等短保產品的“后補式冷庫”,一臺的成本就要四五萬元。24小時營業的特點和鮮食區的存在都需要更多的人工操作,也使得便利店的人工成本高昂。“便利店毛利率最低都要25%左右,達不到就是虧損的。”瀟瀟說。零食折扣店大多數產品都是常溫食品,需要冷藏的商品也大多為飲料、牛奶,普通冰箱就已經夠用,不需要人工時時刻刻更換短保產品。常見的零食折扣店夫妻兩人就可以運營下來,從人效上看也是高于便利店的。零食折扣店大多是位于低線城市的街邊,這也使得其租金成本低于需要優質點位的便利店。

整體計算下來,零食折扣店的加盟成本在30萬元-50萬元左右,而便利店的加盟成本則在60萬元-120萬元之間。更低的資金門檻,也使得零食折扣店在下沉市場快速開花結果。與此同時,資本也開始推波助瀾。2021年5月,零食很忙拿下了由紅杉中國、高榕資本、啟承資本、明越資本共同投資的2.4億元A輪融資;趙一鳴則在2023年2月拿到黑蟻資本和良品鋪子1.5億元A輪融資。

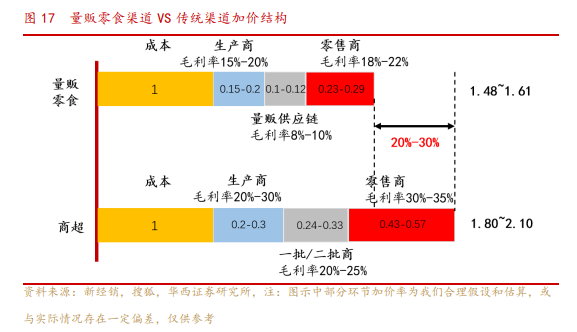

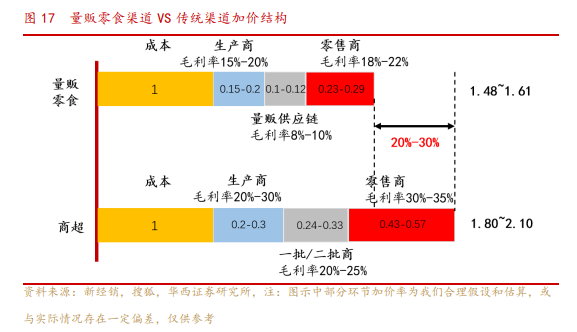

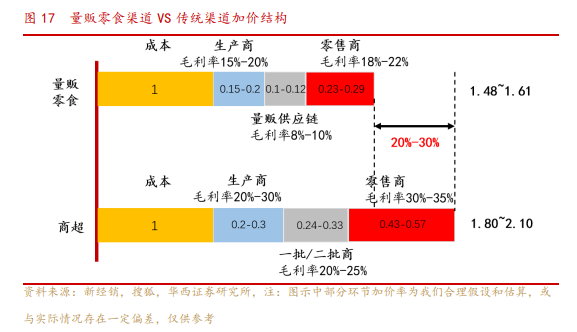

兩家企業在拿到融資后的半年之中,均新增了上千家新門店。在價格上,綜合媒體報道,折扣零食店的售價比傳統渠道低大約20-30%,但毛利率卻能保持在18%-20%。在利潤率上,華西證券估算零食很忙的門店利潤率水平在6%-8%左右;趙一鳴在2022年、2023年上半年,凈利潤率也達到了3.2%、2.7%。

保持低價的同時,依然留有一定的利潤空間,這就涉及到了零食折扣店商業模式的核心問題:它憑什么能把價格做到這么低?一方面,零食折扣店與良品鋪子、三只松鼠、百草味等零食品牌有著模式上的不同。后者走的是“品牌+渠道”的路子,商品采用的OEM的貼牌模式,整體運營成本較重,但產品又落入同質化的局面。渠道上則是電商+線下門店的雙重布局,在一定時期中吃到了電商的紅利,獲得了快速的發展,但也都存在著營銷費用過高的問題。在高昂的運營成本下,它們需要更高的毛利率來支撐,這也使得其商品的售價普遍偏高,又難以降價。

零食折扣店只有線下渠道,其發展邏輯在于吸引加盟商進入,快速開店。加盟商分攤了經營、資金的風險,商業模式更輕,也省掉了許多營銷成本。不同于市場上已經存在的“十元店”,零食折扣店的選品更聚焦于零食這個細分品類。以大賣場為一個整體,可以切分出日化、生鮮、酒水、零食、蔬果、糧油等多個品類。其模式的邏輯在于大而全,盡可能滿足所有人的需求。但是,這也使得大賣場模式效率低下,運營成本高昂。據資深零售分析師王國平透露,正常超市的整體毛利在20%左右,有的品類毛利很低,如生鮮,毛利只有10%左右。但零食、炒貨都很高,尤其是散裝的零食糖果,毛利可以達到60%。對很多超市來說,零食、糖果、炒貨都是用來拉高整體毛利的重要品類。“零食折扣店相當于把超市里利潤最高的部分剝離出來,獨立開店。”王國平說:“即便只保留30%的毛利,那也比超市的20%整體毛利要高很多。”從零食行業來看,王國平表示,國內許多零食品牌實際上都沒有很強的話語權。這是因為國內在零食品類上的供應十分充足,競爭十分飽和。一個零食的細分品類,就能夠在中國找到上萬家工廠,數十萬個同類型產品。這也使得零食行業整體來看有品類、無品牌,大多數零食企業對渠道的控制力度并沒有飲料、乳品、日化產品那么強。一個快速發展的渠道,面對零食企業,往往有更高的議價權。采購模式也是零食折扣店能夠做到低價的一個重要原因。當前,零食折扣店多大采用現金直采的模式。在零售行業中,無論是便利店,還是傳統商場,都與供應商存在著賬期的問題。在行業中,許多零售商對外宣稱其賬期為30—45天,“但實際上可能拖到了75—90天。”瀟瀟透露。也是因為賬期的問題,許多廠商并不愿意承擔可能的壞賬風險,兩者中間也就引入了經銷商、代理商這個群體。其在這個過程中所起的作用主要有兩個:一、在廠商沒有能力做渠道鋪排的情況下,負責幫廠商鋪渠道、配送貨品等;二、承擔壞賬風險,如墊資、現金購貨等。同時,經銷商在這個過程中,也要賺取商品加價后的利潤。這也使得許多商品到了零售商手中時,價格已經加過一次或多次。并且,這些渠道也常常存在進店費、條碼費、店慶促銷等,這也讓供應商給商場、便利店的供貨價會給得更高,在售價上也就很難降下去。

零食有鳴的創始人李澍雨在一次分享中,以零食中市場最大的品類烘焙來舉例。假設一斤面包假設它的出廠價是10塊錢一斤,生產成本最多占40%,企業成本和流通成本大約20%,銷售成本在15%,廠家利潤25%,這是出廠價格的成本構成。

零食折扣店采取了和廠家直接現金直采的模式,也不存在其他額外費用,盡可能地去掉了經銷商,降低工廠銷售成本。在商品的售價上,便可以做到更低的價格。支撐現金直采的前提是更高的周轉效率。譚志旺透露,部分零食折扣店每月可以實現3-4次周轉。而其他業態普遍為90天周轉一次。事實上,現金直采已經成為了當前許多零售業態逐漸嘗試的模式。在日前的盒馬供應商大會上,盒馬就與多個大品牌商簽訂了上億元的直采訂單。但是瀟瀟認為,賬期問題短時間內還“積重難返”。這是因為在過去的發展中,商超、便利店等已經與各個采購環節形成了環環相扣的利益鏈條,牽一發而動全身。即使零售商想要推動大范圍的現金直采,許多品牌商、經銷商都不愿意,還需要時間的緩沖。在今年,李柯發現,越來越多的品牌商愿意在零食折扣店的談判桌上坐下了。

多個行業人士表示,在2020年之前,零食折扣店都沒有進入到各大品牌商的關注范圍。過去行業中的折扣產品,大多是臨期產品,有的商超自己設立折扣貨價出售,有的就流入到了線上電商渠道,做優惠活動。

“當時絕大部份廠商對折扣零售這個事情看不懂,它雖然增長很快,但是會打亂他們的價格。”譚志旺說,“行業的上下游廠商甚至偏否定、負面(的態度)。”在資本推動、大量門店開業之后,頭部零食折扣店也開始具有了規模優勢。財務數據顯示,2022年度,零食很忙實現營業收入43.02億元,2023年上半年達到37.81億元。在這個規模下,部分大單品一年的銷售額能夠達到上千萬元。以規模做“杠桿”,零食折扣店開始撬動起了更多的資源,渠道的零供關系,逐漸從賣方市場變為了買方市場。“原來一款產品一個月可能就進貨幾百箱,廠家不理我們,但是后來一個月就可能是幾萬箱,廠家也開始重視我們這個渠道了。”李柯說。

就在前不久,他們談下了星巴克瓶裝咖啡的特供價格。此外,每個月還有幾百家中小廠商,帶著幾千款產品找上門來。據華西證券研報,廠商給零食折扣店供貨時,其毛利率在15%-20%之間,供給商超的毛利率則在20%-30%。雖然前者的毛利率更低,但直采模式下,可以省去營銷成本、渠道成本等。受訪的多個行業人士、分析師認為,對許多生產商而言,這樣賺到的利潤更穩定。對于零食、飲料中的“硬通貨”,如德芙、奧利奧、可口可樂、紅牛等大牌產品,零食折扣店能拿到的供貨價折扣力度并不高。瀟瀟算過這類產品的進貨價和售價,以及整體的運營成本,她發現零食折扣店在這些品類上幾乎不賺錢,甚至還在貼錢。但它們是門店中必備的“引流款”。整體來看,拉高毛利率的依然是非頭部品牌的商品。大品牌商依然擔心被折扣店擾亂價格體系,許多采取了特供的模式,即改變產品的包裝、規格等,使供給折扣店渠道的產品價格無法與其他渠道比較。以盼盼為例,其很多單品,針對不同渠道推出了不同規格的供應模式,分渠道、場景做定制化。如山姆,盼盼提供大規格的家庭裝的,對零食折扣店就是20克、50克的“手抓包”。

有些品牌不愿意“服軟”,但零食折扣店也越來越容易找到替代的品牌。行業人士透露,在早期,零食很忙的門店中有農夫山泉的礦泉水產品,正常渠道售價2元,而零食很忙只賣1.1元。而這無疑破壞了農夫山泉的原有的價格體系,農夫山泉因此拒絕與零食很忙繼續合作。“我們找了怡寶。”該人士透露。“對消費者來說,都是礦泉水,沒什么區別,也不會有什么人非要喝農夫山泉。”

“他們確實不喜歡(零食折扣店渠道),但是沒辦法,今天這么多渠道都下滑,他(廠家)又要賣貨、追求增長,這是他們的命門。”譚志旺說。撬動了上游的供應鏈資源后,勢頭兇猛的零食折扣店也開始沖擊整個零售行業的“游戲規則”。

瀟瀟告訴我們,在湖南整個零售行業都開始了折扣化。她以百歲山礦泉水舉例,便利店的百歲山售價為4元,而零食折扣店興起以后,百歲山的價格直接降到1.8元,最后導致便利店不得不跟著降價。百歲山的案例并非是個例,在乳制品領域,多個大單品也開始了降價。瀟瀟觀察到,過去蒙牛“特侖蘇”的售價能夠賣到65元一箱,而今年大量渠道售價降到了49元,極端時做促銷,39元也賣。同時,特侖蘇的出貨價也從之前的46元左右降到了42元左右。她認為,這一方面是因為乳業自身的不景氣,另一方面也有渠道降價倒逼品牌商降價的原因。問題是,便利店最起碼需要保持25%以上的毛利率才能夠維持盈虧的平衡,在折扣化的大勢下,便利店顯然玩不過其他渠道。在今年,瀟瀟的團隊開始了整體轉型,其轉型方向就有社區店和折扣店。被倒逼的不僅是瀟瀟所在團隊,還有整個消費零售行業。多家傳統商超開始折扣化轉型,在價格上向折扣店靠攏。據王國平介紹,在福建,已經有連鎖超市在一些單品上做傾銷,與周邊的零食折扣店打起了價格戰。“他們(零食折扣店)是加盟商,如果連續六個月虧錢,可能就關門了。”王國平判斷,超市采用這種方法,定點跟某家零食折扣店打價格戰,后者是沒有辦法抗衡的。對零食折扣店來說,挑戰不僅來自于外部,還有行業自身越來越激烈的競爭。在行業內部,局部的價格戰已經打響。日前,一位山東濰坊的抖音網友發布了一條視頻顯示,其家附近的趙一鳴零食和好想來,除部分商品外,一律4.9折,這相當于在原本已經是折扣價的基礎上,再打了半折,一時間引發了市民排隊。這也讓越來越多加盟商表示難以賺錢,開業不久即虧損,門店轉讓也十分困難。此前有媒體報道,一些縣城的零食折扣店毛利率從初期的18%被不斷壓縮至8%。瀟瀟從其加盟了零食折扣店的朋友處了解到,其門店日流水大概在8000-15000元左右,每個月下來有一萬元左右的利潤。還有很多加盟商這點利潤也沒有。行業的參與者顯然已經意識到了這個問題。在11月,“零食很忙”與“趙一鳴零食”正式宣布進行戰略合并。我們詢問了多個零食企業相關人士、投資人獲知,兩家企業當前的重點市場分別在湖南和江西,近年來的擴張使得部分區域有所重合,部分高重合度的區域“打”得不可開交,不斷降價。合并一定程度上可以避免貼臉競爭。并且,合并后兩家企業門店將整體超過7000家,以此規模去與品牌商談直采,將有更大的議價權。此外,業內也早已打響了“兼并戰”。萬辰集團整合了旗下陸小饞、吖滴吖滴、好想來、來優品四大品牌,統一合并為“好想來”,成為了這個行業唯一一家上市公司;愛零食也拿下了胡衛紅、恐龍與泰迪、零食泡泡四大零食品牌;零食艙在近期也戰略整合廣東連鎖零食么么。不過,在愛零食創始人唐光亮看來,合并、并購并不是企業的加分項,合并之后內部的問題沒有解決,可能更難以給到高的估值。“之前三年某區域有50家門店的品牌可能值3000萬,2023年某區域有100家門店的品牌才值3000萬,打了五折。到了2024年,某區域有100家門店的品牌可能不會很值錢。”他說。對零售行業而言,規模是最好的杠桿。但同時,過分追求規模而忽略修煉“內功”,也是許多零售商快速衰敗的重要原因。零食折扣店走過了萌芽期和高速發展期,到2024年,或許更需要沉淀下來,進一步整合供應鏈,面對更為嚴酷的行業內外競爭了。