文: 鄭鵬飛

來源:有數DataVision(ID:ycsypl)

2019年,盒馬銷售額突破256億,春風得意的CEO侯毅站出來,給友商的前置倉模式下了病危通知書。

侯毅是一個有擔當的男人:當時風投基金對前置倉模式青睞有加,盒馬也在全國五個城市,投建80個前置倉“盒馬小站”進行試驗,結果盈利堪憂。

這讓侯毅更有底氣在各個公開場合反復強調,前置倉“是不可能盈利的”,他的著急甚至像是在“俠義救人”——都是為你好[6]。

然而,前置倉兩大主要玩家卻依然在進行不信邪的燒錢競賽:每日優鮮7年燒光140億元,叮咚買菜3年燒光115億。正當每日優鮮資金鏈斷裂,市場認為前置倉大局已定時,叮咚買菜卻送上了一份出人意料的財報。

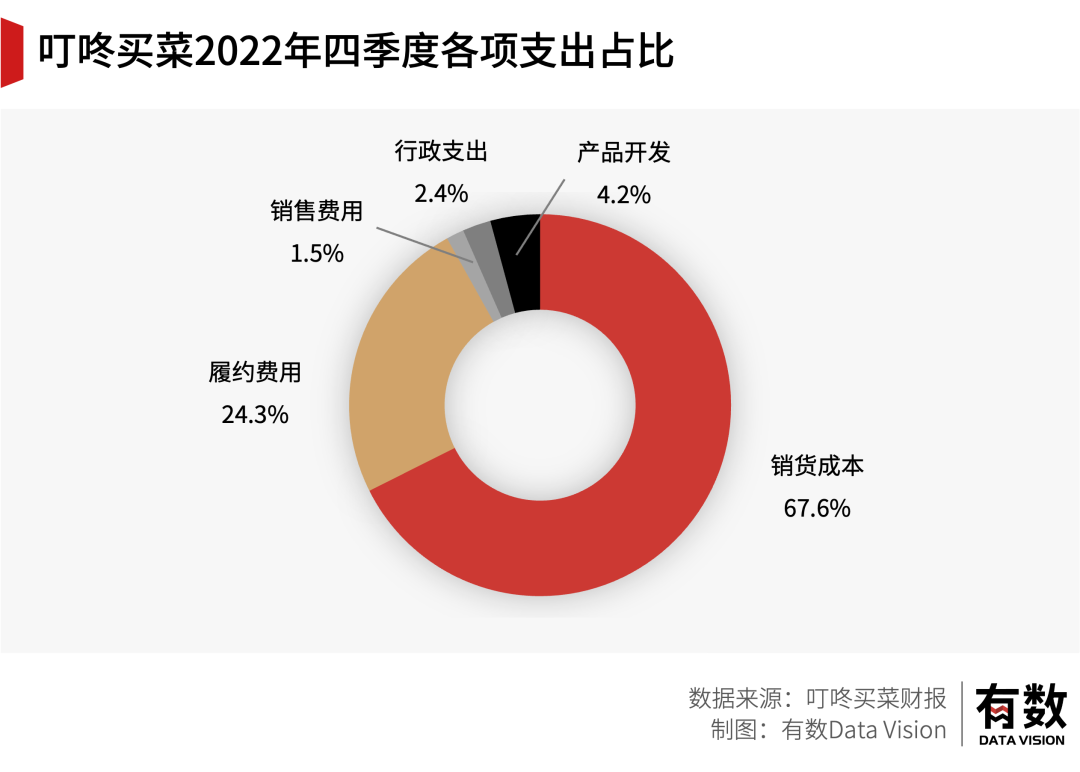

今年2月,叮咚買菜發布2022年四季報,GAAP標準下實現凈利潤4988萬元,實現了上市以來、甚至是生鮮電商行業的首次全面盈利。

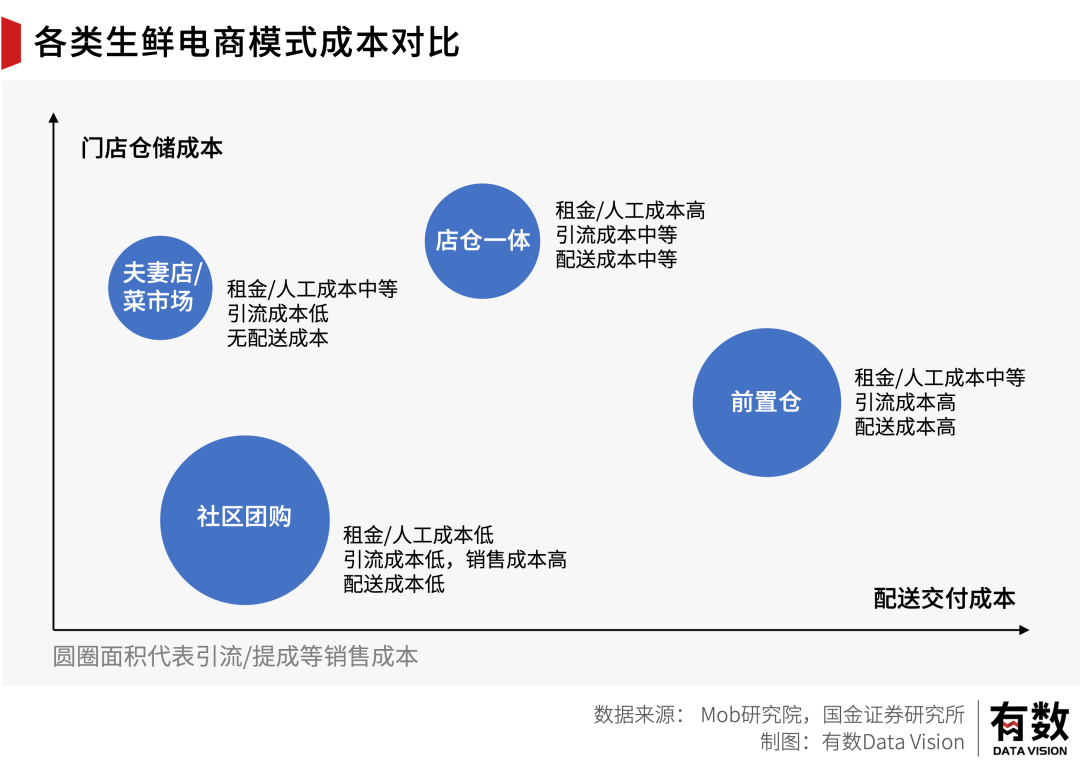

前置倉一度被認為是與生鮮電商的天作之合:由于生鮮保質期很短,傳統電商難以解決高損耗問題。沒有門店,在社區3~5公里范圍內自建倉庫的前置倉模式橫空出世。平臺可以根據銷售數據把生鮮提前送到前置倉,用戶下單后從前置倉運出,即時配送。

但看上去完美的模式卻有一個致命的缺陷:平臺不僅要自建成本高昂的倉庫,還要保證在30分鐘內送達,極致的服務下賣的卻是毛利極低的蔬菜瓜果。也難怪被坑慘的VC評價其“堪比用復興號拉煤”[3]。

這種大背景也為叮咚買菜的盈利賦予了一層象征意義,這似乎是對前置倉模式的徹底正名,然而事實并非如此。

01

收縮代替增長

從生鮮電商戰場中爬出來的幸存者,無一不是內卷狂魔。叮咚買菜曾經一個月內,連開10個城市,地推大軍擠滿各個小區。

然而,從2021年8月開始,叮咚買菜的運營指標就悄悄換成了“效率優先,兼顧規模”。

在中文語境下,一般用上“兼顧”這個詞的,都是得不到又放不下的白月光。事實證明,效率和規模的確無法兼顧,叮咚得以盈利,靠的還是“降本”三板斧:砍點位、砍騎手和砍營銷。

首先是砍掉效益不高的點位。2022年,叮咚買菜大幅裁撤二三線城市,直接將城市數量從37個壓縮至27個。曾經夢在全國的叮咚買菜,已經把大部分業務收縮到了上海為中心的華東地區。

有數據顯示,華南一些虧損站點的日訂單可能只有600~800單,而上海站點一天能有1000多訂單量[2]。相同的成本,賺錢少的自然要被優化。

其次,叮咚買菜從“騎手”上要效率。單個站點的騎手數量從20名驟減為7、8名,配送員被迫艱苦奮斗,每筆訂單的履約成本大幅下降,為贏得利潤留出了更多空間。

早在2021年四季度,叮咚買菜上海地區騎手日均交付訂單量就達到了89.5單,遠高于74.8單的平均數。相當于每個騎手每天要多跑15棟樓。

最后,叮咚買菜還解散了龐大的地推鐵軍,省下了高昂的營銷費。2022年四季度,叮咚只花了9100萬用于打廣告和發福利,相較2021年同期的3.58億元,足足下降了74.5%。

點位收縮、騎手收縮、營銷收縮,如今叮咚買菜的策略就是讓每一塊錢都花在刀刃上,讓每一塊錢的支出都有利可圖——所謂兼顧的“規模”,連影子都找不到,完全放棄增長。

意外的是,受客觀疫情影響,2022年4季度有不少用戶不得不處于居家狀態,叮咚的GMV不降反增。這也側面說明砍掉的那些費用,真沒帶來什么收入。

不過,光靠降本還不足以讓一家“燒錢成性”的生鮮電商盈利,叮咚買菜增效的關鍵,還在于風口上的預制菜。

去年,羅敏高調進軍預制菜賽道,一時間將預制菜帶入大眾視野。打造過神州租車、瑞幸咖啡兩家上市公司的陸正耀,也宣布啟動預制菜項目“舌尖英雄”。

充斥著資本泡沫的預制菜,單獨運作時既不比菜場新鮮豐富,也不如外賣簡單粗暴,本身是一種“弱需求”。但資本從不無的放矢,對其追捧的主因就一個:賺的實在太多了。

叮咚買菜同理,超市類企業生鮮毛利率區間在13%~19%之間,預制菜企業毛利率區間卻能達到22%~27%左右。

拿叮咚旗下的預制菜品牌“拳擊蝦”為例,包含該產品的客單價能夠比平均訂單高73.9%,券前毛利率超過了33%。

根據叮咚買菜的官方口徑,2022年,主要自有品牌預制菜銷量同比增長超兩倍,已經占其銷售額的11.5%。雖然收入占比不高,但對毛利的拉動極其明顯,全公司的毛利率來到了創紀錄的32.88%,比2021年同期高出5.18%。

同時,叮咚買菜的用戶規模并沒有增加,訂閱會員的數量甚至還在減少,因此其盈利很大程度上來自老用戶消費的增加——買把蔥的同時帶上一盒蒜蓉小龍蝦,這毛利率不就上來了嘛。

縮規模、砍支出、增毛利,最終越過盈利線。對普通公司來說,這份財報或許只是一個近乎標準范式的降本增效、扭虧為盈而已,雖然操作多少有些難看,但對于叮咚買菜而言,能盈利就意味著比市面上絕大多數同行都活得好。

畢竟這前置倉模式,對于任何玩家來說都是一視同仁的地獄級難度。

02

闖關地獄模式

發誓絕不染指前置倉的盒馬,在資本的熱捧之下,也曾短暫試水過前置倉模式的“盒馬小站”。

CEO侯毅在2019年親測了80個前置倉運營后,給出了一條測評:這種模式除了“快”,沒有任何優點,缺點倒是一口氣能列三條:

“客單價上不去”、“損耗率下不來”、“毛利率不保證”[2]。

別看阿拉斯加帝王蟹也算生鮮,但生鮮電商的客單價,本質上還是由蔥姜蒜和小白菜決定的。

與開著SUV去郊區囤一大車速凍食品的老外不同,中國人對“綠葉菜”的信仰刻在骨子里,日日鮮才是永遠的神。

相比于號稱中產殺手的山姆動輒500元的客單價,叮咚買菜的前置倉模式同樣對標城市中產,客單價卻長期停留在60元上下[5],難以突破。

高損耗率是生鮮生意的永恒難題:前一天到貨的綠葉菜第二天就會蔫掉,即便順豐運輸也難保證每只帝王蟹都能從阿拉斯加活著送到店里,大量水果堆在一起還會互相催熟。除了生鮮,任何一種商品都不會有這種煩惱。

這也帶來了極高的供應鏈管理難度:比如香蕉放在12℃以下環境中容易發黑腐爛、鮮荔枝在0℃的環境中容易變味、番茄黃瓜柿子椒需要10℃的環境、白菜芹菜蘋果桃子則適宜在0℃保存。

疊加各地的飲食習慣不同,消費水平也不一樣,賣菜很難用一套打法覆蓋不同地區,成為了“規模不經濟”的經典案例。

另外,從倉庫送到廚房又需要“即時送達”,對時效性的超高要求,又是一次對成本的考驗。

種種難題匯聚到財報上,就是極低的毛利率。

本就依賴薄利多銷的賣菜生意,在前置倉模式下,不僅需要承擔產品本身的損耗,還要承擔履約成本(倉儲、物流、人工、水電)乃至優惠券、廣告費等一系列費用。鏈路實在太長,每一筆支出都牽一發而動全身,屬實是一筆難算平的賬。

在叮咚之前,已經有無數“先烈”倒在了前置倉的地雷陣面前。

早在疫情前,一度位列前置倉賽道前五的吉及鮮,就宣布融資失敗。盒馬短暫試水后直接放棄。過去曾搶下“生鮮電商第一股”名號的每日優鮮,也在前置倉模式下榨干了自己的現金流,陷入資不抵債的窘境。每日優鮮創始人徐正對這門生意,有一個接地氣的評價:“撅著屁股撿鋼镚。”

在實現盈利前,叮咚買菜也在四年間累計虧損超過了120億元。這也嚇得試水生鮮電商的美團和拼多多,都不約而同地繞過了大包大攬的前置倉模式,啟用了輕資產的社區團購模式。

叮咚買菜的盈利,看似為前置倉模式扳回一局,但實際上這恰恰證明了它的徹底失敗。

03

叮咚暗度陳倉

2015年,前置倉模式橫空出世,資本市場一度認為這種把倉庫鋪在社區周邊的模式,完美解決了物流運輸成本和即時配送的難題,即將掀起一場“社區電商”的革命。

時值垂直電商風頭正勁,生鮮作為電商滲透率最低的一種品類,生鮮電商的估值也水漲船高。

但前置倉星辰大海的核心在于高密度布局。叮咚買菜創始人梁昌霖曾為了跟盒馬競爭,在上海建了兩百多個前置倉,一度打出“最快29分鐘送達”的口號。

只有足夠多的前置倉,才能形成密集的點位,從而分攤冷鏈成本,提高供應鏈效率,降低商品價格。作為生鮮電商幾乎僅存的頭部玩家,此番盈利的叮咚買菜,砍掉效益不高的點位的同時,也不可避免地掐死了前置倉的未來。

事實上,叮咚買菜四季度的毛利率提升,很大程度上和與疫情相掛鉤。冬季的低溫,也天然為降低生鮮貯藏成本送上了助攻。當然,也有預制菜的功勞。

在鼓吹預制菜第一批韭菜都已經蔫了后,叮咚買菜對自己的預制菜事業頗為篤定。

叮咚買菜副總裁申強也在訪談中直言:“如果一定要做一個簡單的對比,我們未來可能更像雀巢、達能、以及聯合利華的食品板塊”[4]。

做預制菜看上去是一步好棋。一方面,預制菜電商滲透率在2021年超過了20%,遠高于生鮮領域;另一方面,預制菜對運輸和貯存條件也不及生鮮那么嚴苛,讓叮咚有了下沉到三、四線城市的希望。

更何況,預制菜的標準化生產模式使其天生就和規模經濟牢牢綁定,完美解決生鮮電商“規模不經濟”的矛盾。再說生鮮電商和預制菜都是賣菜,用戶畫像基本就是同一群人,流量可以直接復用。

2022年2月,借著預制菜的資本風口,叮咚買菜迅速成立了預制菜事業部,并將其升級為一級部門。最近,叮咚買菜宣布,面向全行業招募“預制菜合伙人”,開出了總目標規模50億元的預制菜訂單。

然而在這條新賽道,叮咚買菜不僅要面對盒馬、美團和京東這些生鮮電商老對手;還需要面對速凍食品企業、農業企業乃至餐飲企業等一長串老玩家。

04

尾聲

資本市場多年前對前置倉模式的追捧并不亞于預制菜,叮咚買菜的起落浮沉則是無數個創業公司的縮影。

在流動性泛濫的年代,有無數家互聯網公司講了無數個用互聯網改造傳統行業的故事,他們往往都有著相同的特點:有一個完美的商業模型,需要大量的投資做大規模,雖然不可避免地出現一定的虧損,但從長遠看,他們都會成為偉大的公司。

但時過境遷,往往是招股說明書中那些微不足道的瑕疵,和隨之產生的虧損,在聚光燈看不見的地方,日積月累成為公司背后的巨大風險。

正如凱恩斯所說:從長遠看,我們都死了。