但管理層的坦誠,似乎并沒有得到市場的同情。

7月,二季度業績不佳預告一出,大機構并不買賬。麥格里將海底撈目標價由45港元下調31%至31港元,瑞信更是將目標價由50港元大幅下調至32港元,標普將海底撈的展望由“穩定”下調至“負面”......

資本用真金白銀表達不看好之下,當前海底撈的市值已從年初高點跌去近七成。

當然,餐飲賽道在二級市場上日子不太好過的,不只海底撈。

比如,呷哺呷哺管理層的巨大震蕩,以及業績增長乏力的表現,同樣讓資本“人心惶惶”,花旗、中金、華興證券、麥格理等機構均下調了其目標價。

此外,九毛九的市值,也較年初縮水近四成。

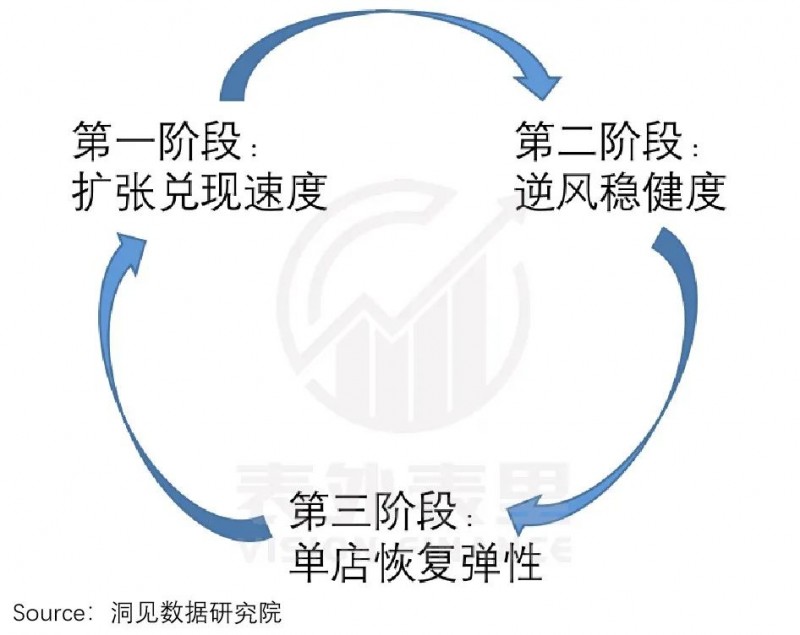

至此,伴隨著股價動蕩,餐飲頭部企業在疫情解封后,走過了追求擴張數量到看重增長質量(企業穩健度)的估值錨定切換階段。

而疫情進入新常態下,結合餐飲行業現狀,我們認為市場錨定點接下來將著眼于企業單店經營的人流量恢復表現。

關于這么說的原因,本文將從疫情后餐飲行業的估值模型入手展開論述。并對接下來新的估值錨定下,餐飲股的預期價值兌現,進行確定性分析。

01

估值錨定點切換邏輯

從2020年到2021年,餐飲股股價的漲跌起伏,并非市場用腳投票的結果,而是對疫情后餐飲行業發展矛盾的直觀反饋。

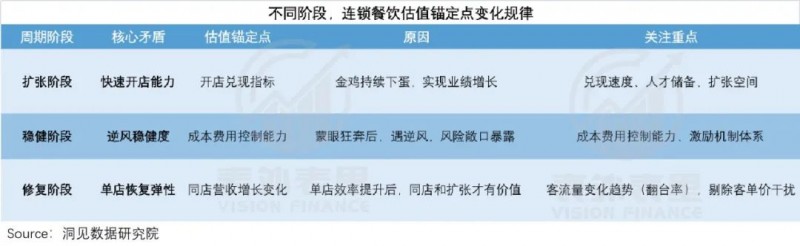

也就是說,市場對餐飲股價值錨定的轉變,是由餐飲行業發展中暴露的問題決定的。按照這個邏輯,我們梳理發現疫情后至今,餐飲行業的估值錨定可分為三個階段(如下圖),具體邏輯為:

?

去年4月疫情解封后,餐飲行業的主要矛盾在于,眾多中小品牌倒在了黎明前的黑暗里,行業損失慘重,但對龍頭企業來說卻是機會——以低成本獲得點位,趁機擴張市場。

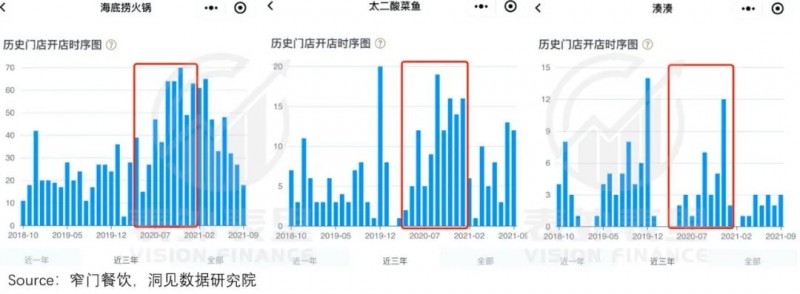

這樣的發展需求下,市場對餐飲股的錨定點落在門店擴張的兌現情況上。而抓住機會,海底撈、太二、湊湊在2020年下半年,都逆勢擴張布局。

?

如此一來,門店擴張成長性預期兌現,股價自然一路高歌。

然而高速擴張不可能一直持續,且短時間內大規模擴張,往往會對公司的經營節奏提出挑戰。這時市場對餐飲股的估值錨,將相應地切換到公司穩健度——即公司管理和成本費用上。

這一階段,就公司管理方面來看:

·海底撈過度擴張暴露管理問題:2021H1海底撈業績增長不及預期,公司層面表示最重要的原因在于擴張造成的內部管理問題。

·呷哺呷哺管理層動蕩:4月湊湊創始人張振緯離職,5月集團CEO趙怡離職。

·九毛九擴張穩定,未暴露出相關問題。

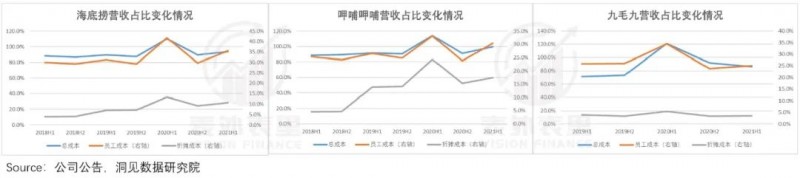

而成本費用方面,如下圖,2021H1海底撈、呷哺呷哺的成本占營收比,出現環比上升;九毛九則有所下降。

?

備注:2020H1受疫情影響,營收降低導致固定成本的占比上升。2020H2,經營狀況好轉,成本占比下降。2021H1成本占營收比反應的是擴張后的表現。

海底撈、呷哺呷哺穩健度表現不盡人意下,股價從2021年2月份開始大幅縮水;九毛九發展相對穩健,股價表現雖也有下跌,但幅度較小。

從文章開頭張勇的話來看,海底撈已經在反思擴張造成的穩健度問題,后續這一塊的調整情況需要長期追蹤,但其已不再是市場估值的主要錨定點。

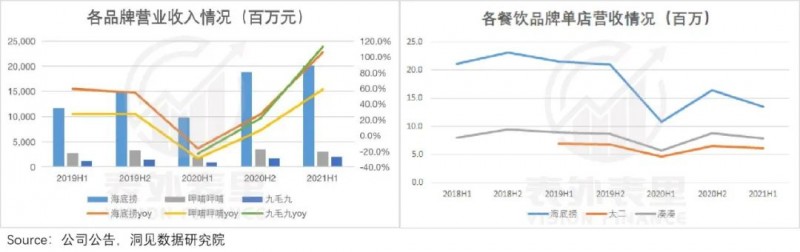

同時,可以看到這一階段后,疫情影響減少疊加店鋪擴張,帶動各家企業的營收狀況向好。如下圖,2021H1海底撈、呷哺呷哺、九毛九的營收絕對值,都已超過2019年的同期水平。

但平均到單個店面來說,各品牌的單店營收情況,2021H1和疫情前(2019年)相比,卻有一定差距。

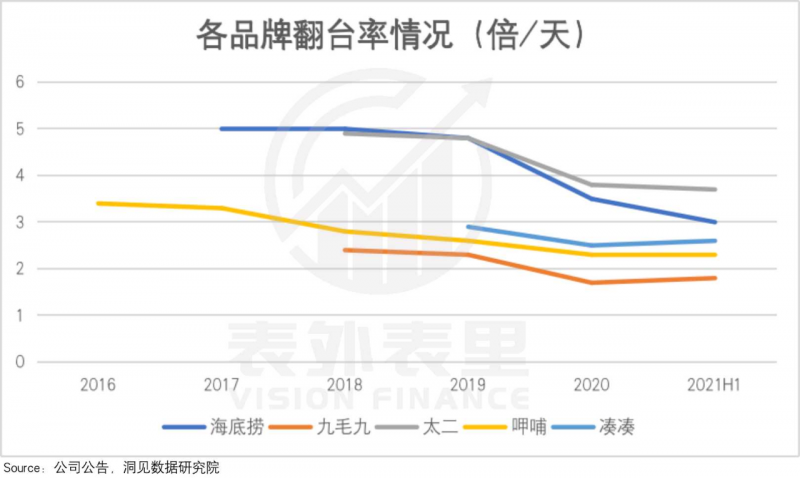

而出現這樣的矛盾,除了店面加密分流的影響,主要是單店客流量,并沒有恢復到疫情前的水平,導致翻臺率恢復不佳。

?

?

新的發展矛盾——單店恢復彈性問題凸顯,市場對餐飲股的估值錨定也隨之切換到單店的客流量變化趨勢上(具體如下表)。

?

那么,就這一階段來說,各品牌的估值兌現可能性如何呢?下面,我們從目標群體和用戶觸達情況兩個方面,來展開具體論述。

02

抓住愿為新鮮感買單的年輕人

就疫情后的客流量自然反彈情況來看,知名度、認可度高,也就是品牌勢能強的品牌,客觀上更容易喚醒用戶心智,成為消費恢復的首選。

在這一點上,海底撈無疑更具恢復優勢。如下圖窄門餐眼的數據,海底撈在認可度口碑上,總體的評論數、好評率上遠高于呷哺呷哺的湊湊、九毛九的太二。

?

但基礎流量恢復固然重要,可在行業競爭背景下,戰略層面造就的增長趨勢變化,才是企業兌現競爭力所在,也是市場關心的點。

而這需要企業主動出擊,去搶占目標客群。

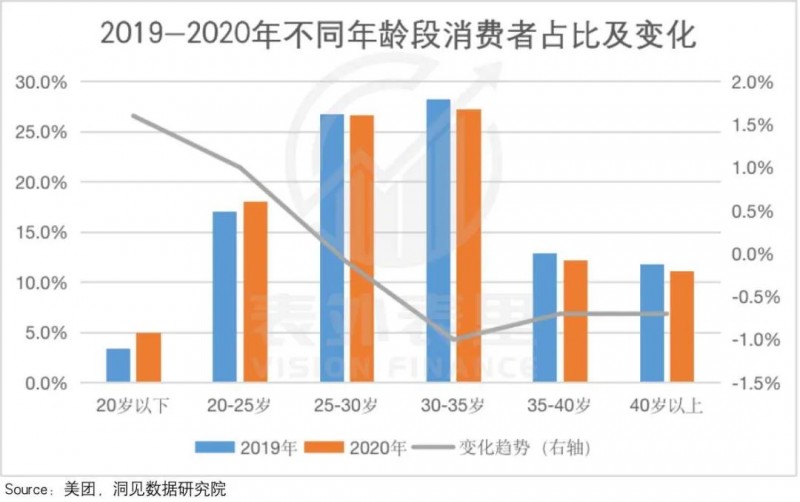

表外表里在《撈王IPO:保溫杯里裝可樂的年輕人,愛不動這鍋"白湯"?》一文中闡述過,年輕人已成為國內火鍋賽道的消費主力。而事實上,整體餐飲行業都是這樣的趨勢。

?

基于此,抓住了年輕人的注意力和消費偏好,差不多等于掌握了流量兌現的“入口”。

明晰這一點,海底撈、九毛九、呷哺呷哺目前都在著力于持續發掘新鮮感。從具體的調研和財報梳理來看,各家在這一塊的布局主要聚焦兩方面:產品推新和品牌推新。

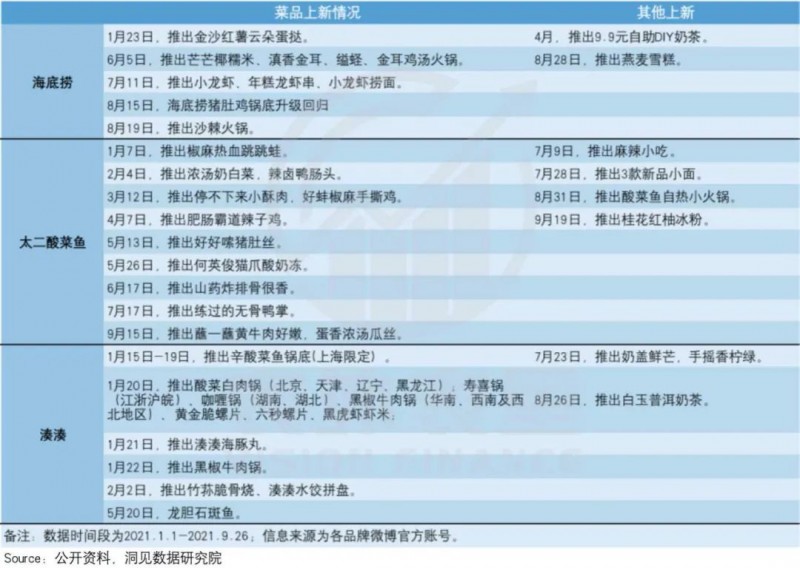

就產品推新方面來說,太二今年以來,幾乎每個月都有一款新品推出;海底撈從6月份開始,出新頻率也變得密集起來;湊湊的菜品出新多集中在1月份,之后布局力度大減(或受高管層動蕩影響)。

?

?

其中,菜品上新上,三家雖然都有,但客觀來說,火鍋賽道受限于形式,菜品SKU本身很難玩出新花樣,口味推新大多在鍋底上發揮。且鍋底創新依然有局限性,比如湊湊的很多新鍋底,只能在部分區域推出。

對比起來,屬于酸菜魚賽道的太二,上新門檻較低,上新更具可持續性。

其他品類上新方面,三家的起點一致。不過從當前效果看,海底撈突破較大:其自助DIY奶茶和套餐形式,引起了一定消費反響。

?

而太二在零售產品(面食、自熱小火鍋等)上的諸多試探,以及湊湊在“茶歇”品類上的常規奶茶口味擴展,還沒有得到太多效果顯現。

如此來看,在挖掘產品新鮮感方面,太二和海底撈,盡管側重不同,都算有持續創新引流的通道,湊湊則有點缺乏新故事。

分析完產品推新的表現,我們再看看品牌推新的情況。

客觀來說,始終以主品牌打天下的海底撈,面臨的品牌推新需求是最迫切的。但就表現看,其在這一塊不盡人意。

如下圖,2017年以來,海底撈不斷通過孵化和外延并購餐飲等方式,布局品牌,甚至2020年也未停止動作,先后孵化推出飯飯林、秦小賢、撈派有面兒三個品牌。然而廣撒網之下,并沒有“爆款”品牌跑出。

?

相比之下,已經成功打造太二品牌的九毛九,在新品牌儲備上又有了新突破。

去年8月上線的火鍋品牌“慫”,目前門店數已開到四家,接下來還將在上海再開3家。同時,門店的翻臺率(2021年1-5月)已穩定在4左右,比2021H1海底撈、湊湊和太二的翻臺率都高。

至于,呷哺呷哺品牌推新的重心,傾斜在湊湊品牌的穩定和拉升上。但目前來看,這一節奏或將受高層動蕩的拖累。

據呷哺呷哺電話會議披露,湊湊的全年擴店計劃,已經從今年7月說的70家店,縮減到9月給出的50家店新指標。

綜上,在抓住目標群體方面,受高層動蕩影響嚴重的呷哺呷哺,不確定性最大;口味上有所突破,但沒有新爆款跑出的海底撈,想象力不足;產品和品牌出新都有作為的九毛九,相對更具吸引力。

不過,無論供給端的準備情況是否充足,要想年輕人真正為創新產品買單,企業需要觸達足夠多的客流。

02

搶占線上化新“高地”,公、私域運營抗不抗打?

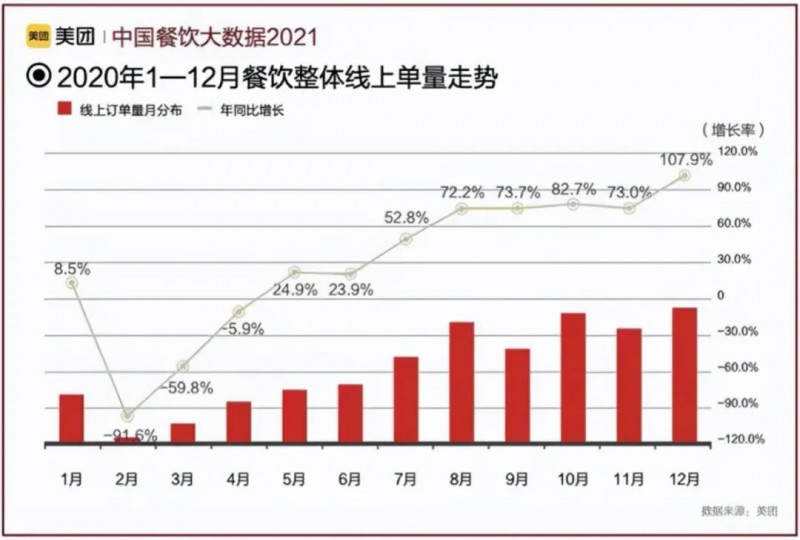

事實上,疫情的影響催化了餐飲行業的一個新趨勢——渠道線上化。

如下圖,據美團餐飲大數據2021顯示,2020年,線上餐飲整體單量同比增長率持續上升,12月達到107.9%。

?

而從全“線下”模式轉變為“線上(引流)+線下(消費)”模式,意味著餐飲商家一定程度打破了區域限制,擁有海量的(線上)用戶接入口。

如此一來,誰搶占了線上營銷運營“高地”,誰的業績兌現空間就越大。就目前而言,各餐飲企業切入線上化流量爭奪的渠道也有兩個:公域運營和私域運營。

在公域運營方面,從時間線上看,海底撈是最早切入這一塊布局的。

以短視頻內容平臺為例,早期出圈的“番茄牛肉飯”,奠定“品牌自身營銷加上KOL拍攝同款短視頻形成二次傳播”的營銷方式,之后復制這種模式,一輪輪的營銷就沒斷過。

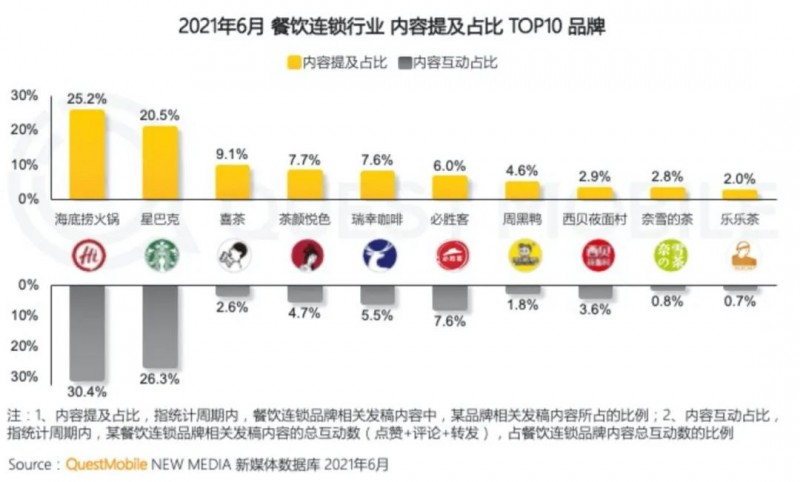

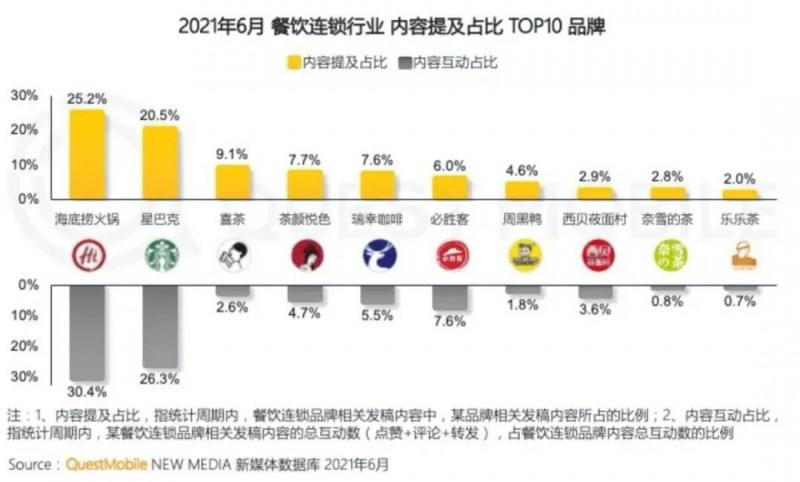

強勢運營之下,據QM數據,截至2021年6月,海底撈的內容提及占比和內容互動占比都維持業內最高,超過標桿星巴克。

?

呷哺呷哺的湊湊,品牌起步較晚,不過憑借菜品顏值、拍照好看等特性,除了品牌的主動營銷,在小紅書、微博、抖音等平臺,有不少的“自來水”分享安利。

太二進入時間上和湊湊不相上下,但或受品類受眾限制,比如,在最新的調研紀要中,其高管提到:抖音和太二不是特別搭,在傳播上缺乏“爆”的潛質。

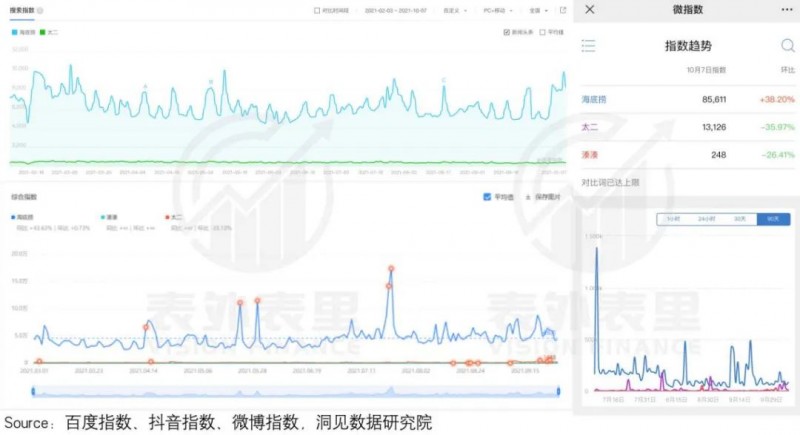

這些表現反應在搜索熱度上,即無論是微博指數、百度指數,還是抖音指數上,海底撈都比湊湊、太二高出不少。

?

?

由此,不難看出海底撈在公域引流方面的優勢最大。

而私域運營上,據QM統計,微信平臺目前是餐飲品牌的私域渠道引流大頭。

?

?

就這一塊來看,太二的動作比較大。

一方面,通過打造“小二哥”與“二老板”IP,持續在微信公眾號進行內容輸出和互動(漫畫等),實現粉絲沉淀和積累——據九毛九招股書,太二微信公眾號訂閱超560萬。

另一方面,組建專門的團隊建構和管理微信粉絲群,引導發起話題,維持粉絲熱度,增加粘性。

據最近的調研紀要披露,目前太二的微信群已達到500個,按一個群500人來計算,意味著其擁有25萬核心粉絲。

相比之下,海底撈、湊湊在微信公眾號內容輸出上,多以新品發布、節假日等促銷信息為主,缺乏引流動力。

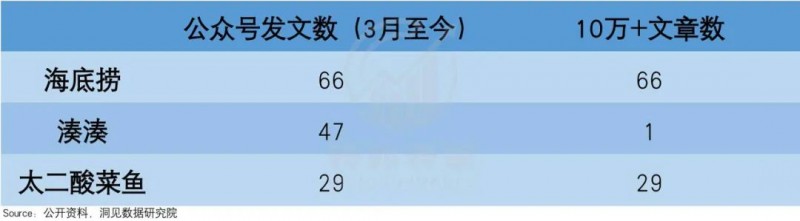

這從其發文效果上,就可以得到一定驗證。據調研統計,在過去半年內,湊湊公眾號發文47篇,僅有一篇10萬+,而太二發文數量29篇,篇篇10萬+。

?

?

備注:海底撈同樣篇篇10萬+,但有品牌成立時間長,粉絲積淀多的原因。

由上來看,海底撈、太二雖然單條腿走路,但也都登上了餐飲線上化運營的快車,迎上了線上引流浪潮,這對其兌現業績復蘇,影響積極;湊湊兩邊都不出彩,線上化方面對客流量兌現或有限。

04

小結

疫情后,各連鎖餐飲頭部品牌,抓住低成本獲得鋪(點)位的機會,逆勢門店擴張,雖然兌現預期成長性,股價有亮眼表現,但一些過度的“蒙眼狂奔”,讓業績風險增加。

之后,餐飲品牌的穩健發展估值兌現階段,在市場的不看好下落幕。疫情進入新常態,市場的關注點切換到單店恢復彈性,也就是客流量復蘇情況上。

而受管理層動蕩的拖累,湊湊在搶占目標群體以及線上化運營上顯得力不從心,客流量恢復彈性存在極大不確定。海底撈雖然公域運營優勢明顯,但無新品牌跑出,引流也受較大限制。

相比來說,太二在各方面的布局均衡,有著更高的恢復彈性。