如何讓一款平平無奇的飲料上升兩個(gè)價(jià)格段?

答案是“+植物蛋白飲品”。

今年以來,喜茶、瑞幸、星巴克的飲品單上相繼出現(xiàn)了各類豆乳、燕麥奶飲品,在打卡族的追捧下,這些混合植物蛋白飲品的單品旋即登上熱搜。

就在上個(gè)月,精品咖啡Seesaw首次推出燕麥奶蓋技術(shù),帶有燕麥奶蓋的“云朵桃桃冷萃”咖啡也毫不費(fèi)力的成為該品牌的新爆款。

消費(fèi)端的狂熱通常是上游資本意志的連鎖反應(yīng)。

3月下旬,植物蛋白飲品品牌奧買星球宣布完成千萬級(jí)人民幣Pre-A輪融資,由聯(lián)想之星領(lǐng)投,德迅投資、眾麟資本跟投。

同期,另一植物蛋白飲品品牌OATOAT宣布完成數(shù)千萬元A輪融資,五源資本領(lǐng)投,老股東華創(chuàng)資本及IMO Ventures繼續(xù)跟投。

且就在近日,擁有植物營(yíng)養(yǎng)品牌“植物標(biāo)簽”的思瑞健康宣布完成真格基金和尚承投資領(lǐng)投、初心資本和合鯨資本跟投的天使輪,以及由愉悅資本領(lǐng)投、所有原機(jī)構(gòu)股東超額跟投的天使plus輪,合計(jì)融資超過6000萬元。

數(shù)據(jù)顯示,如今天貓植物蛋白飲品市場(chǎng)銷量增速高達(dá)800%,購買人數(shù)上升900%,在飲料市場(chǎng)中成長(zhǎng)貢獻(xiàn)占比高達(dá)15.5%。

繼0糖系氣泡水在2020年急速升騰之后,屬于植物蛋白飲品的春天也趕著2021年的櫻花季呼嘯而來。

彼岸風(fēng)

植物蛋白飲品興起于大洋彼岸。

2018年6月18日,美國(guó)加利福尼亞州的非營(yíng)利性動(dòng)物保護(hù)協(xié)會(huì)IDA決定發(fā)起一場(chǎng)大規(guī)模的環(huán)保運(yùn)動(dòng)。一時(shí)之間,從長(zhǎng)灘到洛杉磯市中心的30多公里路程中架起了60多個(gè)巨幅廣告牌,上面寫著“Dairy Is Scary”(乳制品很可怕)。

在更早之前,美國(guó)“公知”Erin Janus曾在社交平臺(tái)上發(fā)布過一條揭露牛奶產(chǎn)業(yè)背后“黑幕”的視頻,這條僅僅5分鐘的視頻一出街就收獲了480萬的點(diǎn)擊率。

似乎是命中注定的,Erin Janus被IDA作為“形象大使”加入了這場(chǎng)轟轟烈烈的“反牛奶運(yùn)動(dòng)”。

事實(shí)證明,“民間組織+野生網(wǎng)紅”的洗腦能力不愧是經(jīng)住了歷史的考驗(yàn)。

在猝不及防的輿論轟炸和有組織有紀(jì)律的二次傳播后,400多萬勤勞勇敢的洛杉磯居民開始認(rèn)為,牛奶產(chǎn)品背后的畜牧業(yè)是推高全球碳排放總量的罪魁禍?zhǔn)祝桓o的是,他們對(duì)“牛奶脂肪含量高從而危害健康”的說法深信不疑。

消費(fèi)者的情緒如同振翅的蝴蝶,沒過多久,美國(guó)的牛奶生產(chǎn)商就深陷風(fēng)暴的中心。

2019年11月,美國(guó)最大的牛奶生產(chǎn)商之一“迪恩食品”宣布破產(chǎn)。緊接著的2020年1月,擁有160多年歷史的美國(guó)知名乳企“Borden Dairy”也申請(qǐng)了破產(chǎn)保護(hù)。

高利潤(rùn)的終端品牌商轟然倒塌,通常意味著中上游產(chǎn)業(yè)鏈早已餓殍遍地。據(jù)統(tǒng)計(jì),2019年,美國(guó)已有2700個(gè)家庭牛奶農(nóng)場(chǎng)停止經(jīng)營(yíng)。如果把時(shí)間線拉長(zhǎng)到30年,這個(gè)數(shù)字足有近10萬,觸目驚心。

一個(gè)行業(yè)興衰更替的背后無外乎是品類的此消彼長(zhǎng)。“IDA們”明面上狙擊的是傳統(tǒng)牛奶,實(shí)際掩護(hù)的則是其替代品——植物蛋白飲品的復(fù)興。

2016年,瑞士明星植物蛋白飲品品牌Oatly進(jìn)軍美國(guó)市場(chǎng),憑借“咖啡店包圍超市”的策略,主打燕麥奶的Oatly在短短兩年時(shí)間里就攻下2000家美國(guó)精品咖啡店,并以獨(dú)立產(chǎn)品的姿態(tài)入駐Whole Foods、Trader Joe's等有機(jī)健康食品超市。

據(jù)悉,Oatly如今正考慮在美國(guó)上市,有知情人士稱,該公司估值可能最高達(dá)到100億美元。

有Oatly的標(biāo)桿作用在前,植物蛋白飲品的財(cái)富效應(yīng)正在凸顯。

2019年12月,美國(guó)植物蛋白飲品生產(chǎn)商Perfect Day完成1.4億美金的C輪融資,由淡馬錫領(lǐng)投。

2020年1月,另一家美國(guó)植物奶生產(chǎn)商Califia Farms融資2.25億美金,背后資方包含Qatar Investment Authority、新加坡政府主權(quán)基金、淡馬錫以及香港的Green Monday Ventures等。

新王降世,舊主失寵。有人在機(jī)遇下冒頭,就有人在倒逼中求生。

2017年,達(dá)能集團(tuán)以125億美金的對(duì)價(jià)收購植物蛋白飲品品牌Silk and So Delicious,2019年又投資同賽道的Forager Project。2020年,丹麥乳業(yè)巨頭Arla Foods宣布進(jìn)軍植物蛋白飲品市場(chǎng),并順勢(shì)推出了垂類品牌Jord。

更典型的還有紐約最大的牛奶生產(chǎn)商之一Elmhurst。

2016年,已經(jīng)成立近百年的Elmhurst完全拋棄了旗下的牛奶工廠,等它建起最時(shí)興的植物蛋白飲品生產(chǎn)線時(shí),它的名字已經(jīng)變成了Elmhurst Milked。

公開資料顯示,在“反牛奶思潮”如火如荼的2017-2019年,美國(guó)的植物蛋白飲品市場(chǎng)規(guī)模從18億美元增長(zhǎng)至20億美金。

其中,網(wǎng)紅品類燕麥奶的銷售更是在近年來增長(zhǎng)了1250%,但即便如此仍然滿足不了狂熱的消費(fèi)需求。

至少從商超陳列的直觀感受上,今天歐美貨架上的植物蛋白飲品已經(jīng)能和傳統(tǒng)牛奶平分秋色。

很快的,植物蛋白飲品的風(fēng)潮就一路從美國(guó)吹往全球。

公開數(shù)據(jù)顯示,2020年植物蛋白飲品在歐洲的市場(chǎng)份額已經(jīng)與北美持平,而其在亞洲的市場(chǎng)規(guī)模甚至已經(jīng)逼近北美與歐洲市場(chǎng)的總和。

當(dāng)越來越多的精英人士將他們精心保養(yǎng)過的雙手伸向植物蛋白飲品時(shí),他們心中不僅保有著對(duì)環(huán)保主義和健康飲食的愿景,還充斥著對(duì)上流生活甚至?xí)r尚風(fēng)向的追逐。

至少在那些繁華又虛浮的一線城市,“肉食系”牛奶已在乳品鄙視鏈中不斷沉降,植物蛋白飲品的時(shí)代由此啟幕。

老傳統(tǒng)

幾乎沒有任何一個(gè)消費(fèi)潮流忍心繞開活躍的中國(guó)市場(chǎng)。

2018年,Oatly開辟了國(guó)內(nèi)市場(chǎng)戰(zhàn)線。2020年,Oatly延續(xù)北美戰(zhàn)略,以星巴克供應(yīng)商的身份為踏板,快速從“精品小眾”走向“大眾零售”。

只不過在魔都名媛們?nèi)耸忠槐?/font>Oatly的星巴克“燕麥拿鐵”的時(shí)候,他們似乎有那么一時(shí)半刻忘記了植物蛋白飲品那些遙遠(yuǎn)又親切的中文乳名——豆?jié){、杏仁露、椰奶、核桃露......

廣義來看,植物蛋白飲品由含蛋白質(zhì)和脂肪的植物種子或果實(shí)壓榨而成。換句話說,植物蛋白飲品就是“植物和水,其他沒了”。

按照這個(gè)定義,相傳早在西漢時(shí)期就出現(xiàn)的豆?jié){,無疑就是植物蛋白飲品賽道中最有群眾基礎(chǔ)的一個(gè)品類。

當(dāng)然,中國(guó)植物蛋白飲品的商業(yè)化進(jìn)程還要從上世紀(jì)70年代說起。

時(shí)間撥回到1974年,當(dāng)時(shí)國(guó)家農(nóng)墾部長(zhǎng)王震到河北視察,發(fā)現(xiàn)河北有大批杏仁被調(diào)運(yùn)日本。這一幕讓他隨即回憶起出訪日本時(shí)喝到的一種味道不錯(cuò)的杏仁飲料,當(dāng)時(shí)日方人員還熱情介紹:“這是用你們中國(guó)的杏仁制造的!”

于是,一道“制造杏仁露”的指示下達(dá)到承德罐頭食品廠;次年,第一罐杏仁露研發(fā)成功。這款在1976年成功量產(chǎn)的飲品,便是后來的“露露杏仁露”。

1990年,在“露露”正式被注冊(cè)商標(biāo)的同期,一款由海南椰樹集團(tuán)投產(chǎn)的椰汁正在市場(chǎng)上大行其道。憑借超前的椰汁油水分離技術(shù),椰樹牌椰汁頂著“世界首創(chuàng),中國(guó)一絕”的營(yíng)銷光環(huán)快速完成了年銷10億元的目標(biāo),一手造就了“南椰樹、北露露”的植物蛋白飲品市場(chǎng)格局。

同樣在21世紀(jì)初大放異彩的還有推出了“維維豆奶”的維維股份、推出了“六個(gè)核桃”的養(yǎng)元飲品、研發(fā)出“唯怡豆奶”的藍(lán)劍集團(tuán)以及上線了“銀鷺花生牛奶”的銀鷺集團(tuán)等。

在隨后的十年里,上述品牌均借助中心化的宣傳手段成為萬眾追逐的飲料icon,被黃豆、杏仁、核桃、花生四大“植物基”包攬的中國(guó)植物蛋白飲品賽道也迎來發(fā)展的黃金時(shí)代。

但伴隨市場(chǎng)和宣傳渠道的日益多元化,奉行大單品策略的企業(yè)很快暴露出自身的局限性。

進(jìn)入2014年,中國(guó)植物蛋白飲品市場(chǎng)整體下行,2016年增速降至5.63%,2017年降幅勉強(qiáng)收窄至3.63%。

具體到企業(yè)層面,露露自2016年開始產(chǎn)銷量逐年下降,直到2019年才有所回升。然而,就在回升的同年,它的庫存量達(dá)到了近年最高的4.9萬多噸。

主打“六個(gè)核桃”的養(yǎng)元飲品也在2015年達(dá)到91.17億元營(yíng)收后逐年下滑,根據(jù)2020年Q3財(cái)報(bào)顯示,養(yǎng)元飲品的營(yíng)收同比下降近40%,較四年前幾乎打了個(gè)對(duì)折。

而如維維股份、椰樹集團(tuán)等知名企業(yè)也均在近五年陷入增長(zhǎng)停滯。

問題指向了傳統(tǒng)植物蛋白飲品疲軟的創(chuàng)新能力。

時(shí)至今日,露露們?nèi)f年不換的包裝、椰樹們擦邊球式的宣傳誘導(dǎo)已經(jīng)無法再喚醒Z世代蠢蠢欲動(dòng)的荷爾蒙。年輕人無法再與主打“夕陽紅送禮市場(chǎng)”的傳統(tǒng)植物蛋白飲品產(chǎn)生共情,過分傳統(tǒng)的廣告模式也無法再影響增量用戶的購買決策。

更糟糕的是,傳統(tǒng)植物蛋白飲品公司遲遲推不動(dòng)的新品,注定了它們?cè)谧⒁饬r(shí)代中的敗局。

仍以露露為例。根據(jù)最新年報(bào)顯示,露露集團(tuán)2019年的研發(fā)支出總額僅占公司營(yíng)業(yè)收入的0.61%,而“露露杏仁露”也仍然是集團(tuán)營(yíng)收占比高達(dá)99.91%的唯一性產(chǎn)品。

另一個(gè)尷尬的事實(shí)在于,傳統(tǒng)植物蛋白飲品企業(yè)競(jìng)爭(zhēng)多年,雖然在各自細(xì)分領(lǐng)域內(nèi)形成了超級(jí)大單品,但仍未在行業(yè)中推舉出任何一個(gè)領(lǐng)軍品牌。

直到今天,植物蛋白飲品市場(chǎng)仍然呈現(xiàn)出“螞蟻大,大象小“的局面,整體處于不成熟市場(chǎng)到成熟市場(chǎng)的過渡期。

總而言之,傳統(tǒng)植物蛋白飲品企業(yè)或許曾在消費(fèi)升級(jí)的前夜,以最物美價(jià)廉的姿態(tài)開啟了賽道的先河,但最終也在新消費(fèi)風(fēng)口過境的檔口錯(cuò)失了嶄新的發(fā)展奇點(diǎn)。

新品牌

一邊是西風(fēng)東漸,一邊是傳統(tǒng)失語。近年來在裂隙中成長(zhǎng)起來的大批國(guó)貨新品牌,似乎讓植物蛋白飲品又恢復(fù)了十幾年前的熱鬧。

巨頭企業(yè)方面。2014年,蒙牛集團(tuán)推出植物蛋白飲品品牌“植樸磨坊”。當(dāng)年底,植樸磨坊即推出了核桃及巴旦木兩種堅(jiān)果口味的植物蛋白飲品。2016年,植樸磨坊上市了包含醇香豆奶在內(nèi)的系列產(chǎn)品,并突出“低糖”特點(diǎn)。

2017年,達(dá)利集團(tuán)推出以“純天然不添加”為賣點(diǎn)的豆奶品牌“豆本豆”,上市當(dāng)年豆本豆便達(dá)成10億元銷售額,直接沖擊了豆奶飲料的市場(chǎng)格局。今年初,集團(tuán)再次上線了一款“好喝0負(fù)擔(dān)”的常溫型植物酸奶,橫向拓展植物蛋白飲品市場(chǎng)。

此外,伊利、統(tǒng)一、娃哈哈、農(nóng)夫山泉、維維、黑牛、北大荒等巨頭也相繼入局植物蛋白飲品市場(chǎng),甚至家電品牌九陽也推出了磨豆匠系列盒裝豆奶。

新玩家方面。2020年3月,麥片品牌“歐扎克”推出OATPLUS燕麥奶品牌;同年9月,“小麥歐耶”在產(chǎn)品上線2個(gè)月后便獲得天使輪融資;緊接著的10月,植物蛋白飲品牌OATOAT在成立5個(gè)月之際就再獲千萬級(jí)Pre-A輪融資。

不止如此,JOOMA美仁、給予、谷為纖、每日盒子、甄養(yǎng)等新銳品牌也都紛紛推出以燕麥為主的植物蛋白飲品。且今天的市場(chǎng)上甚至還出現(xiàn)了更細(xì)分化的品牌,比如針對(duì)兒童的功能性植物基飲品“小蛙植飲”等。

與傳統(tǒng)植物蛋白飲品相比,這些新品牌顏值更高、營(yíng)銷理念與策略更入時(shí)、適用場(chǎng)景更寬泛,也自然更受消費(fèi)市場(chǎng)和資本的喜愛。

就連瀕臨沒落的植物蛋白飲品企業(yè)也在自救的途中。

以養(yǎng)元飲品為例。近年來養(yǎng)元不斷加大互聯(lián)網(wǎng)營(yíng)銷力度,以“品牌高端化、年輕化”為口號(hào),試圖打造以六個(gè)核桃為主的產(chǎn)品創(chuàng)新矩陣,目前已經(jīng)推出包括植物酸奶、植物奶、2430等在內(nèi)的多款產(chǎn)品。

新老品牌在當(dāng)下再次選擇在植物蛋白飲品領(lǐng)域深耕,顯然是嗅到了獨(dú)屬于中國(guó)市場(chǎng)的紅利。

最容易捕捉的是消費(fèi)風(fēng)向。

近年來,高脂、高糖引發(fā)的健康隱患逐漸成為輿論主流,更天然健康的營(yíng)養(yǎng)成分進(jìn)入消費(fèi)者的關(guān)注視野。相比于牛奶中富含的動(dòng)物性脂肪,植物蛋白0膽固醇、低飽和脂肪酸含量等特點(diǎn),促使其成為牛奶的當(dāng)然替代品。

從市場(chǎng)搜索熱詞來看,健康和正品熱度依舊,“膳食纖維”、“低卡”等概念熱度增長(zhǎng)迅猛,消費(fèi)者對(duì)于植物蛋白飲品的健康概念逐漸清晰,也反過來細(xì)化了對(duì)相關(guān)產(chǎn)品的消費(fèi)需求。

更不要說植物蛋白飲品引發(fā)的純天然聯(lián)想讓人安全感倍增,基于健康飲食考慮,消費(fèi)者產(chǎn)生品類遷移的意愿強(qiáng)烈,他們相信選擇植物蛋白飲品就代表著擁抱更現(xiàn)代化的生活方式。

與此同時(shí),植物蛋白飲品還適配多重消費(fèi)群體。

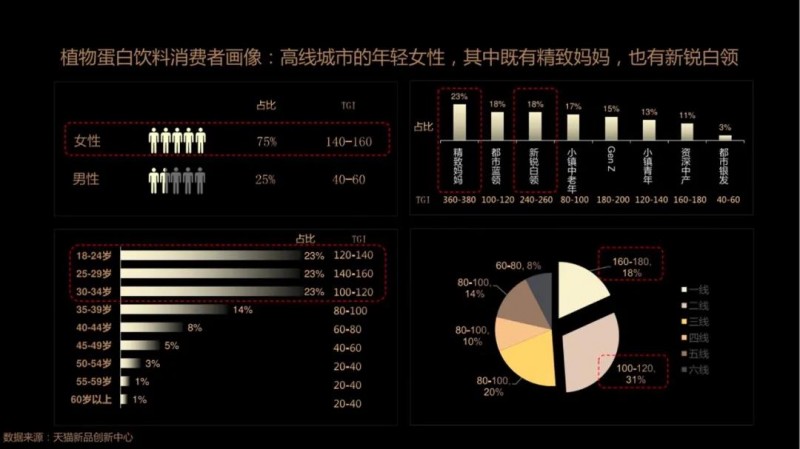

從年齡來看,95、00后消費(fèi)群體正在展現(xiàn)出更好的產(chǎn)品關(guān)注度。報(bào)告顯示,在現(xiàn)有植物蛋白飲品消費(fèi)者畫像中,18-24歲的Z世代人群占比約為23%,位列所有關(guān)注人群之首。這些新人類更容易被光鮮的外表吸引,也有著高于其他代際的“嘗鮮心態(tài)”。

不止如此,在經(jīng)濟(jì)發(fā)展與國(guó)民素質(zhì)提升中成長(zhǎng)起來的年輕消費(fèi)者更關(guān)注環(huán)境與動(dòng)物議題,與環(huán)保母體關(guān)系密切的植物蛋白飲品更容易受到他們的青睞。

從身份來看,高線城市的精致媽媽、年輕白領(lǐng)對(duì)“植物基”概念的接受程度更高。一方面,體面的生存質(zhì)量和社會(huì)身份讓這些精英人士更易接受植物蛋白飲品的高溢價(jià)。另一方面,一二線消費(fèi)者對(duì)健康的執(zhí)念更深,相對(duì)于“口味”,“天然”更適合成為他們的購買關(guān)鍵詞。

值得一提的是,現(xiàn)有植物蛋白飲品的一個(gè)重要營(yíng)銷口徑在于“針對(duì)乳糖不耐受群體”。數(shù)據(jù)統(tǒng)計(jì),國(guó)內(nèi)約有3.1億人口為乳糖不耐受人群,近3.5億人為疑似乳糖不耐受患者,龐大的“牛奶敏感人群”直接為植物蛋白飲品開出一個(gè)巨大的消費(fèi)市場(chǎng)。

不容忽視的還有媒體、渠道升級(jí)帶來的產(chǎn)業(yè)鏈機(jī)遇。

隨著社交媒體的普及以及信息獲取渠道的多樣化、碎片化,傳統(tǒng)的廣告形式和商超陳列已經(jīng)無助于激發(fā)年輕人的消費(fèi)欲望,反而是達(dá)人種草、熟人推薦、電商購買的營(yíng)銷閉環(huán)正在成為時(shí)下的購物主流。

基于此,今天的植物蛋白飲品新品牌普遍善于利用KOL和知名IP的影響力迅速起量,再配合抖音、快手、B站、小紅書等多平臺(tái)集中投放植入用戶心智。

如果參考動(dòng)物蛋白產(chǎn)品規(guī)模,頭部企業(yè)伊利蒙牛集團(tuán)收益接近千億,旗下多產(chǎn)品進(jìn)入百億陣營(yíng)。可以預(yù)見,伴隨更多品牌入局以及消費(fèi)者對(duì)植物蛋白飲品的需求量增長(zhǎng),植物蛋白飲品領(lǐng)域未來有望產(chǎn)生百億級(jí)的大品牌。

智商稅

在平臺(tái)電商和高線城市的語境里,植物蛋白飲品的勢(shì)頭一騎絕塵。但需要承認(rèn)的是,在國(guó)內(nèi)軟飲料市場(chǎng)的整體競(jìng)爭(zhēng)格局中,植物飲品的份額并不突出。

數(shù)據(jù)顯示,目前植物飲品市場(chǎng)份額僅占軟飲市場(chǎng)的7%,低于包裝水、傳統(tǒng)牛奶、果汁、功能飲料、碳酸飲料、固體飲料以及茶飲料,僅高于風(fēng)味飲料和咖啡飲料。

另有數(shù)據(jù)顯示,2019年中國(guó)共有4074家企業(yè)從事植物蛋白飲料生產(chǎn)制造,但規(guī)模以上的企業(yè)數(shù)量?jī)H為6%。與此同時(shí),中國(guó)植物蛋白飲料長(zhǎng)期處于貿(mào)易逆差且逐年增長(zhǎng),2019年出口額下降到1.67億美元,進(jìn)口額增長(zhǎng)到5.75億美元。

這意味著或許消費(fèi)者對(duì)植物蛋白飲品的關(guān)注度在增加,但賽道目前依然只能算作是利基市場(chǎng)。

況且網(wǎng)紅門前是非多,基于對(duì)消費(fèi)潮流的慣性警惕,各路質(zhì)疑也隨之而來。

首當(dāng)其沖的是過度營(yíng)銷。

簡(jiǎn)單回顧品牌歷史不難發(fā)現(xiàn),開現(xiàn)代植物蛋白飲品先河的Oatly就是典型的營(yíng)銷驅(qū)動(dòng)型品牌。公開資料顯示,Oatly誕生于90年代初,在一夜成名之前,這家名不見經(jīng)傳的企業(yè)已經(jīng)默默無聞的賣了20年燕麥奶。

轉(zhuǎn)折點(diǎn)發(fā)生在新任CEO Toni Petersson上位的2012年。

在Toni的策劃下,風(fēng)靡歐美的“素食主義”成為了Oatly的全新品牌定位。為此,Oatly在包裝上貼滿了“我是素食主義者”的標(biāo)簽,原創(chuàng)了名為《WOW,NO COW(哇,沒有奶牛)》的洗腦神曲,還斥巨資把Oatly挑釁傳統(tǒng)牛奶的戰(zhàn)書帶到了倫敦地鐵、柏林墻和阿姆斯特丹的街角。

這種宛如邪教運(yùn)動(dòng)的“碰瓷營(yíng)銷”,竟為Oatly積累了大量粉絲。

因?yàn)椴僮鬟^于騷氣,被Oatly瘋狂試探的瑞典乳制品集團(tuán)以“破壞奶牛形象”為由對(duì)其提起訴訟,且高舉偽科學(xué)大旗的Oatly最終敗訴。但Oatly反手就把超過100頁的起訴書放上了官網(wǎng),在沒有法律支持的前提下利用民眾的支持“反敗為勝”。

眾所周知,消費(fèi)者和真理之間自古有壁,故而結(jié)局并不難猜。Oatly憑借強(qiáng)詞奪理式營(yíng)銷、野生環(huán)保組織的支持以及唯利是圖的咖啡師有意引導(dǎo)逆天改命,一躍成為全球小布爾喬亞們的心頭好。

有了Oatly珠玉在前,國(guó)內(nèi)新興的植物蛋白飲品品牌最多只能算是合格的追隨者。

以新品牌小麥歐耶為例。據(jù)介紹,在售賣渠道方面,品牌To B與To C并舉,B端產(chǎn)品入駐精品咖啡館和精品輕食餐廳店,C端產(chǎn)品線上部分主要是在淘寶、天貓、有贊售賣,線下則以盒馬等精品商超和代理分銷為主。

在營(yíng)銷渠道端,品牌采用和MCN機(jī)構(gòu)合作的方式做投放。在小紅書投放粉絲在1萬左右的精品小KOL和千粉KOC進(jìn)行鋪量,在視頻號(hào)上則教大家如何用小麥歐耶做卡梅羅拿鐵、雪頂燕麥拿鐵。

據(jù)介紹,小麥歐耶每月營(yíng)銷投入一度占其線上營(yíng)業(yè)額的20%-30%。

一定程度上,“雙線鋪貨+海量投放”的本土化營(yíng)銷戰(zhàn)略推高了新品牌的售價(jià);部分進(jìn)口原料的關(guān)稅、運(yùn)輸費(fèi),以及小眾、精致的產(chǎn)品定位也驅(qū)使著植物蛋白飲品不能在售價(jià)上自降身價(jià)。

相關(guān)報(bào)告顯示,2020年國(guó)內(nèi)植物蛋白飲品的售價(jià)多集中在17-26元,以Oatly為代表的燕麥奶的價(jià)格中位數(shù)甚至高達(dá)52-79元,數(shù)倍于普通牛奶和核桃露、杏仁露們。

這決定了植物蛋白飲品目前只能在三環(huán)內(nèi)的隱形貧困人口中自嗨,而暫與廣大下沉市場(chǎng)的人民群眾無緣。

營(yíng)銷與價(jià)格相生相長(zhǎng),但產(chǎn)品質(zhì)量并未跟上這些“遙遠(yuǎn)的哭聲”。已經(jīng)有越來越多的證據(jù)表明,植物蛋白飲品的成色并配不上其對(duì)環(huán)保、健康理念的包裝。

仍以燕麥奶為例。僅從配料表來看,燕麥奶的營(yíng)養(yǎng)成分和全脂牛奶相比并無絕對(duì)優(yōu)勢(shì)。燕麥奶的蛋白質(zhì)與脂肪含量比牛奶低,碳水化合物更高,本質(zhì)無非是“碳水奶”。

同時(shí)從營(yíng)養(yǎng)學(xué)角度來說,牛奶蛋白質(zhì)相較植物蛋白質(zhì)量更好,還能提供一些有益的營(yíng)養(yǎng)元素。一味強(qiáng)調(diào)燕麥奶更健康的形象,結(jié)論很難站住腳。

至于植物蛋白飲品不含乳糖,“針對(duì)乳糖不耐受人群”的說辭也同樣可疑。

相關(guān)研究證明,乳糖不僅可以提供能量,也是參與嬰幼兒大腦發(fā)育的重要成分,只要不是大量、過量的攝入也不會(huì)導(dǎo)致健康問題。

而“亞洲人80%都有乳糖不耐受癥”的傳言也不夠嚴(yán)謹(jǐn),至少在2020年進(jìn)行的一次專門針對(duì)中國(guó)人的乳糖耐受情況調(diào)查里,絕大部分受試者在攝入300毫升牛奶(包含14g左右的乳糖)時(shí),都沒有出現(xiàn)什么明顯的癥狀。

無法被證實(shí)或證偽的還有“環(huán)保”這種更宏大的敘事。

在Oatly的一系列營(yíng)銷故事中,特別指出了植物飲品可以低碳排放、資源可持續(xù)發(fā)展的優(yōu)勢(shì)。但研究表明,雖然品牌號(hào)稱燕麥奶比牛奶減少80%的碳排放,但燕麥在經(jīng)歷跨國(guó)運(yùn)輸和貯存的能源消耗后,究竟節(jié)能減排效果如何,也多少令人生疑。

對(duì)消費(fèi)者來說,更直觀的感受莫過于“不好喝”。

“為了體驗(yàn)一下拼單名媛的精致生活,特別到星巴克花30多塊點(diǎn)了一杯燕麥拿鐵。沒有燕麥的味道,甚至還有點(diǎn)苦,喝了個(gè)寂寞。”95年的咖啡愛好者莫莫(化名)告訴觀潮新消費(fèi)(ID:TideSight)。

事實(shí)上,沒有了乳糖的燕麥奶在甜度和乳脂香味方面,對(duì)習(xí)慣了牛奶咖啡口味的飲用者來說本就是個(gè)挑戰(zhàn),尤其是與中深烘或者深烘的咖啡豆結(jié)合往往會(huì)加重苦味。

“這不就是麥子兌點(diǎn)兒智商稅嗎?”莫莫直言。

或許對(duì)于跨越實(shí)際收入擁抱消費(fèi)主義的精致青年們來說,他們?yōu)樯?jí)后的植物蛋白飲品所付出溢價(jià),與其說是與養(yǎng)生掛鉤的“智商稅”,不如說是與階層鏈接的“焦慮稅”。

結(jié)語

盡管飽受質(zhì)疑,但以植物蛋白飲品為代表的植物基新物種仍在一片藍(lán)海中恣意生長(zhǎng)。

天貓國(guó)際近期發(fā)布的一項(xiàng)報(bào)告中顯示,中國(guó)植物蛋白飲品復(fù)合增長(zhǎng)率高居各類飲品第一,2007-2016十年間復(fù)合增長(zhǎng)率達(dá)到24.5%,預(yù)計(jì)2020年行業(yè)市場(chǎng)規(guī)模將達(dá)到2600億元。

而根據(jù)TMIC發(fā)布的白皮書顯示,未來國(guó)內(nèi)植物蛋白飲料市場(chǎng)將呈現(xiàn)出五大創(chuàng)新趨勢(shì):

第一,添加更多植物基。現(xiàn)有的植物蛋白飲品占市場(chǎng)大盤的產(chǎn)品主要是傳統(tǒng)的豆奶、椰奶、核桃奶和花生奶,但目前已經(jīng)有燕麥、薏米、糙米、藜麥等越來越多的植物基原料入局,并有望在這個(gè)大市場(chǎng)當(dāng)中切分出更多細(xì)分賽道。

第二,營(yíng)養(yǎng)加減法。目前“又瘦又白又美”的價(jià)值品類頗受年輕女性關(guān)注,減掉糖、脂肪和卡路里的同時(shí)添加了膳食纖維、大麥若葉、膠原蛋白的植物蛋白飲品品類或?qū)⒊蔀橐粭l標(biāo)準(zhǔn)新賽道。

第三,主打低溫鮮飲、短保或以新鮮的生產(chǎn)日期為賣點(diǎn)的植物蛋白飲品正在嶄露頭角。此類低溫或新鮮短保產(chǎn)品,無論是供應(yīng)鏈還是生產(chǎn)技術(shù)環(huán)節(jié)都是入局門檻比較高的細(xì)分品類,相對(duì)來說是一個(gè)更廣闊的藍(lán)海市場(chǎng)。

第四,消費(fèi)者對(duì)植物蛋白飲品的口感獨(dú)特性或口味獨(dú)特性呈現(xiàn)出很強(qiáng)的關(guān)注度,尤其對(duì)于新世代消費(fèi)者而言,“一個(gè)口味打十年”的光景已不復(fù)存在,未來不斷提升貨品消費(fèi)體驗(yàn)、增加不同新貨品的品牌將成為有力的市場(chǎng)競(jìng)爭(zhēng)者。

第五,多元跨界合作,其中又以切入新場(chǎng)景和切入新品類為典型方式。前者有利于拓展更多新場(chǎng)景,教育消費(fèi)者更熟悉新興品類;而后者則鼓勵(lì)品牌商以植物基為核心研發(fā)出更多豐富的產(chǎn)品線,比如植物即飲咖啡,植物基奶茶、植物基冰激淋、植物基零食等。

正如“燕窩=糖水”、“阿膠=水煮驢皮”以及剛爆出的乳茶“0糖”騙局構(gòu)不成對(duì)品類的真正沖擊,植物蛋白飲品也將憑借引領(lǐng)潮流的姿態(tài),繼續(xù)捕撈新一代消費(fèi)者對(duì)獨(dú)特品類的認(rèn)同感。

只不過當(dāng)人們花費(fèi)數(shù)十元的對(duì)價(jià)買來一瓶包裝精美的植物蛋白新飲時(shí),不知道會(huì)不會(huì)偶爾緬懷起那瓶沐浴在熱水里僅售6元的杏仁露的美好。