“對于此次推動礦泉水項目,雖然品牌期望它能夠進一步優化產品結構,豐富公司產品矩陣,但我們也知道,開拓新板塊需要經歷從無到有的過程,短時間內均瑤還是很難與現有的礦泉水龍頭展開競爭。另外,均瑤尤其需要注意的是,因公司原有業務市場份額不高,在開拓新業務的過程中一定要避免多元化布局可能導致的品牌主業不強、副業太弱的局面。”

12月7日,“乳酸菌第一股”均瑤健康正式宣布增設礦泉水業務。公司表示,隨著本次礦泉水項目的正式實施,均瑤健康的產品結構將得到優化,礦泉水有望成為均瑤健康成長的“第二曲線”。

這個常年穩居常溫乳酸菌飲品市場前三甲、才上市三個月的“乳酸菌第一股”,現在為什么要來搶農夫山泉的生意?是自身業務發展遭遇瓶頸難以突破,還是想要雙管齊下開拓新疆土?而品牌們眼紅、紛紛跨界的礦泉水市場又有多大呢?留給均瑤的市場又是多少?

01

乳酸菌第一股的誕生和發展

均瑤集團在上世紀90年代就進入了乳制品及乳飲料行業,并逐漸成為行業知名品牌,是國內最早開發和生產塑瓶長效滅菌奶的企業之一。今年8月18日,子公司均瑤健康在上交所上市,成為“乳酸菌第一股”,主營常溫乳酸菌飲品的研發、生產和銷售,并陸續推出了其他健康飲品。

將時間拉回到2011年,均瑤健康開始戰略進入常溫乳酸菌飲品市場,然后推出“味動力”常溫乳酸菌系列產品。事實證明,這一系列的推出為品牌的知名度和影響力奠定了基礎,且該系列也逐步發展成為公司的主營業務。

圖片來源:Google

對此,均瑤集團總裁、均瑤健康董事長王均豪曾表示:“2011年,我們開始培養常溫乳酸菌這只單品,并走向成功、進入藍海,所以我們有打造藍海商品的成功經驗,這個經驗是非常有價值的,未來大概3至5年我們也會去復制這個成功模式,就是自己復制自己的模式,對此我覺得是很有信心的。”

而對于公司品牌相關多元化發展的未來前景,王均豪也寄予期望,表示接下來品牌仍然會在健康飲品上下功夫,形成多元化,從一個商品形成多個單品,最終形成一個大健康飲品的群集。

于是我們看到,圍繞常溫乳酸菌,均瑤健康近年來陸續推出了“奇夢星”系列乳酸菌飲品、均瑤甜牛奶乳飲料、“沁”飲乳味飲料、均瑤6種堅果植物蛋白飲料,以及“味動力”益生元牛奶飲品等,不斷豐富公司的產品線,其中部分產品線也取得不俗成績。

圖片來源:均瑤官網

據歐睿國際數據顯示,2019年在中國內地常溫乳酸菌飲品市場按零售額統計的銷售額中,均瑤健康排名領先,市場占有率約為15.1%。且據多方信息統計,當前國內的常溫乳酸菌飲料市場已經聚集100多個大大小小的品牌,但均瑤健康的市場占有率則一直穩穩位居前三甲。

02

依賴代工、產品結構單一,均瑤或遭遇發展困境

在8月公司上市時,王均豪曾明確表示公司中長期戰略目標為將品牌旗下的含乳飲品打造為含乳飲品行業第一品牌,并在全國含乳飲品行業占據領導地位。

但實際數據顯示,均瑤健康自上市后,營收凈利連續下降,2020年前三季度,均瑤健康凈利潤約1.97億元,同比下降33.84%。

所以,豪言既出不久便踏入新的領域,這其中有何緣由?

其實,均瑤健康想要成為“含乳飲品行業第一品牌”并非易事,除了要通過上市募資解決產能問題,品牌本身仍然不可避免地面臨著產品結構較為單一、區域性限制等固有問題。

1、過于依賴代工廠模式

受產能限制,均瑤健康采用代工廠和自由工廠結合的生產模式,但對代工廠的依賴度比較高。例如根據招股說明書披露數據,在2016-2018年,均瑤健康“味動力”常溫乳酸菌飲品的代工廠產量占到該產品總產量的比重分別達到65.37%、62.81%和39.96%,可見,代工廠實則承擔了均瑤健康飲品的重要產量任務。

2、聚焦乳酸菌品類,產品結構單一

相對于各種乳品綜合品牌,均瑤健康更聚焦在乳酸菌品類,且從2004年砍掉純牛奶業務后,長期以來均瑤健康營收主要依靠乳酸菌飲品“味動力”單品。這一點從招股說明書也有清晰闡述:從2017-2019年,均瑤健康營收分別為11.46億元、12.87億元、12.45億元,其中,“味動力”常溫乳酸菌飲品塑瓶系列占主營業務收入比重分別為97.53%、96.51%和89.48%。

圖片來源:均瑤官網

3、受地域限制,無法實現全局布局

均瑤健康表示,考慮到物流便利等因素,行業普遍進行多生產基地的分散性布局,并選擇在消費集中區域建廠或就近委托加工廠進行生產。但均瑤健康的品牌力目前仍然主要集中在南方江浙地區,在北方地區還比較弱,因此整個渠道體系也偏重南方,無法短時間內在全國進行系統化布局。

4、巨頭爭食,養樂多等海外品牌加大布局

雖然均瑤健康已成為“乳酸菌第一股”,但是,其所處的乳酸菌賽道早已十分擁擠。正如前文介紹到的,目前國內常溫乳酸菌飲料市場有100多個品牌,市場占有率位居前三名的品牌分別是伊利、均瑤和好彩頭,這三個品牌的市場份額合計達到46.3%。

但近幾年,像養樂多這樣同樣主打乳酸菌飲品的海外巨頭品牌,也在不斷加碼中國市場,并搶奪常溫乳酸菌市場。Foodaily了解到,養樂多在中國大陸地區已設有49家分(子)公司。此外,對于乳酸菌市場,蒙牛也從2018年開始重點開拓三四線城市市場,增加冰柜、加強冷鏈建設、增加車輛及業務人員數量。

一系列因素表明,均瑤或許可以嘗試找到新增長機會,扭轉目前尷尬的境遇。而他們,選擇瞄準今年熱火朝天的礦泉水/瓶裝水市場。

03

乳酸菌第一股再出發,礦泉水市場還留給他們多少機會?

按照均瑤健康的說法,他們希望礦泉水項目的正式實施能夠在原有主打產品常溫乳酸菌飲品的基礎上,進一步拓寬公司產品線,使產品結構將得到優化,以尋求新的業務增長點,品牌更是把礦泉水視為均瑤健康成長的“第二曲線”。

押注必然不菲,但這個礦泉水市場到底有多大?為何像伊利、好麗友這樣的乳品、休閑零食巨頭近兩年都紛紛跨界進場?

1、2019年中國瓶裝水市場規模突破2000億

根據歐睿咨詢統計數據,2013-2018年我國瓶裝水銷售規模逐年增長,由2013年1069.2億元增長至2018年的1830.9億元,年均復合增長率高達11.8%,已經成為軟飲料行業最大的細分品類。且2019年市場規模突破2000億元,預計仍能持續增長。

其中,天然礦泉水在瓶裝水的整體份額中的比重呈不斷提升的趨勢。2014-2019年,天然水及天然礦泉水市場規模的復合年增長率分別為24.8%和18.4%%,2019年的市場規模分別達到372億元和151億元。

2、中國高端瓶裝水需求升溫

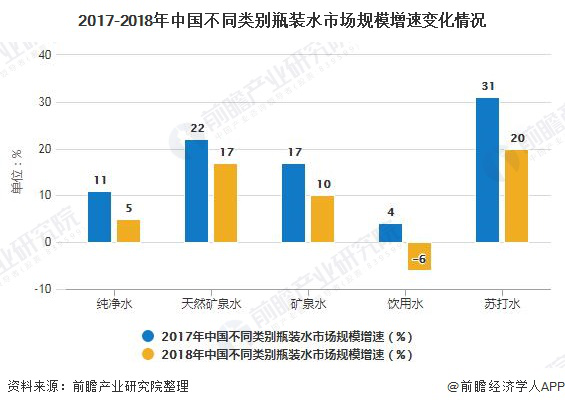

根據尼爾森數據顯示,2018年,中國天然礦泉水及蘇打水市場規模增速分別為17%和20%,高于飲用水及純凈水市場增速。

2019年7月,天貓聯合尼爾森發布《2019年天貓高端水趨勢報告》,報告顯示,從2018年7月至2019年6月,高端水在天貓平臺的月平均成交額增速為130%,月平均消費者增速高達180%;主力消費群為25歲至34歲的有孩家庭,正是目前最具消費力的90/95后人群,他們愿意為更優質的瓶裝水支付更多溢價,比如水源優質、具有一定健康功能性、針對不同細分人群等等。所以,有大需求就有大機會。

3、中國瓶裝水存在單價提升空間

根據歐睿國際數據顯示,2010-2018年,中國瓶裝水單價持續提升,2018年,瓶裝水單價為4.1元/升,即約為2元/瓶(假設單瓶容量為500ml),但這一數據對標臺灣、日本等地區瓶裝水均價而言,仍有60%左右提升空間。但這對于品牌選擇一個新的賽道領域來說,是具有吸引力的。

4、瓶裝水利潤豐厚

農夫山泉上市的熱潮,讓鐘睒睒一度成為中國首富的同時,也讓行業內外對于瓶裝水巨大的利潤空間也產生出巨大的興趣。有人算過,每賣一瓶兩塊錢的水,農夫山泉就能凈賺1塊2,毛利率高達60%。

豐厚的利潤吸引了更多的玩家入場。數據顯示,目前國內有6.4萬家礦泉水相關企業,近十年來相關企業年注冊量呈階梯上升,2019年新注冊7393家,較10年前增長了103%。光今年上半年,礦泉水行業共新注冊企業3929家,同比增長8.5%。

但是,我們也要客觀地看待這個市場,做礦泉水業務并沒有想象中的容易多金,并非每一個水品牌都可以成為農夫山泉。因為在這個賽道,追趕、超越、落后是時有發生的事。

例如曾被稱為“國內第一礦泉水品牌”的益力,作為國內最早一批開始涉及到瓶裝水業務的礦泉水品牌,因為進入的時間比較早,加上本身優勢,很快就搶占了不少的市場份額,曾與怡寶、百歲山并肩。但自從1998年法國達能集團收購益力品牌之后,益力就一步一步走上了不歸路,最終在今年6月再次被達能出售回到國內企業手中,但此一時非彼一時,益力已經沒有任何競爭力可言。

圖片來源:Google

再比如恒大冰泉,于2013年11月由作為國內數一數二的地產大佬恒大集團高調推出,宣稱進軍高端礦泉水市場。雖然當時因為恒大亞冠奪冠、“買不起的水”這些標簽而迅速走紅,但終究也是曇花一現,三年虧損40億。

正如行業內專業人士說道的:要尋到一個合適、安全、干凈的水源,必須在前期就經歷勘查、化驗、辦證等十幾個環節;投產后除了要繳納十幾種稅費外,還要考慮運輸費用。這僅僅是第一步,接下來的市場開拓,沒有巨大的資金投入不行,在大品牌擠壓下,小品牌難以突出重圍。

04

小結

對于均瑤健康的主營業務而言,目前含乳飲料、尤其是常溫乳酸菌飲品行業競爭格局還尚未完全形成,存在品牌多、市場集中度低等特點,競爭較為激烈。但我們仍然期待均瑤可以實現豪言壯志,能夠真正成為含乳飲品行業領導者。

而對于此次推動礦泉水項目,雖然品牌期望它能夠進一步優化產品結構,豐富公司產品矩陣,但我們也知道,開拓新板塊需要經歷從無到有的過程,短時間內均瑤還是很難與現有的礦泉水龍頭展開競爭。

另外,均瑤尤其需要注意的是,因公司原有業務市場份額不高,在開拓新業務的過程中一定要避免多元化布局可能導致的品牌主業不強、副業太弱的局面。

參考資料:

1、北京商報:均瑤上市,乳酸菌市場誰“酸”了?

2、前瞻產業研究院:2019年中國瓶裝水行業市場現狀及發展前景分析

轉載或加入社群:Cherry(微信:15240428449);

商務合作:Amy(微信:13701559246)。