4年時間2,000萬用戶,銷售額破10億。認養一頭牛在紅海的乳品行業,殺出重圍;今年雙11剛開始12小時就收獲3,200萬銷售額,榮登天貓乳制品旗艦店銷量NO.1。作為天貓低溫酸奶品類銷量第一的簡愛,今年雙11期間銷量暴漲6倍......看似早已飽和的乳品賽道還有哪些潛藏的機會?

今天就讓我們來聊聊草原牧場的故事。

01

中國乳品產業鏈概況

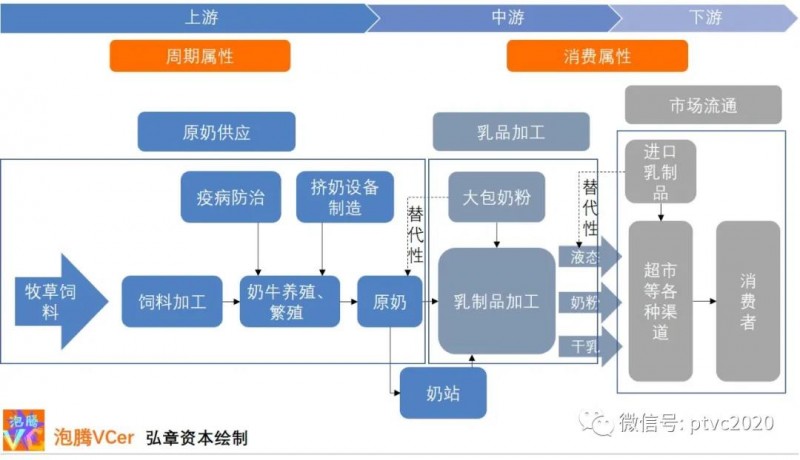

縱觀國內整個乳制品產業鏈,上中下游分別為:上游的原奶供應,中游的乳品加工,下游的市場流通。其中,上游從牧草飼料開始溯源,到飼料加工、奶牛繁殖、產出原奶,中游加工成液態奶、奶粉、干乳,下游通過超市等渠道售賣到消費者手中。

具體到產量結構上,國內乳品以液奶為主,干乳制品僅占較小份額。

液奶主要由酸奶、常溫奶和牛奶飲品構成。液奶整體產量上,自2012年以來,產量保持個位數增長,2017年首次出現負增長,2020年1-8月液奶產量累積增速0.1%。

2008年,液奶中以常溫牛奶和牛奶飲品為主要品類;2017年,常溫牛奶、牛奶飲品、巴氏奶和酸奶的市場占比分別是29.9%、20.6%、9.3%和40.2%;常溫奶和牛奶飲品陷入負增長,巴氏奶和酸奶保持良好增勢。與國際人均消費數據和中國歷史數據相比,牛奶飲品和常溫奶消費量基本見頂,而巴氏奶和酸奶還有上升空間。

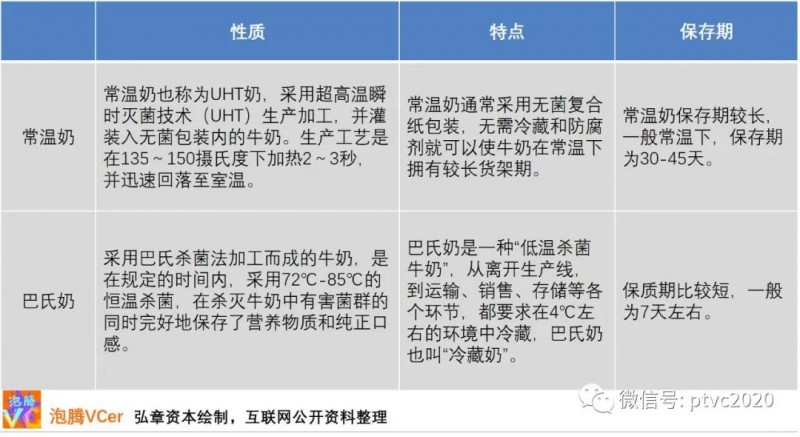

傻傻分不清楚的小伙伴可以看圖解:

常溫奶和牛奶飲品在量的飽和背景下,產品升級或成機會點。2013年伊利金典和蒙牛特侖蘇合計約100億,只占當時常溫奶市場的14%;伴隨著常溫奶市場規模的躍進,2017年,常溫奶市場規模近700億,金典和特侖蘇的占比也大幅提升至近200億元;2018年,常溫奶市場增長放緩,此時特侖蘇和金典繼續保持高增速,分別為19%和20%;

另一邊,2018年,牛奶飲品規模同樣面臨收縮,從2013/2014年10%的市場增速,下滑至負增長,其中最具代表性的頭部產品營養快線從2014年154億下滑至2016年84億元,衰退速度超過外界想象。雖然近幾年公司也曾嘗試迎合90、00后去調整,但產品老化創新不足,品牌力已不在。

干乳制品產量自2013年來多次呈現負增長。國內的干乳制品中一半是奶粉,其他品種量較少;除煉乳外,乳清、奶酪、奶油的供應都高度依賴進口。因此,奶粉自2013年以來的負增長趨勢帶動整個干乳制品的負增長。

國內干乳制品較少的很大原因是,國內鮮牛奶采購價格遠高于國際市場,所以制成干乳制品后成本更高。而國內兒童奶棒的做法是把國外干乳進口國內后再加工,高利潤空間帶動該品類快速發展。

02

乳品行業的三個時代

1979-2005常溫奶時期:飲奶意識從無到有

這個時期顯著的行業特點是:低溫巴氏奶沒落、奶粉行業和常溫奶興起。

80年代由于國家整體經濟發展狀況落后,消費者飲奶意識普遍較低,主要以配送低溫巴氏奶為主,但受限于配送和殺菌技術條件有限,低溫巴氏奶的運輸和銷售半徑較小,且奶源主要來自小規模奶農自家散養牧場。

90年代開始,人們漸漸養成喝牛奶的習慣,但奶牛數量、產奶技術和物流使得牛奶的供給依舊匱乏,原始低溫巴氏奶空白的部分市場由奶粉填補;當時,奶粉是鮮奶的加工干燥產物,生產能耗高,營養物質受破壞程度大,因此并沒有受到市場廣泛的青睞。直到1997年,國內引進了超高溫瞬間滅菌技術(UHT)和利樂無菌包裝,由于營養價值高于奶粉,飲用方便的特性,常溫奶市場迅速崛起。

1997年是中國乳品市場最具標志性的年份之一,今天的巨頭伊利、蒙牛等常溫奶生產公司,就是從這一年開始全國范圍內的跑馬圈地,獲得飛速的發展。

2005-2015風味奶時期:乳品的黃金十年

這一時期的顯著特點是,品類與渠道齊飛,可以稱作中國乳制品的黃金十年。

由于人們觀念升級,風味常溫白奶品類不斷豐富,出現了品牌高端化趨勢;這一時期,含乳飲料和植物蛋白飲料兩個新興品類經歷了從萌芽、到快速興起,再到增長瓶頸的生命周期。

我國乳飲料發展可追溯至上世紀80年代,而爆發期主要集中在2008-2012年;2005年之前,常溫白奶最初的差異主要集中在包裝和外觀上;2005年之后,常溫白奶在經歷了近10年的單一口味后,逐漸拓展出風味白奶、谷粒果粒奶等口味豐富的奶。尤其是伊利、蒙牛等幾大乳業巨頭開始關注利潤率較高的乳飲料產品開發,整個品類以蒙牛酸酸乳贊助《快樂女生》銷量翻三倍為開端,之后進入伊利“優酸乳”和蒙牛“酸酸乳”之戰,之后哇哈哈“營養快線”、小洋人“妙戀”、三鹿和光明加入競爭,我國乳飲料市場蓬勃發展。2008年,我國乳飲料市場銷售量達到62億升,進入為期4年的爆發期。這一時期內,娃哈哈營養快線升級并在2009年達到120億元銷售額,占2009年娃哈哈集團總營收的25%以上;蒙牛在2009年乳飲料收入達63.9億元,同比增長14.3%。

植物蛋白飲料也經歷了從萌芽到壯大再到瓶頸的過程。我國植物蛋白飲料興起較早,相較于常溫奶更早滲入消費者,有廣泛良好的基礎。其中代表企業有維維股份、承德露露、養元飲品等。1940年,維他奶開始在香港生產。1950年,露露成立,1953年銷量大增,至60年代每年銷售1200萬瓶。1994年,維他奶集團在香港聯交所上市。1997年,養元飲品成立,主要產品六個核桃在行業占比80%。同年,露露上市。2003年,銀鷺花生牛奶占整個花生乳市場80%。

植物蛋白飲料在2009-2013年進入爆發階段;植物蛋白飲料的爆發與含乳飲料有相似之處,消費者需求口味多元化,植物蛋白飲料業務的凈利潤更高,通過精準營銷打造產品及品牌差異化避免價格戰;2013年后,植物蛋白飲料市場的增長基本陷入停滯,14、15年行業規模增速均為負值。其中,非豆乳類飲料的增速明顯低于豆乳類飲料,承德露露、六個核桃、銀鷺花生牛奶等明星產品銷售收入出現下滑跡象。

從產品和品牌定位來看,國內植物蛋白飲料企業產品單一、沒有創新、定位較低;在渠道上,相關企業多從低線城市開始滲透,主要分布在三、四線城市,對年收入貢獻最大的市場仍然是鄉鎮銷售。

從市場競爭來看,國內植物蛋白飲料在功能、營養方面與牛奶類似,兩者存在一定替代關系,因此,伊利、蒙牛近年來快速渠道下沉,實際上搶占了植物蛋白飲料低線城市份額。

常溫白奶高端化是這階段最大亮點:2005年后,蒙牛特侖蘇和伊利金典等高端常溫奶陸續上市,2005年,中國市場第一個高端常溫白奶蒙牛特侖蘇純牛奶上市;2006年,伊利首個高端常溫白奶伊利金典(有機)純牛奶上市;2007年,國內第一款“低乳糖奶”伊利舒化奶上市。

并在13年左右進入高速增長期,其增速遠高于液態奶整體增速。2017年,特侖蘇營收增速20%,金典營收增速30.3%,同時特侖蘇占蒙牛液體乳24.9%,金典占伊利液體乳營收17.8%。

2015-2025未來趨勢:低溫化、健康化

我們預測,未來十年乳品行業會面臨全面升級和產品結構的進一步優化。由于牧場資源逐步豐富,冷鏈運輸效率提升,終端的分銷效率在全渠道的新零售模式下大幅提升,低溫化將會成為重要趨勢之一。

同時,過去老化的產品也會面臨重要變革,比如植物蛋白飲料、風味乳等沒落飲品,會在整個大食品行業健康化趨勢的帶動下進行品類更新。

03

品牌乳業行業現狀

在當前國內品牌乳業梯隊中,一梯隊是伊利、蒙牛,二梯隊是上海光明乳業,河北君樂寶、四川新希望乳業,三梯隊是北京三元乳業、新疆天潤乳業、廣西皇氏乳業、廣東燕塘乳業、河南科迪乳業。在增速放緩的背景下,第一梯隊加速收割市場,市場集中度加快提升。第二梯隊增長緩慢,在大力開拓低溫市場。

2015-2016年后,上游乳制品過剩,價格體系下移;下游促銷加劇,區域型小企業被動參與促銷,定價權缺失,利潤空間受到擠壓。全國性大企業,以伊利、蒙牛為代表,迅速拉開與第二、三梯隊的差距,中國常溫乳制品進入了雙寡頭時代。

近年來媒體平臺分散,熱門綜藝的冠名費用進入5億級,流量入口一票難求。根據伊利的財報數據,2016-2018年三年的廣告營銷費用分別為76億、82億和110億元,對應液體奶營收495億、558億和657億。類似金典、安慕希這樣高端支線品牌的廣告費用也都達10億級別,遠超小乳企可以承擔的金額范圍,這使得小乳企通過打造“爆款”占領用戶心智,從而實現彎道超車的難度加大。

04

未來產業行情預判

首先,液奶進口量近年來快速上升,但占總體比例仍然較低,不會對國內液奶格局產生過大影響。

一是由于液奶“鮮”、“活”的特性不支持進口持續大幅增長。從國際經驗看,俄羅斯、日本、墨西哥等乳制品主要進口國均以奶酪、黃油、奶粉等干乳制品為主;二是國家奶業發展政策不支持大規模進口。在《國務院辦公廳關于推進奶業振興保障乳制品質量安全的意見》下,國內生鮮乳產量將逐步提升,對進口乳制品的需求保持相對穩定;三是國內消費者對乳制品選擇日趨理性。

第二,奶源控制決定長期格局。

從政策端,低溫酸奶和巴氏奶必須采用鮮奶作為原料生產。2018年2月新標準規定“滅菌乳”僅能采用生鮮乳,意味著常溫奶對進口大包粉的使用期限也進入倒計時;在需求端,低溫奶是行業的下一波增量。低溫酸奶21天、巴氏奶7天短保期限決定了乳企對消費市場周邊奶源的需求上升;在供給端,中國奶牛存欄量下降,2018年下半年奶源價格回升,進入缺奶和價格上漲周期。

支撐中國成為乳業發達國家的背后邏輯是大農業的發展,乳業的長期格局取決于對上游的深度參與。長期看,乳業競爭比拼的是全產業鏈的運營效率,當渠道和品牌已經進入巨頭競爭空間乏力的階段,向產業鏈上游的牧場養殖延伸,在規模化的基礎上追求更大的成本優勢,是奠定乳企長期終局地位的壁壘。

05

乳制品領域投資機會

酸奶:替代牛奶、區域性增量

從基因的角度講,華人的乳糖不耐比例高達93%。亞洲人體質無法充分分解乳糖,使酸奶成為了牛奶的替代品。酸奶的制作很大程度上也需要液態原料奶,所以本土原料奶的需求有可能從消費端轉移到制造端。

?

酸奶的核心增長邏輯有兩個:一是替代牛奶的趨勢。從2011-2015年之間品牌商透過渠道的拓展以及低線城市的滲透,整體白奶(常溫以及低溫)有10%的增長。2015年往后白奶出現增長乏力的情況。酸奶的增長以及消費習慣的形成令我們開始看到酸奶替代牛奶的趨勢:低溫酸奶比例從整體液態奶市場10%增長到14%。酸奶整體銷售額比重在2017年超過40%。二是把握區域性增量市場。一二線市場的整體酸奶占比加上常溫酸奶已經達到30%出頭,與日本市場2011年-2016年的替代潮較為相似。低溫酸奶三線以及四線城市低溫占有率僅約18%以及8%,是未來低溫酸奶的增量主戰場。

奶粉:國產品牌崛起、品牌集中度提升

國家政策導向明確,奶粉市場規范,消費者回歸理性,外資份額下降,國產奶粉品牌崛起是確定性事件;小品牌退出,大品牌份額進一步提升,也是大勢所趨。

奶粉注冊制對行業洗牌效果顯著,2,000個現有品牌中將淘汰70%以上品牌數,2018年后僅剩500-600個品牌配方;截至2017年12月28日,在國家食藥監局發布的33批嬰幼兒配方奶粉注冊名單中,總計涉及97家乳企319個品牌,批準奶粉配方940個。其中,國產奶粉占比80%左右;雜牌、貼牌、小品牌市占率22.7%,大概率被清出市場,預計將空出160-200多億的市場空間,主要集中在三四線城市及鄉鎮;中國三線城市及以下的奶粉銷售額在全國占比63%,市場空間巨大,也是國產大牌的主陣地;品牌集中度提升、國產品牌市場份額提升是未來2-3年奶粉行業主要格局變化;

隨著嬰幼兒配方奶粉的增速放緩,成人奶粉特別是中老年奶粉,逐漸成為國內主要乳制品企業的競爭方向;2016年線上奶粉市場中,嬰幼兒奶粉占比95.9%,成人奶粉僅占4.1%,規模小,潛力亟待挖掘;

成人奶粉的增長來自于產品的細分化和受眾范圍的擴大化。此外,特殊醫學用途配方奶粉,對企業要求門檻較高,有醫學背景的外資品牌更為強勢,市場規模或從目前的不足10億元增至上百億元。

雖然干乳制品市場份額小,產量自2013年來多次呈現負增長,但兒童產品成為奶酪市場增長點,零售端占比高達55%。奶酪富含鈣、蛋白質等營養成分,相較于成年人,更適合兒童食用。隨著二胎政策的推動,兒童奶酪市場可期。

兒童奶酪的高毛利也是推動該品類發展的重要原因。目前奶酪市場CR5為48%,市占率排名前五的品牌,國有品牌僅有妙可藍多入圍。縱觀一級市場,19年7月成立的兒童奶酪品牌妙飛不到一年時間即拿到經緯創投投資。

?