站在13億人的風(fēng)口上,中國(guó)生鮮涌現(xiàn)了多業(yè)態(tài),新零售業(yè)態(tài)盒馬鮮生、區(qū)域社區(qū)生鮮傳奇、綜合類永輝、垂直類的百果園以及互聯(lián)網(wǎng)下的電商生鮮等等企業(yè)勢(shì)如破竹,擁擠的生鮮多業(yè)態(tài),有的風(fēng)光無(wú)限,也有的黯然退出,各家都想在13億人口的生鮮剛需上占有一席之地。

?

?

生鮮零售比拼的是供應(yīng)鏈,決定生鮮供應(yīng)鏈的背后是生鮮種養(yǎng)殖產(chǎn)業(yè)的標(biāo)準(zhǔn)體系建設(shè)。

生鮮零售行業(yè)在互聯(lián)網(wǎng)與資本的催生之下,千奇百怪的玩法頻出,背后是生鮮零售對(duì)于市場(chǎng)與財(cái)富的追逐。

不過(guò),大多數(shù)從業(yè)者對(duì)于中國(guó)上游種植與栽培是陌生的,很多生鮮零售人對(duì)于生鮮本質(zhì)的思維理解很單一,很多渠道還是以快消品的那一套邏輯去經(jīng)營(yíng)生鮮品類。

01

中國(guó)生鮮市場(chǎng)將破6 萬(wàn)億,超市與電商地位日益提升

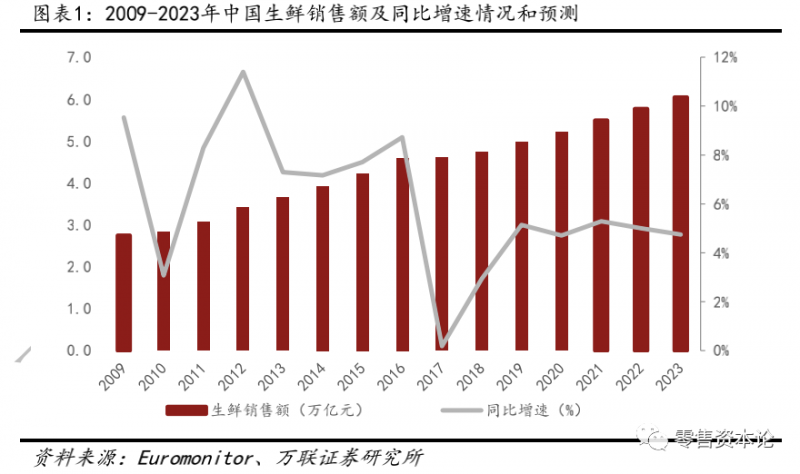

中國(guó)生鮮市場(chǎng)規(guī)模龐大,預(yù)計(jì)2023年突破6萬(wàn)億大關(guān)

中國(guó)生鮮市場(chǎng)規(guī)模龐大且呈現(xiàn)逐年上升的趨勢(shì)。

由于生鮮食品是每日必需品,并且隨著現(xiàn)代人越來(lái)越注重健康飲食,萬(wàn)聯(lián)證券分析師認(rèn)為,蔬菜、水果、堅(jiān)果等生鮮食品的需求量未來(lái)將會(huì)保持一定的增長(zhǎng)。

?

?

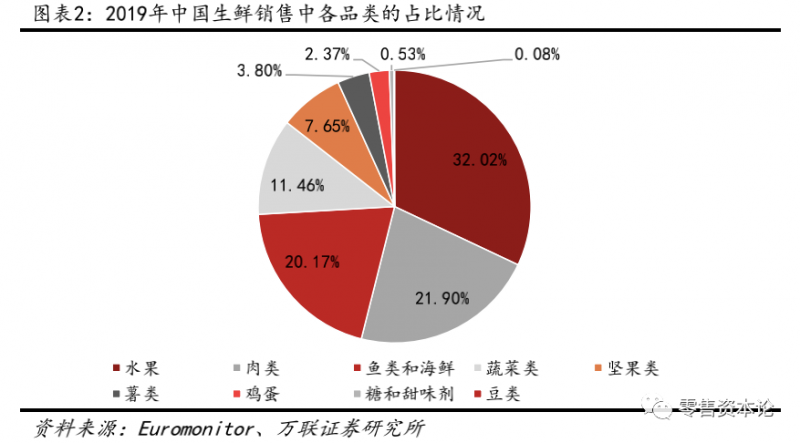

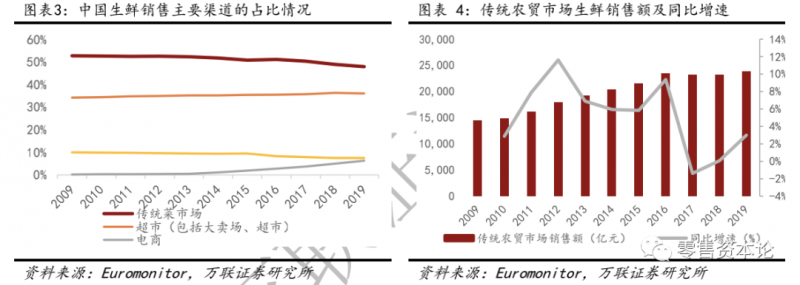

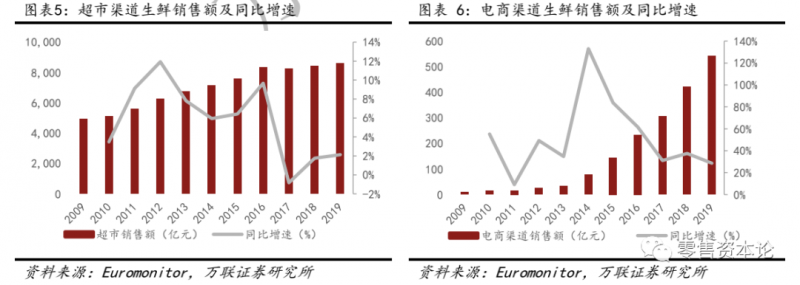

傳統(tǒng)農(nóng)貿(mào)市場(chǎng)地位穩(wěn)固,超市與電商渠道占比上升

生鮮銷售的渠道主要包括傳統(tǒng)農(nóng)貿(mào)市場(chǎng)、個(gè)體商戶、超市、電商等。隨著現(xiàn)代人消費(fèi)偏好與習(xí)慣的改變,電商與超市渠道越來(lái)越受到消費(fèi)者的青睞。

?

?

02

生鮮零售的前世:傳統(tǒng)農(nóng)貿(mào)市場(chǎng)和超市是主戰(zhàn)場(chǎng)

傳統(tǒng)農(nóng)貿(mào)市場(chǎng)與超市是主要購(gòu)買生鮮的場(chǎng)所。

最開始,傳統(tǒng)農(nóng)貿(mào)市場(chǎng)是人們購(gòu)買生鮮的重要場(chǎng)所,市場(chǎng)中由許多小的獨(dú)立商戶構(gòu)成,有分魚類和海鮮區(qū)、肉類區(qū)、蔬菜區(qū)等。

然而,隨意開價(jià)的行為、“臟亂差”的環(huán)境、菜品的質(zhì)量與安全性一直是傳統(tǒng)農(nóng)貿(mào)市場(chǎng)的痛點(diǎn)。

后來(lái),超市中逐漸開辟出生鮮業(yè)務(wù)區(qū),因而人們?cè)诔幸材苜I到生鮮食品。

根據(jù)Euromonitor的數(shù)據(jù),2009年,生鮮銷售的傳統(tǒng)農(nóng)貿(mào)市場(chǎng)與超市渠道共計(jì)占比87.1%,到2019年兩者相加占比為83.91%,隨著人們消費(fèi)習(xí)慣的改變,生鮮銷售的渠道變得越來(lái)越多樣化,但傳統(tǒng)農(nóng)貿(mào)市場(chǎng)與超市渠道依然享有穩(wěn)固的地位。

03

生鮮零售的今生:眾多玩家參與線上市場(chǎng)的搶奪,

傳統(tǒng)線下渠道面臨挑戰(zhàn)

生鮮零售市場(chǎng)競(jìng)爭(zhēng)激烈,生鮮電商三種模式并存

(1) 網(wǎng)購(gòu)生鮮習(xí)慣逐漸形成,中國(guó)生鮮電商市場(chǎng)發(fā)展迅猛

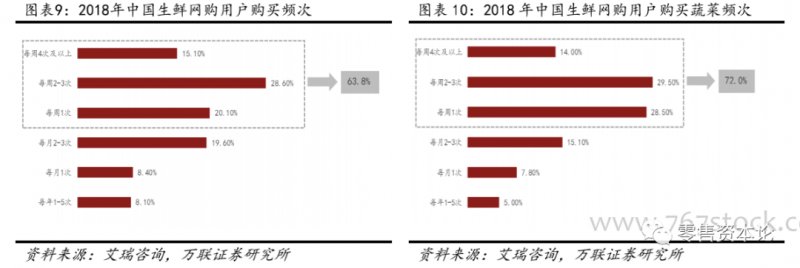

現(xiàn)代人生鮮網(wǎng)購(gòu)習(xí)慣正逐步養(yǎng)成,超6成生鮮網(wǎng)購(gòu)用戶每周購(gòu)買1次及以上。

?

?

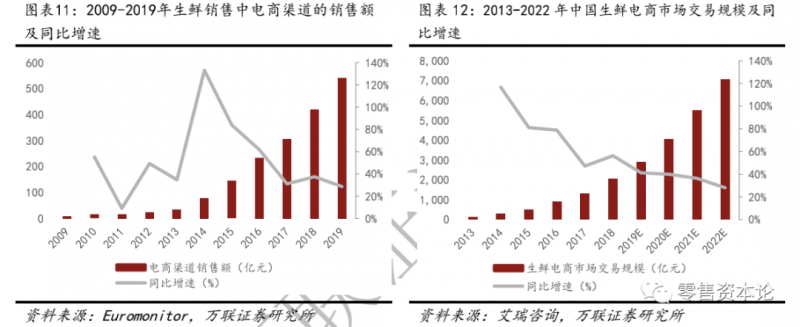

中國(guó)生鮮電商市場(chǎng)交易規(guī)模CAGR5高達(dá)74%。

根據(jù)Euromonitor的數(shù)據(jù),2019年,中國(guó)生鮮銷售中,電商渠道的銷售額為636.13億元,同比增長(zhǎng)28.86%,2009-2019年CAGR10高達(dá)48.52%。

?

?

(2)一波三折:生鮮電商行業(yè)的發(fā)展歷程

萌芽期(2005—2012年):盯上線上生鮮的藍(lán)海,垂直生鮮電商開始萌芽。

探索期(2012-2013年):生鮮電商不斷摸索前行,制造事件吸人眼球。

成長(zhǎng)期(2013年-至今):一波三折,生鮮電商的曲折發(fā)展之路。

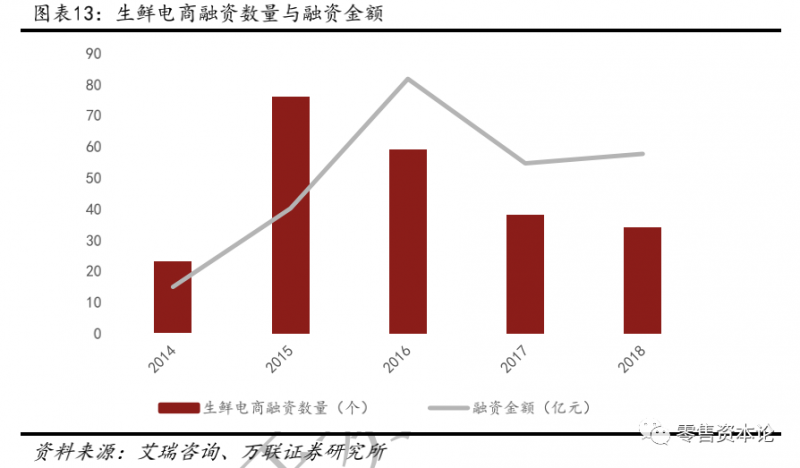

1)發(fā)展黃金期(2013-2015年):2014-2015年,不斷有資本進(jìn)入市場(chǎng),多點(diǎn)Dmall、愛鮮蜂、社區(qū)001等公司先后獲得巨額投資。

?

?

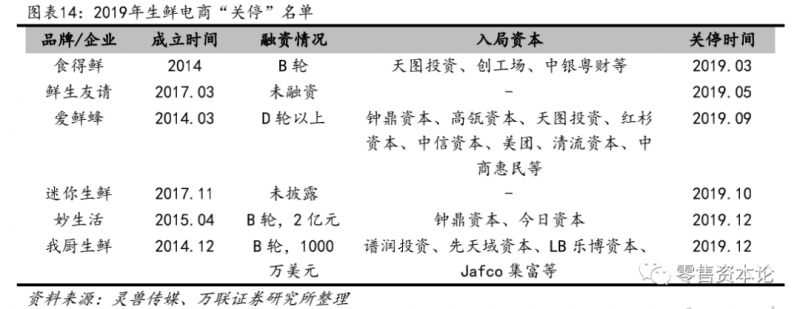

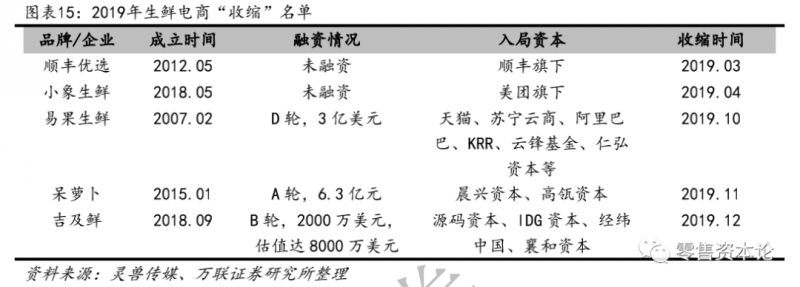

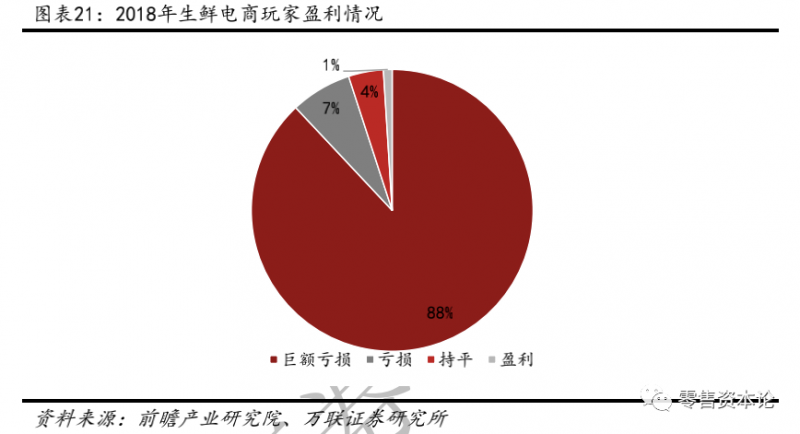

2)行業(yè)退潮期(2016-2019年):由于“燒錢”是生鮮電商的一大特征,盈利難是長(zhǎng)期發(fā)展的一大難題,在資金鏈斷裂的情況下,還在培育期的生鮮電商企業(yè)容易直接倒閉。

?

?

?

?

生鮮電商頻頻倒下主要原因可歸結(jié)為:i.競(jìng)爭(zhēng)壁壘低,同質(zhì)化嚴(yán)重 ii.生鮮損耗率高,不易保存的特質(zhì)使得供應(yīng)鏈消耗巨大。

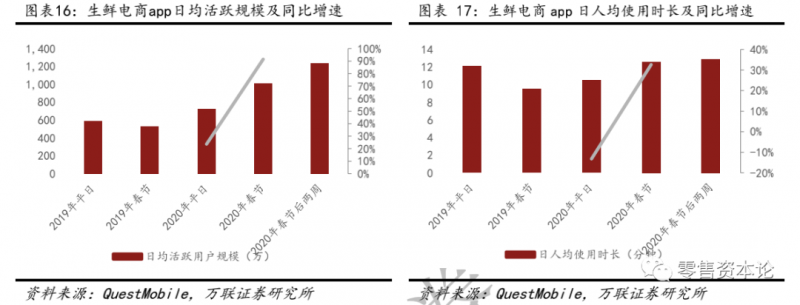

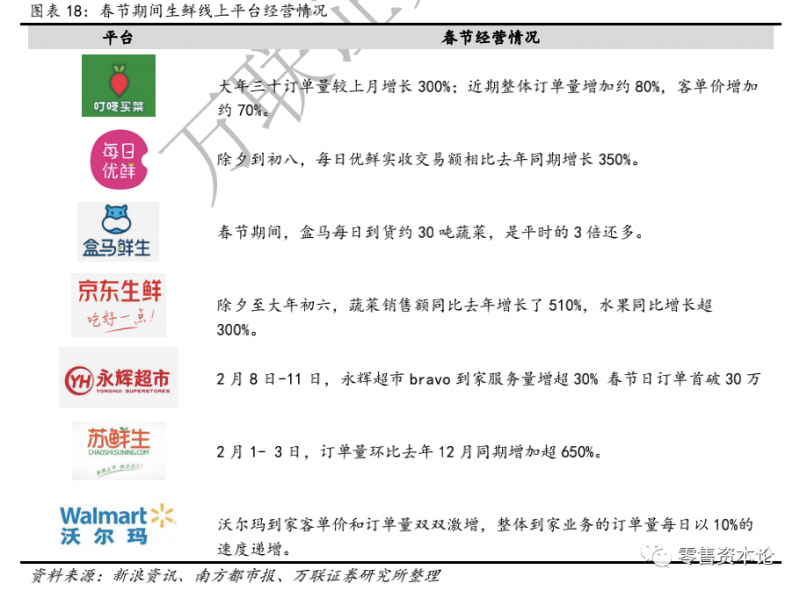

3)重生調(diào)整期(2020年-至今):2019年末的一場(chǎng)疫情突然全國(guó)性爆發(fā),2020年初,政府號(hào)召民眾抗疫不出門,作為每日必需的生鮮品類突然迎來(lái)了線上市場(chǎng)的大爆發(fā),需求量的激增使得原本處于崩潰邊緣的生鮮電商迎來(lái)了“重生”。

短期而言,疫情促使線上生鮮的流量重分配,供應(yīng)鏈強(qiáng)大的生鮮電商企業(yè)優(yōu)勢(shì)顯現(xiàn):

部分生鮮電商由于供應(yīng)鏈和冷鏈的建設(shè)尚不完備,在本次疫情大考中由于無(wú)法滿足客戶的需求而被淘汰;

對(duì)于那些早有準(zhǔn)備的生鮮電商而言,本次疫情的爆發(fā)則能搶奪到更多的客戶資源。

長(zhǎng)期來(lái)看,盈利將成為生鮮電商長(zhǎng)期生存的目標(biāo),未來(lái)主力資源將重新調(diào)整分配給模式行得通的企業(yè)。

?

?

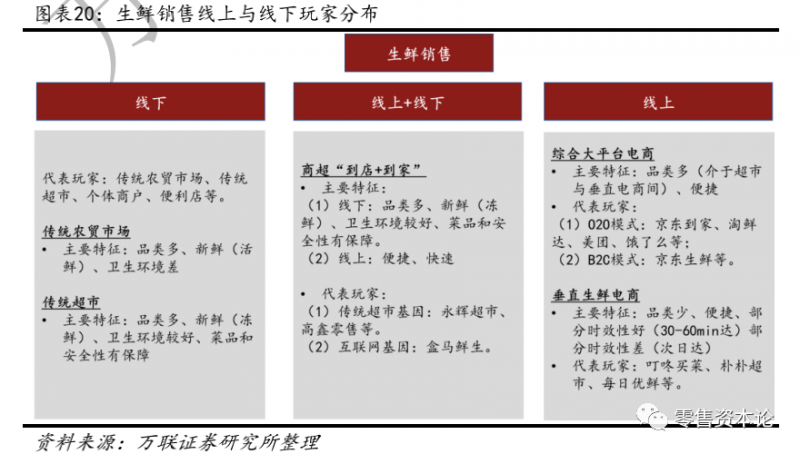

(3) 生鮮電商行業(yè)的現(xiàn)狀:當(dāng)今三種模式并存,僅1%的玩家能盈利

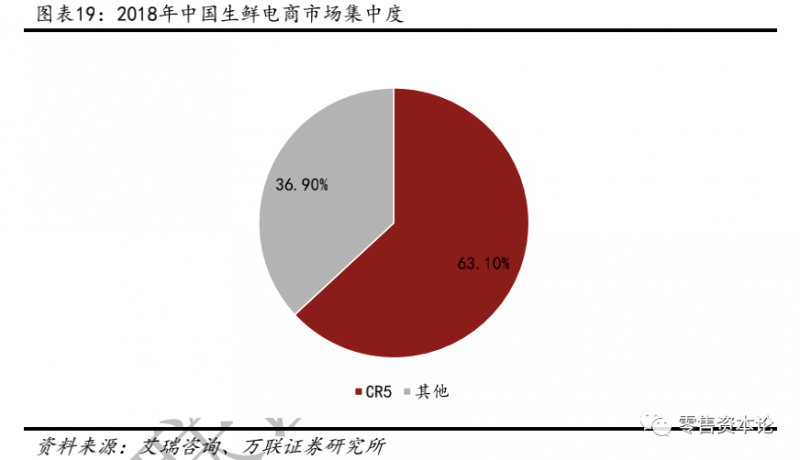

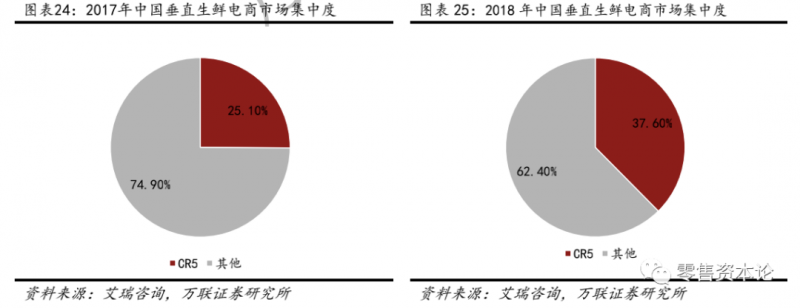

中國(guó)生鮮電商行業(yè)集中度高,頭部效應(yīng)明顯。

生鮮電商按照模式可分為三類:

1)新興垂直生鮮電商模式,如每日優(yōu)鮮、叮咚買菜、樸樸超市等;

2)商超的“到店+到家”模式,如永輝超級(jí)物種、盒馬鮮生,沃爾瑪?shù)郊业龋?span lang="EN-US">

3)綜合電商大平臺(tái)模式,如美團(tuán)、京東到家等。

三種模式并存,資本在模式間兜轉(zhuǎn)運(yùn)作,即便“燒錢”也勢(shì)必要搶奪到流量資源。

絕大部分生鮮電商持續(xù)“燒錢”,毛利率較低,僅1%能盈利。

?

?

生鮮電商模式一:垂直生鮮電商模式

(1) 盯上線上生鮮的藍(lán)海,垂直生鮮電商應(yīng)運(yùn)而生

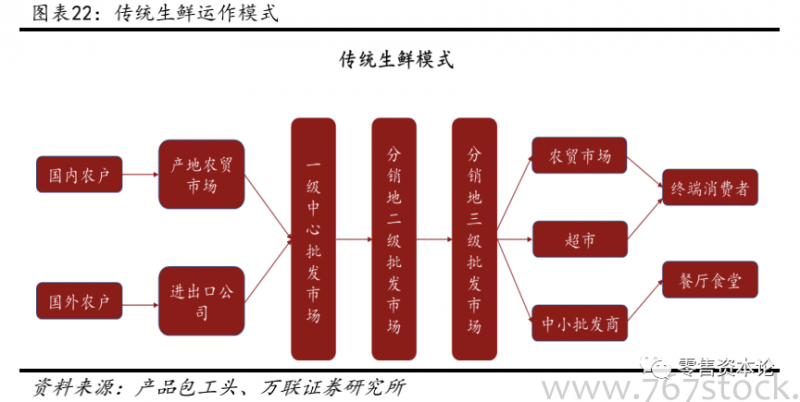

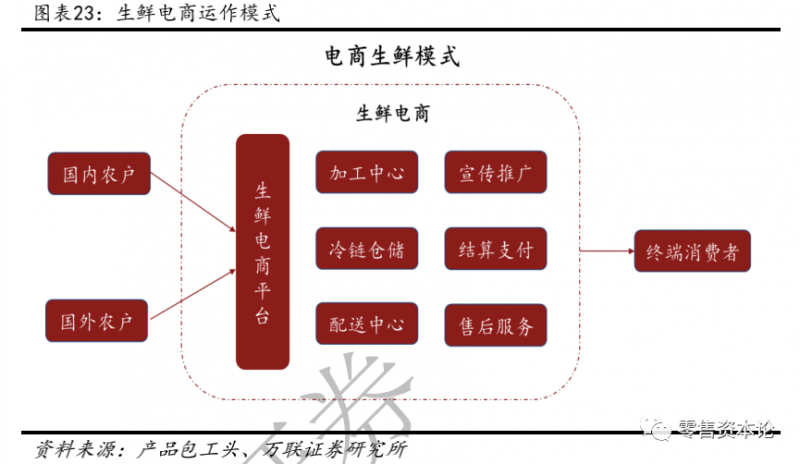

垂直電商從源頭采購(gòu),模式較傳統(tǒng)農(nóng)貿(mào)市場(chǎng)模式更為簡(jiǎn)潔高效。

生鮮電商從源頭采購(gòu),并利用大數(shù)據(jù)優(yōu)化全過(guò)程。

?

?

垂直電商競(jìng)爭(zhēng)格局:頭部效應(yīng)明顯,玩家加速聚集。

?

?

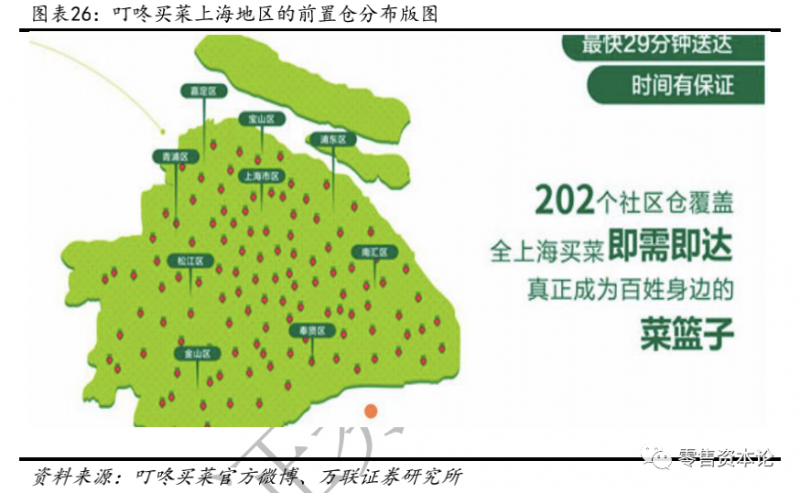

(2) 案例分析:叮咚買菜——前置倉(cāng)模式的代表,29分鐘送菜上門

叮咚買菜是一款自營(yíng)生鮮平臺(tái)及提供配送服務(wù)的生活服務(wù)類APP,2019全年叮咚買菜GMV超過(guò)50億元,2019年12月單月營(yíng)收已達(dá)7個(gè)億,2019年年末日均訂單量超過(guò)50萬(wàn)單。

深耕上海,目前還在杭州、寧波、蘇州、無(wú)錫、深圳、紹興、嘉興開設(shè)了前置倉(cāng)。

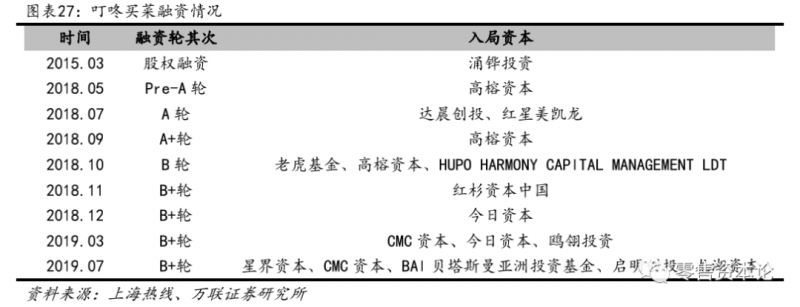

叮咚買菜融資情況:自上線以來(lái)共拿到9輪融資,其中2018年共有6次, 2019年2次。

叮咚買菜發(fā)展歷程:

2014年3月,上海壹佰米網(wǎng)絡(luò)科技有限公司成立,叮咚小區(qū)APP上線。

2014年4月,獲得涌金集團(tuán)、好未來(lái)集團(tuán)的天使輪投資。

2014年7月,首個(gè)叮咚線下服務(wù)站建在了用戶家門口,在全球率先提出了“即需即達(dá)”的快送服務(wù),也成為中國(guó)最早的社區(qū)前置倉(cāng)。

2017年5月,成功轉(zhuǎn)型在家庭買菜業(yè)務(wù)上,“叮咚小區(qū)”正式更名為“叮咚買菜”, 最快29分鐘新鮮到家。

2018年5月,叮咚買菜獲得高榕資本領(lǐng)投的pre-A輪融資。

2018年10月,叮咚買菜共119個(gè)線下服務(wù)站,服務(wù)上海大部分社區(qū)。

2019年3月,叮咚買菜日單量突破20萬(wàn)單,被上海商務(wù)委評(píng)為2018-2019年度電子商務(wù)示范企業(yè)。

2019年5月,叮咚買菜共有345個(gè)線下服務(wù)站。

?

?

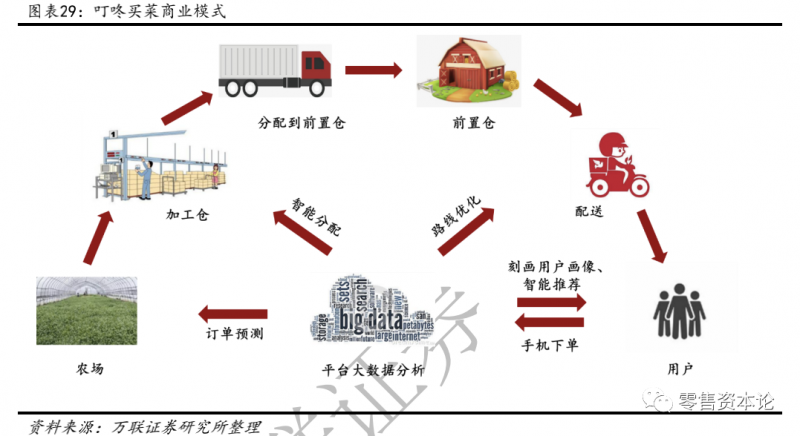

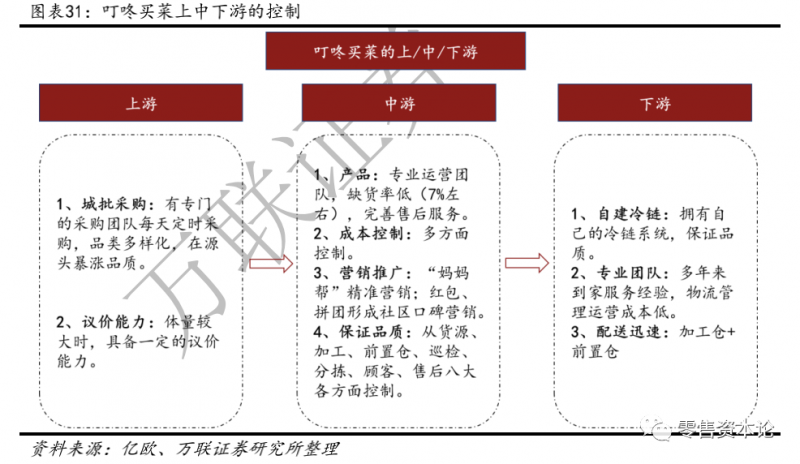

叮咚買菜商業(yè)模式:叮咚買菜采用的是前置倉(cāng)模式,即倉(cāng)庫(kù)建立在離消費(fèi)者最近的地方,輻射周邊1-3公里區(qū)域,并根據(jù)消費(fèi)者的需求,由總倉(cāng)配送物品至前置倉(cāng)進(jìn)行小倉(cāng)囤貨的一種模式。

?

?

各環(huán)節(jié)分工明確,智能大數(shù)據(jù)提升效率:

1) 采購(gòu)——每日一采,城批采購(gòu)與品牌商直供。

?

?

2)冷鏈物流——自建冷鏈和供應(yīng)鏈。

3)運(yùn)營(yíng)——大數(shù)據(jù)控制損耗率。

4)營(yíng)銷——精準(zhǔn)營(yíng)銷+紅包拼團(tuán)+地推。

5)品控——八步品控流程保障質(zhì)量。

?

?

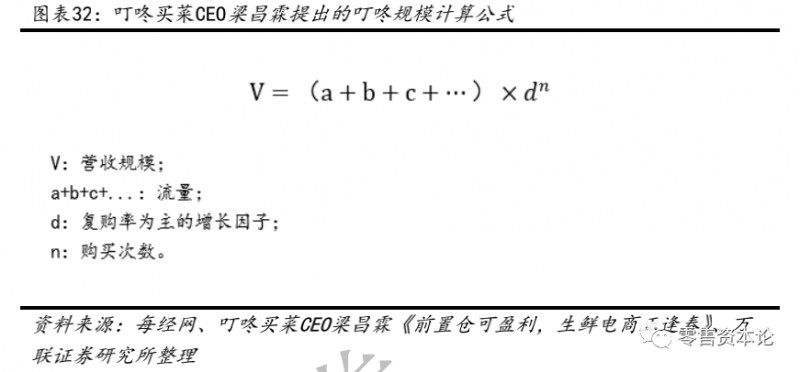

短期盈利能力受質(zhì)疑,長(zhǎng)期提升客單價(jià)和復(fù)購(gòu)率是關(guān)鍵。

萬(wàn)聯(lián)證券分析師認(rèn)為,短期來(lái)看,該模式雖未必盈利,但搶奪流量后可拉低成本:

配送快、0元起送、0配送費(fèi)、低價(jià)格會(huì)導(dǎo)致公司虧損,但可搶奪流量,爭(zhēng)取到更多的客戶資源,久而久之降低每單的配送成本(一次配送可以在一個(gè)范圍內(nèi)送幾單甚至十幾單);

長(zhǎng)期來(lái)看,提升客單價(jià)與復(fù)購(gòu)率是關(guān)鍵:倘若客單價(jià)一直無(wú)法提升至成本以上的水平,依然是入不敷出的局面,盈利能力仍為痛點(diǎn)。

?

?

生鮮電商模式二:商超“到店+到家”模式

(1) 商超“到店+到家”模式介紹

?“宅經(jīng)濟(jì)”促使商超發(fā)展“到店+到家”模式。

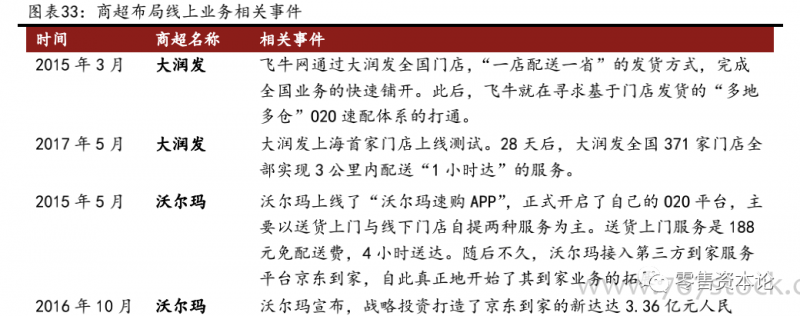

早在前幾年已有不少商超企業(yè)布局線上業(yè)務(wù),其中無(wú)外乎分為自建線上APP、接入電商巨頭的平臺(tái)。

?

?

(2) 案例分析:盒馬鮮生——店倉(cāng)一體的流量搶奪者

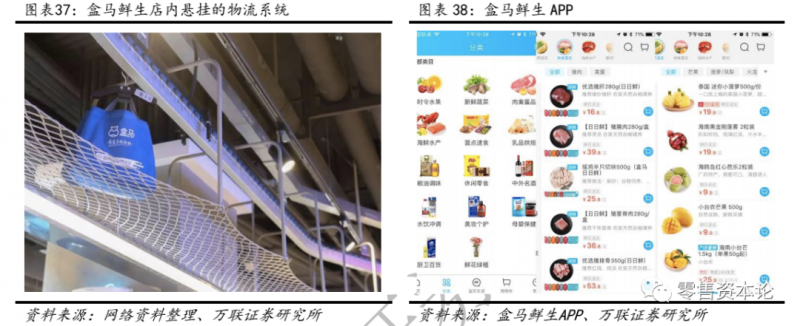

開啟“生鮮超市+餐飲”新零售概念,盒馬鮮生迅速擴(kuò)張。

盒馬鮮生是由原京東物流負(fù)責(zé)人侯毅創(chuàng)立的,在得到阿里的介入后,打造出了“生鮮超市+餐飲+電商+物流”的新零售概念,即又是超市,門店內(nèi)又做餐飲,并且還是菜場(chǎng)。

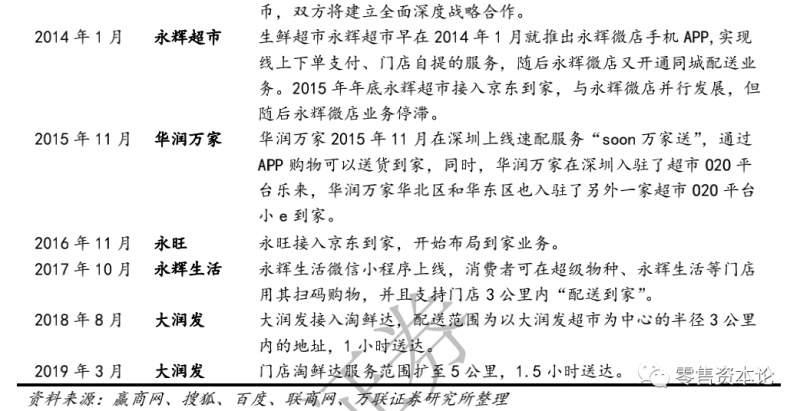

“到店+到家”模式滿足不同場(chǎng)景消費(fèi)群體,實(shí)現(xiàn)線上線下全覆蓋。

盒馬鮮生多開在居民聚集區(qū),分為“到店”和“到家”兩種模式,“到店”購(gòu)物時(shí)付款只支持支付寶和現(xiàn)金,“到家”模式則是客戶通過(guò)盒馬APP下單購(gòu)買。

盒馬的到店與到家兩個(gè)場(chǎng)景是相互協(xié)同的,滿足不同用戶對(duì)于不同場(chǎng)景的需求。

“到店+到家”模式比起純線上的生鮮電商而言,好處就在于前者依靠店倉(cāng)合一節(jié)約部分的配送成本。

同樣是前置倉(cāng),店倉(cāng)合一的商超能滿足倉(cāng)儲(chǔ)需要的同時(shí),可以吸引線下的流量而無(wú)需支付配送成本(客戶到店購(gòu)買無(wú)需配送),而純線上電商的前置倉(cāng)只能進(jìn)行倉(cāng)儲(chǔ)而無(wú)線下流量。

?

?

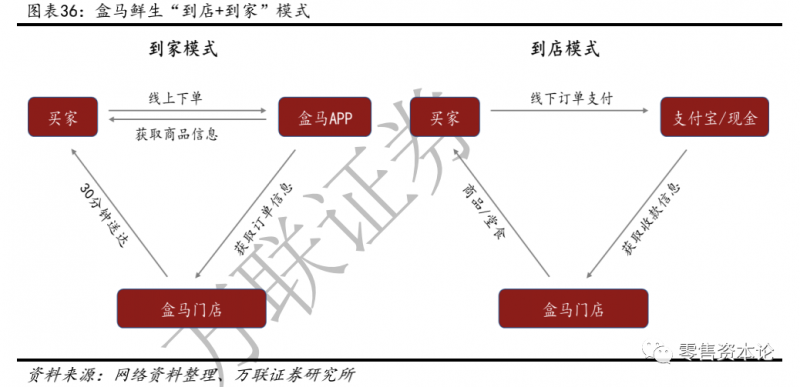

大數(shù)據(jù)科技賦能物流系統(tǒng),店倉(cāng)合一提高配送效率。

盒馬鮮生門店的上方鋪設(shè)了全自動(dòng)懸掛鏈物流系統(tǒng),這樣能夠讓各區(qū)域的店員收到訂單后,在第一時(shí)間分揀自己所屬區(qū)域陳列的水果、蔬菜、零食或其他不同的商品。

然后把它們打包送上物流懸鏈系統(tǒng),這樣便可以不需要在整個(gè)門店內(nèi)來(lái)回走動(dòng),而快速將貨物通過(guò)門店上方的懸鏈系統(tǒng)送到后場(chǎng)出貨。

數(shù)字智能化打造核心競(jìng)爭(zhēng)力,生鮮大考中交出高分答卷。

盒馬會(huì)根據(jù)自己的歷史數(shù)據(jù)和阿里的大數(shù)據(jù),去做智能的訂貨和庫(kù)存分配,達(dá)到庫(kù)存周轉(zhuǎn)、銷售效率的最大化。

?

?

盒馬疫情大考中交出高分答卷,2020年“雙百”推出計(jì)劃繼續(xù)高質(zhì)量擴(kuò)張。

疫情期間,在生鮮線上銷售量激增,而生鮮電商普遍送貨難得情況下,盒馬的表現(xiàn)是最好的。

根據(jù)南都的報(bào)道數(shù)據(jù),盒馬、京東到家、每日優(yōu)鮮、錢大媽等9大平臺(tái)中,最快最守時(shí)的TOP3平臺(tái)分別是盒馬、京東到家和每日優(yōu)鮮,其中盒馬遠(yuǎn)超另外兩家平臺(tái)。

生鮮電商模式三:綜合電商平臺(tái)模式

(1) 綜合電商平臺(tái)模式介紹

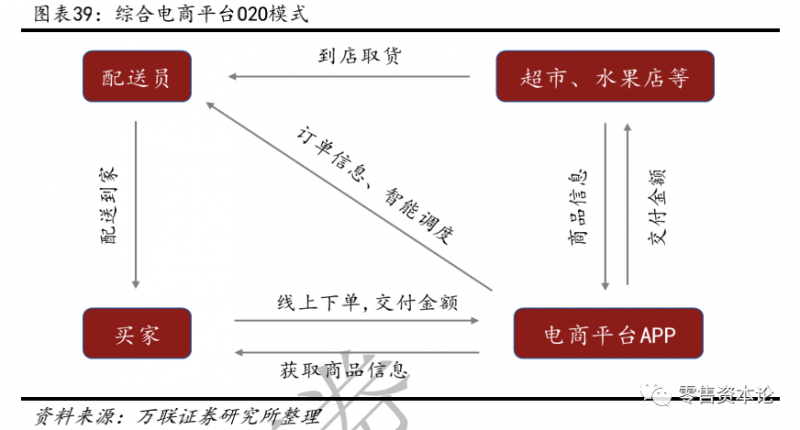

綜合電商平臺(tái)模式分為O2O和B2C兩種模式。

O2O模式是通過(guò)邀請(qǐng)線下超市門店入駐平臺(tái),消費(fèi)者購(gòu)物后,配送員到店取貨配送給消費(fèi)者,代表平臺(tái)有美團(tuán)、餓了么、京東到家、淘鮮達(dá)。

?

?

B

?

?

(2) 案例分析:京東到家——中國(guó)領(lǐng)先的本地即時(shí)零售平臺(tái)

O2O服務(wù)平臺(tái),利用物流優(yōu)勢(shì)賦能線下商超和生鮮小店。

天眼查數(shù)據(jù)顯示,上海京東到家元信信息技術(shù)有限公司是中國(guó)領(lǐng)先的同城速遞信息服務(wù)平臺(tái)和無(wú)界零售即時(shí)消費(fèi)平臺(tái)。

京東到家所屬公司:上海京東到家元信信息技術(shù)有限公司,成立于2015年10月13日,所屬地:上海。

京東到家提供幾類到家服務(wù),分別是超市到家,外賣到家,品質(zhì)生活,上門服務(wù),和健康到家等,已覆蓋包括北京、上海、廣州、深圳、南京、天津、武漢、寧波、成都、西安、重慶等一二線城市。

?

?

發(fā)展歷程:生鮮O2O出身,志在到家“全場(chǎng)景消費(fèi)”

萌芽擴(kuò)張期:2015年4月,京東到家北京站上線,此后在6個(gè)月時(shí)間發(fā)展迅速,截止2015年11月已經(jīng)覆蓋了國(guó)內(nèi)11大城市,服務(wù)遍及華北、華東、華中、華南、西部等多個(gè)區(qū)域,為消費(fèi)者提供了2小時(shí)內(nèi)快速送達(dá)的全新O2O服務(wù)。

與達(dá)達(dá)合作:2016年4月15日,京東集團(tuán)宣布,已經(jīng)就旗下O2O子公司“京東到家”與眾包物流平臺(tái)“達(dá)達(dá)”合并一事達(dá)成最終協(xié)議。

辦公場(chǎng)地投入智能貨柜:2018年7月17日,京東到家宣布將在北京、上海等城市的辦公場(chǎng)地批量投入京東到家Go3.0智能貨柜,滲透“無(wú)人貨架”領(lǐng)域。

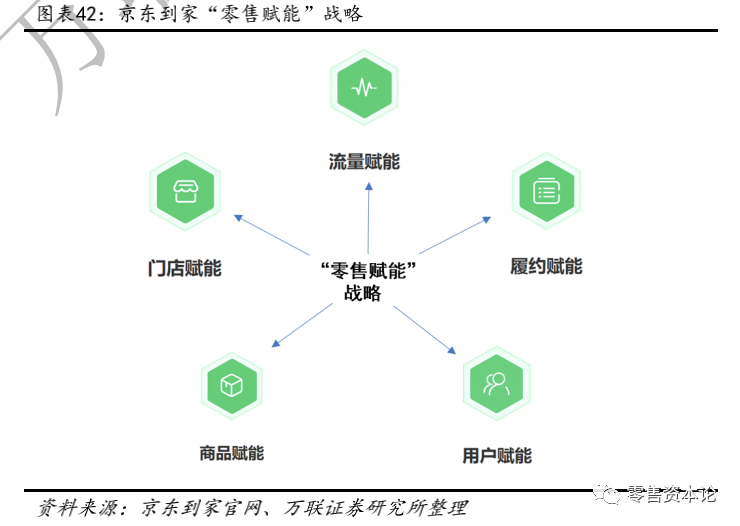

五大賦能戰(zhàn)略:打造一體化數(shù)字化解決方案

流量賦能:京東到家APP幫助商家獲取豐沛的流量,提升新增銷量。

履約賦能:通過(guò)智能算法和系統(tǒng)自動(dòng)調(diào)整揀貨策略實(shí)現(xiàn)最優(yōu)化揀貨效率。

用戶賦能:抓住用戶價(jià)值最大化,多方位賦能用戶運(yùn)營(yíng)。

商品賦能:提供商品優(yōu)化解決方案,完善商品結(jié)構(gòu),帶來(lái)可持續(xù)銷售增長(zhǎng)。

門店賦能:節(jié)省收銀人力,減少顧客排隊(duì),客群更年輕。

04

投資建議

短期來(lái)看,疫情下生鮮銷售量涌入零售端,超市與電商生鮮零售業(yè)務(wù)迎來(lái)風(fēng)口期。

中長(zhǎng)期來(lái)看,行業(yè)洗牌加速,供應(yīng)鏈強(qiáng)大的企業(yè)將受益。

建議關(guān)注有供應(yīng)鏈、資金實(shí)力等優(yōu)勢(shì)的企業(yè):

(1)垂直生鮮電商龍頭;

(2)“到店+到家”模式的商超龍頭;

(3)物流配送體系強(qiáng)大的傳統(tǒng)電商平臺(tái)巨頭。

05

風(fēng)險(xiǎn)提示

行業(yè)競(jìng)爭(zhēng)加劇風(fēng)險(xiǎn)、消費(fèi)習(xí)慣培養(yǎng)不及預(yù)期風(fēng)險(xiǎn)、生鮮電商難以盈利風(fēng)險(xiǎn)

叮咚買菜創(chuàng)始人梁昌霖曾表示,公司經(jīng)營(yíng)一年以上的前置倉(cāng)(均在上海)日均單量在1000單左右,客單價(jià)65元。

按已知的前置倉(cāng)財(cái)務(wù)模型計(jì)算,若要實(shí)現(xiàn)盈虧平衡,單倉(cāng)平均日單量至少要達(dá)到1200單以上。

記者了解到,同樣主打“前置倉(cāng)”,并擁有主場(chǎng)優(yōu)勢(shì)的每日優(yōu)鮮,目前在北京市場(chǎng)的模式已經(jīng)相對(duì)成熟。

據(jù)每日優(yōu)鮮合伙人兼CFO王珺透露,新冠肺炎疫情以來(lái),每日優(yōu)鮮實(shí)現(xiàn)了同比四倍左右的交易額,客單價(jià)達(dá)到120元,返工前的峰值達(dá)到150元。

他預(yù)計(jì),2020年每日優(yōu)鮮將在所有成熟區(qū)域?qū)崿F(xiàn)盈利。

叮咚買菜此次“進(jìn)京”,每日優(yōu)鮮及盒馬被視作其最“難磕”的兩位對(duì)手。

對(duì)于生鮮電商而言,北京市場(chǎng)也一直是競(jìng)爭(zhēng)尤為激烈的區(qū)域。

對(duì)于這一看法,叮咚買菜創(chuàng)始人梁昌霖認(rèn)為:

“船大不占海。只要市場(chǎng)份額夠大,就有可做的空間。”

梁昌霖表示,北京是一個(gè)很大的市場(chǎng)。

目前,北京依然是新冠肺炎疫情防控最為嚴(yán)格的城市之一,這也讓北京市民的購(gòu)物自由度尚未恢復(fù)到疫情前,到家需求也頗為龐大。

開拓北京市場(chǎng),叮咚買菜或許面臨投資方給予的不小壓力。

根據(jù)公開資料,叮咚買菜已經(jīng)完成共計(jì)六輪融資,最近的一次是2019年7月獲得了來(lái)自星界資本、龍湖資本、CMC資本等B+輪融資。

其過(guò)往資方還包括了貝塔斯曼亞洲投資基金會(huì)、高榕資本等多家投資方。

有聲音認(rèn)為,在生鮮電商行業(yè)共同推動(dòng)下,一線城市年輕用戶線上買菜的市場(chǎng)教育已基本完成,當(dāng)前正在向中老年人遷移,時(shí)間窗口有限,叮咚買菜此時(shí)借著疫情進(jìn)入北京市場(chǎng)或?yàn)橐徊讲坏貌幌碌钠濉?span lang="EN-US">